锂电设备

搜索文档

固态电池技术突破!绿色能源ETF(562010)逆市拉升2%!机构:特高压建设加速叠加锂电设备需求复苏

新浪基金· 2025-10-30 03:18

绿色能源ETF及成分股市场表现 - 绿色能源ETF(562010)盘中场内价格上涨2.15% [1] - 成分股阿特斯涨幅最大达9.03%,金风科技和天赐材料紧随其后,涨幅分别为7.02%和6.9% [1] - 成分股德业股份跌幅较大为8.25%,捷佳伟创和罗博特科跌幅分别为2.88%和2.67% [1] - 绿色能源ETF跟踪的指数前十大权重股包括宁德时代、比亚迪、长江电力、阳光电源、亿纬锂能、隆基绿能、华友钴业、赣锋锂业、先导智能、通威股份 [2] 固态电池技术进展与市场合作 - 欣旺达推出新一代聚合物全固态电池“欣·碧霄”,能量密度突破400Wh/kg,并在低外加压力下实现1200周循环寿命 [1] - 陕林集团与卫蓝新能源签署40亿元固态电芯及储能装备采购协议,将采用卫蓝新能源技术开拓新能源储能市场 [1] 电力设备与电网建设 - 陇电入浙特高压工程预计明年年底全面竣工 [1] - 河南加快谋划外电入豫新通道,目前已形成“三交两直”供电格局,外电入豫能力提升将增强电网稳定性 [1] 锂电设备与工业自动化行业前景 - 锂电设备行业景气度预计在2025年复苏,固态电池新技术将催生设备新需求 [1] - 工业机器人产量同比增长29.8%,增长由下游汽车、3C、新能源领域的强劲需求驱动 [1]

骄成超声20251029

2025-10-30 01:56

公司概况 * 公司为骄成超声,业务聚焦于超声波技术在多个工业领域的应用[1] * 公司2025年第三季度整体表现积极,利润同比和环比均呈上升趋势,主要得益于锂电设备、半导体业务和线束业务的良好表现[3] 财务表现与预期 **整体毛利率** * 公司第三季度综合毛利率达到65%,维持在较高水平[2][6] * 锂电设备毛利率超过50%,耗材产品毛利率保持在70%以上[2][6] * 相比三年前上市时综合毛利率52%左右,盈利能力显著提升[6] **2025年收入预期** * 锂电设备收入预计不低于2.2亿元,目前已实现约1.6亿元[2][7] * 半导体设备全年订单预计不低于2亿元[2][4] * 汽车线束业务去年(2024年)营收8000多万,同比增长三倍,今年前三季度增速依然很高[14] * 新能源板块(含汽车线束等)2025年预计营收超1亿元[5][15] * 耗材业务全年收入预计约2.5亿元[10] * 剔除半导体业务后,2025年收入预计达到两个多亿[16] **2026年及以后收入预期** * 2026年,剔除半导体业务后,考虑到其他业务毛利率较高,预计收入可达3亿至4亿元[16] * 耗材业务市场需求稳定且增长迅速,每年预计有30%的增长[10][11] **利润预期** * 传统锂电设备业务的净利润预期约为25%至30%[10] * 若加上耗材,锂电业务整体毛利率可达50%,2025年该业务可能贡献四五千万的利润[10] * 2026年,若将预计1.5亿左右的研发费用计入利润,总利润可能超过3亿元[16] 各业务板块详情 **锂电设备业务** * 市场地位:在传统锂电领域,公司占据70-80%的市场份额[2][8] * 增长驱动:头部锂电池厂扩展显著,带动订单增长,预计2026年传统产线还会有一波扩产[7] * 单位产值:每新增1GW锂电池产能,对应约120万元设备收入和20万元耗材收入[2][8] * 长期逻辑:存量市场替换更新构成长期增长逻辑,每年约有20%的设备替换量[2][8] * 耗材比例:锂电设备的耗材与设备收入比例约为0.2:1[11] **半导体设备业务** * 最新进展:2025年与国内头部厂商达成四台设备订单,用于DRAM、NAND和HBM等存储器的堆叠检测,成功进入头部厂商供应链[17] * 增长势头:半导体设备订单屡创新高,合同负债在第三季度同比增长接近1.5倍,显示强劲新订单趋势[2][4] * 未来规划:预计2026年实现从1到10的突破,后续几年有望实现更大规模增长[17] * 市场前景:随着国内外先进封装工艺发展,对超声波检测设备需求将持续增加,公司产品在检测同密度物质缺陷方面相比X光有独特优势[18] * 耗材属性:功率半导体领域的耗材属性更强,耗材与设备收入比例可能达到0.5或1:1[11] * 毛利率:半导体设备毛利率当前可达50-60%[20] **线束业务(汽车领域)** * 市场表现:汽车线束业务高速增长,目前在国内高压线束市场占有率约20%,正逐步替代雄克等进口品牌[2][14] * 技术优势:铜改铝技术趋势导致传统压接机无法满足需求,公司的超声波焊接技术优势明显[14] * 新增场景:铜连接等新增应用场景也推动了线束市场扩大[14] 增长潜力与战略布局 **新兴市场机会** * 公司看好半导体、医疗设备、液冷板检测、复合材料焊接等新兴及细分市场[5][19] * 这些市场每个都有望带来数亿元甚至十亿元级别的市场机会,驱动公司多元化发展[5][19] **耗材业务潜力** * 耗材业务未来收入可能超过传统锂电设备业务[12] * 增长逻辑:国内主流电子厂商设备保有量只有50%,后续新增产能将主要来自公司,且现阶段一半以上锂电设备仍为进口产品,国内市场潜力巨大[12] * 新行业中已有1/3是耗材占比,随着头部功率半导体厂商扩产,耗材需求将显著增加[11] **竞争优势与毛利率展望** * 公司产品替代进口设备并具备价格竞争力,是国内唯一进入主流头部厂商供应链的企业,这种独特地位为维持高毛利提供了保障[2][20] * 由于产品价格较进口产品低且客户粘性强,焊接一致性要求高导致客户试错成本高,产品具有不可替代性[13] * 毛利率展望:未来随着产品成熟度提升和规模效应显现,毛利率有望进一步提高,即使每年适度降价,通过规模效应降低成本,毛利下降幅度也不会太大[13][20]

10.30犀牛财经早报:超五成债基三季度被净赎回 美联储将基准利率下调25个基点

犀牛财经· 2025-10-30 01:37

公募基金持仓动态 - 公募基金2025年三季报显示绩优个股获机构集中持有 游戏巨头ST华通从无人问津成为数百只基金重仓股 [1] - 同一基金公司旗下基金经理集中加仓同一股票现象普遍 业内称为"抱团"式打法 背后是对行业或股票达成高度共识 [1] - 债券基金三季度录得逾5000亿份净赎回 为净赎回数量最多的基金品种 超2100只债基遭净赎回 占比接近55% [1] - 可转债基金等品种在三季度权益资产走高情况下实现不俗收益 最高收益率超过20% [1] 美联储货币政策 - 美联储将基准利率下调25个基点至3.75%-4.00% 为连续第二次会议降息 符合市场预期 也是自2024年9月以来第五次降息 [2] - 中金公司研报称美联储10月会议如预期降息25个基点 但鲍威尔言论明显偏"鹰" 暗示12月降息绝非铁板钉钉 [3] - 美联储内部支持暂停降息的观点正占据上风 未来降息节奏可能放缓 不宜抱过度乐观预期 [3] 固态电池技术进展 - 美国加州大学河滨分校工程师团队发现固态电池关键材料LLZTO保持低温的原因 该突破有望推动更安全、更高能量密度下一代锂电池研发 [4] - 孚能科技与江铃汽车合作的固态电池中试线稳步建设中 奇瑞汽车与国轩高科合作的全固态电池计划于2027年完成装车验证 [4] - 中国整车和动力电池领域上市公司通过两两结对方式开展固态电池研发 多对合作组合的研发时间表逐渐清晰 [4] 科技巨头财报业绩 - 微软2026财年第一季度营收777亿美元同比增长18% 营业利润380亿美元同比增长24% GAAP净利润277亿美元同比增长12% [5][6] - Meta第三季度营收512.42亿美元同比增长26% 净利润27.09亿美元同比下降83% 每股摊薄收益1.05美元低于上年同期的6.03美元 [6] - Alphabet第三季度营收1023.5亿美元同比增长16%高于市场预期的998.5亿美元 谷歌云营收151.6亿美元高于分析师预期的147.5亿美元 [6] 消费与半导体行业 - 星巴克第四季度净营收96亿美元高于市场预期的93.4亿美元 同店销售增长1%而预估为下降0.48% [7] - 三星电子第三季度营业利润增长32%至12.2万亿韩元(85.8亿美元) 传统芯片市场繁荣抵消AI芯片销售逐步复苏的影响 [7] - 抖音电商回应京东限制商家经营权事件 期待有关部门核实以维护电商领域正常市场秩序 [7][8] 上市公司季度业绩 - 荣盛石化前三季度净利润8.88亿元同比增长1.34% 第三季度净利润2.86亿元同比增长1,427.94% 主要系投资收益增加363.16% [8] - 中国核电前三季度净利润80.02亿元同比下降10.42% 新能源业务收入增长21.09%但归母净利润下降67.96% [9] - 华建集团第三季度归母净利润2069.24万元同比下降67.70% 前三季度归母净利润1.58亿元同比下降37.25% [9] 高增长企业表现 - 先导智能第三季度归母净利润4.46亿元同比增长198.92% 前三季度归母净利润11.86亿元同比增长94.97% [10] - 迪阿股份前三季度归母净利润1.03亿元同比增长407.97% 第三季度归母净利润2653.70万元同比增长310.14% [10] - 迪阿股份前三季度单店收入达264.56万元同比增长30.77% 线上自营营业收入同比增长45.79% 在营门店共计341家覆盖全国184个城市 [11] 金融市场表现 - 美股三大指数收盘涨跌不一 纳指涨0.55% 标普500指数平收 道指跌0.16% 英伟达涨近3%市值突破5万亿美元 [11] - 美联储鹰派表态导致市场对12月降息概率从95%暴跌至65% 美债收益率全面大涨 2年期和10年期均涨超10基点 [11] - 美元涨超0.5%一度重回99关口上方 比特币和以太坊一度跌超3% 现货黄金较日内高点下跌2.5% [11]

泰金新能科创板IPO:“国家队”市占率领先,高预收款印证强议价

搜狐财经· 2025-10-29 16:04

公司上市进程 - 上海证券交易所上市审核委员会定于2025年10月31日召开会议,审议西安泰金新能科技股份有限公司首次公开发行股票并在科创板上市的申请 [2] 股权结构与国资背景 - 公司最终控制权归属于陕西省财政厅,西北有色金属研究院直接持股22.83%,并通过西部材料间接控制20%股权,合计掌握42.83%的表决权,西北院100%股权归属于陕西省财政厅 [3] - 公司被定位为"战略民生资产",是陕西国有资本投资运营改革试点的关键组成部分,旨在服务西安航空、航天、新能源三大万亿级产业集群 [3] - 西北院体系已形成"科研孵化-资产证券化-资本反哺"的闭环模式,此前西部材料、西部超导上市后合计市值突破450亿元,泰金新能IPO被视为该模式的第三次复制 [3] 核心业务与市场地位 - 公司专注于电解铜箔用钛阳极(DSA电极),该产品是锂电池铜箔生产的必备耗材,性能直接决定铜箔品质、生产良率与成本 [4] - 公司成功打破日欧企业垄断,实现国产替代,被认定为国家级专精特新"小巨人"企业,占据行业龙头地位 [4] - 2024年公司阴极辊及铜箔钛阳极两大核心产品市场占有率均位居国内领先 [4] 财务业绩与成长性 - 2022年至2024年,公司营收从10.05亿元增长至21.94亿元,复合增长率达47.78% [4] - 同期归母净利润从9829.36万元提升至1.95亿元,复合增长率为40.85% [4] - 2025年1-9月公司营业收入171,321.35万元,同比增长18.61%,扣非归母净利润13,707.63万元,同比增长10.60% [9] 财务结构特征 - 2022年至2025年6月,公司资产负债率分别为91.35%、92.04%、84.86%、79.47%,但财务费用占营收比重极低,分别为0.16%、0.15%、0.42%、0.51% [6] - 高负债率主要源于无息的合同负债,2022年至2025年6月各期末合同负债余额分别约15.70亿元、23.83亿元、14.65亿元、10.02亿元,长期占总负债比重超50% [6] - 该财务结构反映公司采用"以销定产、分步收款"模式,客户为锁定产能提前6-12个月支付预付款,体现强势产业链地位 [6] 行业周期与现金流表现 - 2023年至2025年6月公司经营活动现金流量净额分别为2.10亿元、-4.71亿元、1.45亿元,2025年上半年现金流已回正超亿元 [7] - 现金流波动主要受锂电池产业链结构性产能过剩影响,属于行业共性挑战而非公司竞争力下滑 [7] 研发投入与技术成果 - 2022年至2025年6月,公司研发投入分别为3,755.39万元、4,854.30万元、7,183.97万元和4,434.71万元,三年半累计达2.02亿元 [7] - 公司拥有授权发明专利90项(含2项美国专利)、实用新型专利128项、外观设计专利6项 [8]

十一月金股汇

东兴证券· 2025-10-29 10:41

科技与高端制造 - 沪硅产业300mm硅片产能达75万片/月,位居国内第一梯队,二季度营收环比增长11.75%至8.96亿元[9] - 精智达半导体测试设备业务收入达3.13亿元,同比增长376.52%,并取得超3亿元重大订单[13] - 美格智能在智能网联车领域5G车载模组出货量达88.1万颗,全球市场份额35.1%[20] - 金山办公WPS AI月活设备数达2951万,较2024年底增长50%,WPS365业务收入同比增长62.27%至3.09亿元[23][24] - 派克新材预计2025-2027年归母净利润分别为3.66亿、5.06亿、7.00亿元,受益于产品结构优化及能源成本优势[34] 周期与消费 - 金银河千吨级高纯铷铯盐项目达产,预计2026年该项目营收22.73亿元,净利润5.71亿元,净利率25.1%[41] - 中国神华2024年煤炭销售量4.59亿吨,拟派发股息449.03亿元,分红比例达归母净利润的76.5%[44][49] - 伊利股份2025年一季度毛利率提升至37.67%,奶粉及奶制品业务收入同比增长18.65%至88.13亿元[58] - 圆通速递2025年上半年业务量148.63亿件,同比增长21.79%,但单票收入同比下降6.27%至2.19元[54][55] - 邮储银行2025年上半年营收同比增长1.5%,非息收入同比增长25.2%,但净息差同比下降21个基点至1.7%[61][63]

泰金新能科创板IPO:“国家队”市占率领先, 高预收款印证强议价

搜狐财经· 2025-10-29 10:37

IPO进程与战略意义 - 上海证券交易所上市审核委员会定于2025年10月31日审议公司科创板上市申请 [1] - 公司作为电解铜箔用钛阳极领域的“国家队”有望登陆A股,为新能源产业链关键环节国产化增添重要支柱 [1] - 此次IPO是陕西省国有资本投资运营改革试点的关键一步,旨在服务西安航空、航天、新能源三大万亿级产业集群 [2] - 公司被视为“科研孵化-资产证券化-资本反哺”闭环模式的第三次成功复制,此前同体系公司西部材料、西部超导合计市值已突破450亿元 [2] 股权结构与国资背景 - 公司最终控制权清晰指向陕西省财政厅,西北有色金属研究院直接持股22.83%并通过西部材料间接控制20%股权,合计掌握42.83%表决权 [2] - 西北院100%股权归属于陕西省财政厅,明确了公司“陕西省级国资控股”的核心身份 [2] - 陕西省财政厅将稀有金属材料产业定位为“战略民生资产”,而非普通商业资产 [2] 核心业务与市场地位 - 公司核心竞争力聚焦于电解铜箔用钛阳极(DSA电极),该产品是锂电池核心材料铜箔生产的必备耗材 [3] - 公司成功打破日欧企业垄断,成为国产替代标杆企业,并被认定为国家级专精特新“小巨人”企业 [3] - 2024年,公司阴极辊及铜箔钛阳极两大核心产品的市场占有率均位居国内领先 [4] - 公司处于“卖铲子给淘金者”的优势赛道,受益于全球铜箔产能快速扩张带来的持续高景气周期 [3] 财务表现与成长性 - 2022年至2024年,公司营收从10.05亿元增长至21.94亿元,复合增长率达47.78% [4] - 2022年至2024年,公司归母净利润从9829.36万元提升至1.95亿元,复合增长率为40.85% [4] - 2025年1-9月,公司实现营业收入171,321.35万元,同比增幅为18.61% [8] - 2025年1-9月,公司实现扣非归母净利润13,707.63万元,同比增幅为10.60% [8] 财务结构特征与产业链地位 - 公司资产负债率常年处于高位(2022年91.35%至2025年6月79.47%),但财务费用占营收比重极低(2022年0.16%至2025年6月0.51%) [5] - 高负债率主要源于无息的“合同负债”,2022年至2025年6月各期末合同负债余额分别约为15.70亿元、23.83亿元、14.65亿元、10.02亿元,长期占总负债比重超50% [5] - 该财务结构是公司强势合作模式的体现,客户为锁定产能愿意提前6-12个月支付巨额预付款,反映了公司在产业链中的核心地位和强议价权 [5] 行业周期挑战与应对 - 2023年起,下游锂电池产业链出现结构性产能过剩,行业进入阶段性调整 [6] - 2023年至2025年6月公司经营活动现金流量净额分别为2.10亿元、-4.71亿元、1.45亿元,现金流已回正超亿元 [6] - 行业调整被视为“优质产能筛选”过程,公司作为具备技术优势和客户粘性的头部企业,核心竞争力并未受损 [7] - 公司通过IPO融资补充资本金,以平稳渡过行业寒冬 [7] 研发投入与技术成果 - 2022年至2025年6月,公司研发投入分别为3,755.39万元、4,854.30万元、7,183.97万元和4,434.71万元,三年半累计研发投入达2.02亿元 [7] - 截至目前,公司拥有授权发明专利90项(含2项美国发明专利)、实用新型专利128项、外观设计专利6项 [8] - 持续的研发投入彰显了对技术创新的重视,并已转化为实打实的技术成果 [7][8]

华自科技:公司锂电后段固态电池设备按计划推进

证券日报· 2025-10-29 09:44

固态电池设备进展 - 公司锂电后段固态电池设备正按计划推进 [2] 公司经营与股价管理 - 公司股价受多种因素影响 [2] - 公司将聚焦核心业务 强化技术与客户优势 [2] - 公司将加强与投资者的沟通 [2] 盈利改善措施 - 公司正通过加紧生产交付以推进扭亏 [2] - 公司正通过控制成本提升效率以推进扭亏 [2] - 公司有信心实现全年经营目标 [2]

研报掘金丨东兴证券:维持金银河“推荐”评级,公司或已正式进入强业绩弹性高速增长期

格隆汇APP· 2025-10-29 07:48

业绩表现 - 2025年前三季度实现归母净利润0.12亿元,同比增长220.37% [1] - 2025年第三季度单季度实现归母净利润0.54亿元,同比增长1593.75%,环比增长125.63% [1] - 公司或已正式进入强业绩弹性的高速增长期 [1] 业绩驱动因素 - 设备类客户订单持续增加 [1] - 经营现金流大幅增长,或为锂电环节客户验收提速推升收到货款大幅增加 [1] - 主营业务综合毛利率持续优化 [1] - 锂资源综合利用项目原料采购增加等均有效推升公司业绩规模显著扩张 [1] 业务板块前景 - 锂电行业周期上行及固态电池产业发展或推动公司锂电设备板块业绩进入强扩张周期 [1] - 有机硅板块或维持行业龙头地位并稳定增长 [1] - 锂云母提锂板块铷铯盐项目投产或推动公司业绩快速结构性扩张 [1] 公司财务质量 - 公司盈利水平提升,主营业务三大板块进入稳定强增长阶段 [1] - 公司现金流明显改善 [1]

年会预告|利元亨将在2025高工锂电年会发表主题演讲

高工锂电· 2025-10-29 01:12

行业整体态势 - 锂电产业迎来新一轮高景气上行周期 电池领域扩产周期已全面启动 [2] - 2025年上半年 设备企业披露的新签及在手订单总额已超过300亿元 同比增长幅度高达70%至80% [2] 公司财务与运营表现 - 2025年上半年归母净利润达3341万元 成功实现扭亏为盈 [3] - 通过精细化运营 公司综合毛利率提升2.64个百分点 期间费用率显著优化 [3] - 2025年上半年经营性现金流净额达2.24亿元 经营质量迈上新台阶 [3] - 2025年上半年研发投入1.56亿元 占营收比例10.22% 为技术创新提供坚实保障 [3] 公司业务与技术进展 - 持续深耕锂电智能装备领域 在多个技术方向取得突破性进展 [3] - 在保持传统锂电装备优势的同时 于固态电池等前沿领域实现整线装备突破 [3] - 公司在智能仓储领域实现突破性增长 订单金额同比增幅超十倍 [3] - 在AI算力服务器智能工厂等新兴领域已获重大订单 多元业务布局成效显著 [3] 公司市场与全球化布局 - 海外市场拓展稳步推进 波兰生产基地实现本地化生产 全球化布局持续深化 [3]

杭可科技(688006):业绩稳健增长,海内外客户共振支撑长期成长

东吴证券· 2025-10-28 15:35

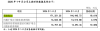

投资评级 - 对杭可科技的投资评级为“买入”,且为维持评级 [1] 核心观点 - 报告认为杭可科技业绩稳健增长,海内外客户共振支撑其长期成长 [1] - 公司25年前三季度业绩稳步增长,Q3单季业绩受前期高基数影响同环比略有下滑 [7] - Q3单季毛利率同环比显著提升,但净利率同环比略有下降,主要因收入与费用确认节奏错配 [7] - 公司在手订单充足,国内外市场双轮驱动,尤其在固态电池化成设备领域具备先发优势 [7] - 维持公司2025-2027年归母净利润预测,当前股价对应动态市盈率分别为34/27/22倍 [7] 财务业绩表现 - 2025年前三季度公司实现营收27.21亿元,同比增长1.9% [7] - 2025年前三季度实现归母净利润3.86亿元,同比增长2.6%;扣非归母净利润3.61亿元,同比增长6.1% [7] - 2025年Q3单季营业收入7.51亿元,同比下降3.75%,环比下降41.8% [7] - 2025年Q3单季归母净利润0.98亿元,同比下降8.4%,环比下降43.3% [7] - 2025前三季度公司毛利率为28.8%,同比下降1.1个百分点;销售净利率14.2%,同比上升0.1个百分点 [7] - 2025年Q3单季毛利率为40.1%,同比上升10.0个百分点,环比上升13.7个百分点 [7] - 2025年Q3单季销售净利率为13.0%,同比下降0.7个百分点,环比下降0.3个百分点 [7] - 截至2025Q3末公司合同负债为23.55亿元,同比增长13.6%,显示在手订单充足 [7] 业务优势与市场进展 - 公司深耕锂电后段系统整体解决方案,具备化成分容、测试、物流等核心环节技术 [7] - 公司产品能够覆盖方形、固态、小钢壳、软包等多类型电池 [7] - 客户已涵盖宁德时代、比亚迪、三星、LG、SK、丰田等国内外头部电池厂及整车厂 [7] - 2025年上半年公司持续深化与比亚迪、亿纬锂能、欣旺达、国轩高科、珠海冠宇等头部厂商合作 [7] - 公司成功突破进入特斯拉供应链,并进入丰田量产线体系 [7] - 公司稳步推进大众PowerCo西班牙及加拿大项目交付与协同,海外订单释放节奏加快 [7] - 公司在固态电池高压化成分容设备领域具备技术先发优势,有望受益于固态电池产业化 [7] 盈利预测与估值 - 预测公司2025年营业总收入为37.96亿元,同比增长27.32% [1][8] - 预测公司2026年营业总收入为46.57亿元,同比增长22.70% [1][8] - 预测公司2027年营业总收入为55.19亿元,同比增长18.52% [1][8] - 预测公司2025年归母净利润为5.84亿元,同比增长78.96% [1][8] - 预测公司2026年归母净利润为7.39亿元,同比增长26.54% [1][8] - 预测公司2027年归母净利润为8.79亿元,同比增长18.94% [1][8] - 预测公司2025年每股收益为0.97元/股,2026年为1.22元/股,2027年为1.46元/股 [1][8] - 基于当前股价,对应2025-2027年动态市盈率分别为34倍、27倍和22倍 [1][7][8]