房地产等

搜索文档

“申”挖数据 | 估值水温表

申万宏源证券上海北京西路营业部· 2025-11-04 02:09

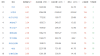

文章核心观点 - 当前A股市场整体估值水平较高,但食品饮料和农林牧渔行业估值处于历史低位,具备重点关注价值 [1][7] 市场整体估值水平 - 巴菲特指标为89.18%,处于相对较高区间,高于70%-80%的安全区间 [5][24] - 主要宽基指数PE估值(TTM)历史分位均高于80%,其中中证A100分位高达99.59%,深证成指、沪深300、上证50、上证指数、科创50、北证50分位分别为82.06%、83.66%、87.82%、94.57%、96.95%、97.64% [6] - 全市场PE估值方面,上证指数当前值为16.45,深证成指为30.83,创业板指为41.11,中小100为28.52,上证50为11.77,沪深300为14.11,中证A100为16.61,中证500为33.4,科创50为161.2,中证1000为47.53,北证50为74.92 [28] - 全市场PB估值方面,上证指数当前值为1.49,深证成指为2.69,创业板指为5.3,中小100为2.97,上证50为1.29,沪深300为1.47,中证A100为1.76,中证500为2.28,科创50为6.32,中证1000为2.49,北证50为5.49 [31][32] 行业估值水平 - 食品饮料行业PE估值(TTM)处于近十年8.37%分位水平,PB当前值为3.97,PS当前值为4.27 [1][7][36][40][44] - 农林牧渔行业PE估值(TTM)处于近十年11.44%分位水平,PB当前值为2.57,PS当前值为1.1 [1][7][36][40][44] - 建筑材料、煤炭、传媒、汽车、钢铁、商贸零售、电子、计算机和房地产行业PE估值(TTM)分位水平较高,分别为80.41%、81.12%、81.71%、82.06%、84.86%、87.90%、95.43%、97.35%和99.30% [7] - 多个行业PE估值当前值显示,基础化工为29.44,钢铁为23.15,有色金属为28.06,电子为72.02,家用电器为14.83,纺织服饰为27.6,轻工制造为31.16,医药生物为38.8,公用事业为20.2,交通运输为17.15,房地产为68.54,商贸零售为41.54,社会服务为44.42,综合为54.89,建筑材料为29.72,建筑装饰为12.36,电力设备为43.15,国防军工为85.71,计算机为93.43,传媒为46.47,通信为46.66,银行为6.37,非银金融为14.94,汽车为30.41,机械设备为37.65,煤炭为16.97,石油石化为19.2,环保为27.8,美容护理为39.48 [36][37] 重点关注指数估值 - 中证500指数PE当前值为33.4,PB当前值为2.28 [12][15] - 科创50指数PE当前值为161.2,PB当前值为6.32 [12][15] - 中证1000指数PE当前值为47.53,PB当前值为2.49 [12][15] - 半导体指数PE当前值为122.36 [12] - 中证新能指数PE当前值为52.7,PB当前值为2.98 [12][15] - 北证50指数PE当前值为74.92,PB当前值为5.49 [12][15]

大类资产运行周报(20251020-20251024):美国通胀数据不及预期,权益资产上涨-20251027

国投期货· 2025-10-27 11:53

报告行业投资评级 未提及 报告的核心观点 10月20 - 24日当周美国9月CPI同比增速不及预期,中美经贸磋商达成基本共识,美元指数周度收涨,股市商品上涨、债市回落,以美元计价商品>股>债;中国9月规模以上工业增加值同比增速高于预期但消费等数据有差异,股市商品收涨、债市震荡偏弱,股>商品>债,前期风险事件影响减弱、风险情绪回暖,需关注本周美联储议息会议 [3][6][20] 根据相关目录分别进行总结 全球大类资产整体表现情况 - 全球股市普遍收涨,美股涨幅居前,新兴市场好于发达市场,VIX指数周度跌幅明显,亚太、美洲、其他地区部分指数有不同涨幅,如韩国综合指数周涨幅5.14%、委内瑞拉IBC周涨幅11.26%等 [8][11][12] - 全球债市有所走弱,不及预期的9月通胀数据支持美联储进一步降息,2年期美债收益率周度抬升2BP,10年期美债收益率周度持平于4.02%,高收益债>信用债>国债 [13] - 全球汇市美元指数周度收涨,涨幅0.39%,主要非美货币兑美元涨跌互现,人民币汇率窄幅震荡 [14] - 全球商品市场国际油价因美国制裁俄罗斯石油公司周度大涨,市场避险情绪降温使贵金属价格周度回落,主要工业品及农产品价格普涨,如标普高盛能源全收益指数周涨幅7.83% [17][19] 国内大类资产表现情况 - 国内股市A股主要宽基指数普涨,两市日均成交额较上一周回落,成长风格涨幅居前,通讯、电子等板块涨幅居前,农林牧渔表现不佳,上证综指周涨幅2.88% [21] - 国内债市震荡偏弱,央行公开市场操作净投放1981亿元,资金面平稳,企业债>信用债>国债,如中债 - 企业债总财富(总值)指数周涨幅0.14% [23][24] - 国内商品市场周度收涨,能源涨幅居前,贵金属表现不佳 [25] 大类资产价格展望 前期风险事件对市场的影响有所减弱,风险情绪回暖,需关注本周美联储议息会议的整体表现情况 [27]

收评:沪指涨0.71%创十年新高 元件板块领涨

中国经济网· 2025-10-24 07:26

市场整体表现 - A股三大指数集体上涨,其中创业板指领涨3.57% [1] - 上证综指报3950.31点,涨幅0.71%,创十年新高 [1] - 深证成指报13289.19点,涨幅2.02% [1] - 市场总成交活跃,沪市成交额8584.91亿元,深市成交额11157.18亿元 [1] 领涨板块分析 - 元件板块涨幅居首,达4.76%,板块净流入资金63.70亿元 [2] - 半导体板块涨幅4.41%,成交额高达2169.22亿元,净流入资金225.42亿元 [2] - 电子化学品板块上涨3.63%,净流入资金20.86亿元 [2] - 科技相关板块如通信设备、电池、计算机设备均录得超过2%的涨幅 [2] 领跌板块分析 - 煤炭开采加工板块跌幅最大,为-3.29%,资金净流出22.22亿元 [2] - 油气开采及服务板块下跌-2.66%,资金净流出13.71亿元 [2] - 传统行业板块如燃气、房地产、钢铁均出现超过1%的下跌 [2] - 白酒板块下跌-1.70%,但成交额相对较高,为145.97亿元 [2]

深圳本地股上演涨停潮

深圳商报· 2025-10-23 22:38

政策发布与市场反应 - 深圳市多部门于10月22日联合印发《深圳市推动并购重组高质量发展行动方案(2025—2027年)》[1] - 受此消息刺激,10月23日深圳本地股大幅高开,建科院、深赛格等10多只股票涨停,深水规院大涨14%,深振业A和麦捷科技分别大涨近8%和逾8%[1] 并购重组市场现状 - 截至10月8日,今年深圳辖区上市公司并购重组257家次,金额约615.7亿元[1] - 自去年"并购六条"发布至今年6月,深圳上市公司公布并购重组预案215笔,其中160笔披露交易金额,合计超过450亿元[2] - 并购重组项目资源库已收集并购标的意向企业超800家[1] 行动方案核心目标与任务 - 方案目标为到2027年底累计完成并购项目超200单、交易总额超1000亿元,并落地一批行业示范案例[2] - 方案制定十项重点任务,旨在支持上市公司注入优质资产、提升投资价值,助力以先进制造业为主体的"20+8"战略性新兴产业集群和未来产业发展[1][2] 支持措施与融资渠道 - 鼓励企业综合运用现金、股份、定向可转债、科创债券等方式实施并购重组,用好分期支付、配套募集资金储架发行等机制[2] - 鼓励银行机构通过并购贷款、银团贷款、投贷联动等方式对企业市场化兼并重组给予信贷支持[2] 并购类型与战略方向 - 并购活动涉及国有和民营上市公司,包括同行业并购及围绕补链强链等类型,紧密围绕公司主营业务和战略发展方向[2] - 方案引导资本流向人工智能、生物制药等新兴产业,通过协同并购加速构建现代化产业体系[2] 潜在投资机会分析 - 注入优质资产被视为最大机会,部分主业一般但具备低债务、低市值特征的深圳本地公司可能成为壳资源[3] - 深圳本地的高科技企业可能成为本土传统企业并购重组的对象[3]

大爆发!深圳本地股掀涨停潮,建科院20CM封板

21世纪经济报道· 2025-10-23 08:24

市场表现 - 10月23日市场探底回升,三大指数全线收红 [1] - 深圳本地股全天领涨两市并大爆发,建科院收获20CM涨停板 [1] - 深水规院、矽电股份涨幅超过10%,广田集团、特发信息、深赛格、神州信息、深物业A等十余只股票涨停 [1] 政策驱动因素 - 深圳市多部门于10月22日联合印发《深圳市推动并购重组高质量发展行动方案(2025—2027年)》 [1] - 方案目标为到2027年底,辖区境内外上市公司总市值突破20万亿元 [1] - 计划培育形成20家千亿级市值企业 [1] - 目标累计完成并购项目超过200单,交易总额超过1000亿元 [1]

港股通红利低波ETF(520890)跌0.21%,成交额8745.45万元

新浪财经· 2025-10-22 14:13

基金表现与规模 - 港股通红利低波ETF(520890)于10月22日收盘下跌0.21%,成交额为8745.45万元 [1] - 基金最新份额为7400.80万份,最新规模为1.06亿元,相比2024年12月31日份额减少39.83%,规模减少27.26% [1] - 基金经理李茜自2024年9月4日管理该基金以来,任职期内收益达43.72% [2] 基金基本情况 - 基金成立于2024年9月4日,管理费率每年0.50%,托管费率每年0.10% [1] - 基金业绩比较基准为恒生港股通高股息低波动指数收益率 [1] - 近20个交易日基金累计成交金额11.52亿元,日均成交金额5760.88万元 [1] 投资组合构成 - 基金前十大重仓股包括首钢资源、远东宏信、重庆农村商业银行等,持仓占比最高为首钢资源3.83% [2] - 重仓股持仓市值最高为首钢资源236.82万元,持仓股数为90.80万股 [2] - 前十大重仓股合计持仓占比约为27.97% [2]

五年规划回眸与展望(一):上市公司量质齐升,投资价值持续彰显

平安证券· 2025-10-21 13:25

核心观点 报告认为,“十四五”期间中国资本市场改革深化,推动上市公司实现“量质齐升”,投资价值持续彰显。展望未来,在市场改革与产业升级驱动下,上市公司质量有望继续提升,并酝酿出更多投资机会,尤其看好AI、先进制造等科技领域的龙头企业 [1][2][3][26][27][28] 政策背景 - “十四五”期间资本市场改革深化,2024年新“国九条”及60余项配套规则全方位重构制度基础,提升上市公司质量的监管框架持续完善 [1][6] - 在“入口端”严把发行准入关,提升主板和创业板上市标准,并出台“科创板八条”、“并购六条”等政策,引导融资资源向科技创新领域倾斜 [1][6] - 在“出口端”严格退市监管,“十四五”期间推进两轮退市改革,累计退市公司数量是“十三五”时期的4倍以上,新“国九条”进一步强化退市约束和执行效率 [1][2][7] - 强化持续监管,新“国九条”从信息披露、市值管理、股东回报等方面完善框架,鼓励上市公司制定市值管理策略,提升经营效率和股东回报 [1][7] 市场回顾:总量结构 - 上市公司规模显著跃升,截至2025年9月底,全部A股上市公司数量达5,436家,总市值达105.8万亿元,分别较“十三五”末增长30.0%和33.2% [11] - 结构持续优化,增量上,“十四五”期间新上市公司中“双创”板块占比约六成,新兴产业占比近七成;存量上,新兴产业公司数量和总市值占比分别达49.2%和49.7%,较“十三五”末提升4.4和8.9个百分点 [11] - 电子行业市值占比在2025年首次超越银行业,达到12.7%,位居各行业首位;同期金融地产业总市值占比下降至17.1% [11] 市场回顾:经营质量 - 经营规模显著扩大,“十四五”以来A股累计营业收入和净利润较“十三五”时期分别增长43.7%和38.0%,对GDP的贡献比重从52%提升至58% [15] - 收益质量不断夯实,全A经营活动净收益占利润总额的比例从“十三五”末的57.8%提升至2025年中报的68.1%,龙头企业该比例进一步提升至73.0% [15] - 创新能力持续增强,“十四五”以来累计研发支出达7.3万亿元,较“十三五”期间大幅增长101.4%,研发强度从2.5%提升至3.1%,双创板块研发强度显著更高(创业板4.9%,科创板12.0%) [18] - 出口出海步伐加快,“十四五”以来累计境外业务收入达43.7万亿元,较“十三五”增长57.2%,境外收入占比提升至14.0%,新兴产业境外收入贡献度提升至40.6% [20][21] 市场回顾:投资回报 - 股东回报意识显著增强,“十四五”期间A股累计现金分红规模达9.2万亿元,累计股份回购规模达5,941.4亿元,分别较“十三五”时期增长49.4%和148.3% [23] - 政策引导效果明显,监管层通过将分红与减持挂钩、鼓励一年多次分红、设立回购专项工具等举措,引导上市公司完善股东回报机制 [23] 未来展望 - 市场定价已反映上市公司价值提升,“十四五”以来通信、汽车、电子等科技制造行业累计涨幅在20%-130%之间,显著跑赢大盘(上证指数+11.8%),2025年科技板块行情表现突出 [27][31] - 未来资本市场改革将沿新“国九条”指引的高质量发展路径纵深推进,配合产业升级趋势强化对科技创新的服务支持,上市公司治理和投资者回报机制有望持续完善 [28] - 投资机会将持续酝酿,建议重点关注顺应全球技术与产业变革的AI、先进制造等科技领域,尤其是经营质量和技术创新具备优势的龙头企业 [3][28]

“申”挖数据 | 估值水温表

申万宏源证券上海北京西路营业部· 2025-10-21 02:52

市场整体估值水平 - A股巴菲特指标为85.99%,处于相对较高区间,高于70%-80%的安全区间 [6][21][22] - 上海市场上市公司2288家,总市值617,608.86亿元,流通市值583,336.20亿元,平均市盈率15.74倍 [18] - 深圳市场上市公司2879家,总市值406,338.37亿元,流通市值351,905.98亿元,平均市盈率29.95倍 [25] 宽基指数估值分位 - 主要宽基指数PE估值(TTM)历史分位均高于20%,其中科创50、中证A100、中证1000、上证指数、北证50、上证50、沪深300的分位水平分别为98.07%、99.51%、95.68%、88.32%、91.44%、85.47%,估值分位相对较高 [7] - 中证500当前PE为33.44倍,较上期下降2.93%,历史分位为56.69% [12][26] - 北证50当前PE为67.43倍,较上期下降6.01%,历史分位为80.63% [12][26] 行业估值分位与机会 - 食品饮料行业PE估值(TTM)处于近十年10.23%的分位水平,当前PE为16.52倍,PB为4.16倍(较上期上升1.46%),PS为4.27倍(较上期上升1.59%) [1][8][33][37][41] - 农林牧渔行业PE估值(TTM)处于近十年10.58%的分位水平,当前PE为18.33倍(较上期下降1.03%),PB为2.56倍(较上期下降1.16%),PS为1.10倍(较上期下降1.33%) [1][8][33][37][41] - 煤炭、钢铁、商贸零售、电子、计算机和房地产的行业PE估值(TTM)历史分位较高,分别处于近十年80.98%、84.16%、86.58%、91.52%、95.80%和99.30%分位水平 [8] 重点指数估值变化 - 科创50指数PE为174.72倍,较上期下降6.70%,PB为6.14倍,较上期下降7.49% [12][15][26][29] - 半导体指数PE为136.10倍,较上期下降6.61%,PB为7.66倍,较上期上升12.33% [12][15] - 中证新能源指数PE为53.63倍,较上期下降1.96%,PB为2.87倍,较上期上升7.42% [12][15] 主要指数估值表现 - 上证指数PE为16.51倍,较上期上升0.62%,PB为1.48倍,较上期上升0.73% [26][29] - 深证成指PE为30.02倍,较上期下降3.35%,PB为2.64倍,较上期下降3.16% [26][29] - 创业板指PE为41.35倍,较上期下降6.39%,PB为5.15倍,较上期下降6.35% [26][29] - 沪深300指数PE为14.15倍,较上期上升0.80%,PB为1.47倍,较上期上升0.90% [26][29]

南京鑫力德电器有限公司成立 注册资本200万人民币

搜狐财经· 2025-10-18 00:16

公司基本信息 - 南京鑫力德电器有限公司于近日成立 [1] - 公司法定代表人为梅亮 [1] - 公司注册资本为200万人民币 [1] 公司经营范围 - 公司经营范围涵盖许可项目与一般项目 [1] - 许可项目主要为道路货物运输(不含危险货物) [1] - 一般项目核心业务包括家用电器销售、家用电器安装服务、日用家电零售及家用电器零配件销售 [1] - 物流相关业务包括国内货物运输代理、运输货物打包服务、普通货物仓储服务及道路货物运输站经营 [1] - 技术服务业务包括人工智能应用软件开发、人工智能通用应用系统、物联网技术服务及数字技术服务 [1] - 其他多元化业务包括供应链管理服务、机械设备租赁、房地产咨询、住房租赁及人力资源服务 [1] - 智能家庭消费设备制造也被列入公司经营范围 [1]

A股市场仍将“以我为主”,聚焦A50ETF(159601)底仓配置价值

每日经济新闻· 2025-10-14 05:05

市场表现 - 10月14日A股三大指数悉数高开,沪指高开0.55%,深成指高开1.04%,创业板指高开1.37% [1] - 表征核心龙头资产的MSCI中国A50互联互通指数盘中涨约0.3% [1] - 指数成分股中比亚迪、中远海控、招商蛇口等领涨 [1] 机构观点 - 银河证券研报认为此轮外部冲击程度大幅下降,政策稳市机制已提前就位 [1] - 市场聚焦中长期政策预期,A股市场仍将"以我为主" [1] 投资工具 - A50ETF(159601)紧密跟踪MSCI中国A50互联互通指数 [1] - 该ETF一键打包50只龙头互联互通标的,均衡覆盖A股市场核心龙头资产表现 [1] - 该ETF可作为投资底仓 [1]