泡泡玛特(开曼)(PMRTY)

搜索文档

泡泡玛特股价跌幅扩大至10%,为4月份以来最大单日跌幅

每日经济新闻· 2025-10-23 02:35

股价表现 - 泡泡玛特股价在10月23日跌幅扩大至10% [2] - 此次10%的跌幅为公司自4月份以来最大的单日跌幅 [2]

泡泡玛特股价跌幅扩大至10%,为4月份以来最大。

新浪财经· 2025-10-23 02:27

股价表现 - 泡泡玛特股价跌幅扩大至10% [1] - 此次10%的跌幅为4月份以来最大单日跌幅 [1]

大行评级丨大摩:泡泡玛特第三季销售增长远超预期 上调盈利及收入预测

格隆汇· 2025-10-23 02:27

公司业绩表现 - 泡泡玛特第三季度总销售额增长245%至250%,远超摩根士丹利预测的180% [1] - 公司第三季度销售增长较第二季度的约235%进一步加快 [1] - 摩根士丹利上调公司2025至2027年净利润预测,预计分别按年增长291%、25%及21% [1] - 公司2025至2027年收入预测被上调5%至8%,预计增长190%、26%及20% [1] - 公司2025至2027年经调整净利润率预测达到32.4%、32.1%及32.1% [1] 区域销售表现 - 第三季度大中华区销售额增长185%至190% [1] - 第三季度海外市场销售额增长365%至370% [1] - 亚太区市场第三季度销售额增长170%至175% [1] - 美洲市场第三季度销售额增长1265%至1270% [1] - 欧洲市场第三季度销售额增长735%至740% [1] - 公司所有市场的销售增长均快于预期 [1] 投资评级与目标价 - 摩根士丹利维持泡泡玛特目标价为382港元 [1] - 摩根士丹利给予泡泡玛特"增持"评级 [1]

港股泡泡玛特跌幅扩大至7%

每日经济新闻· 2025-10-23 01:51

每经AI快讯,10月23日,港股泡泡玛特跌幅扩大至7%,报239.2港元,总市值3207亿港元。今年以来累 计涨幅达167%。 ...

北水成交净买入11.71亿 泡泡玛特盘后发布盈喜 北水全天抢筹超11亿港元

智通财经· 2025-10-22 17:11

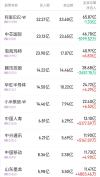

港股通资金流向 - 10月21日北水资金整体成交净买入11.71亿港元 其中港股通(沪)净买入25.24亿港元 港股通(深)净卖出13.53亿港元 [2] - 泡泡玛特、小米集团-W、华虹半导体位列北水净买入前三名 盈富基金、阿里巴巴-W、信达生物位列北水净卖出前三名 [2] - 泡泡玛特在港股通(沪)渠道获净买入4.38亿港元 总买卖总额达18.00亿港元 [5] - 盈富基金在港股通(沪)渠道遭净卖出11.02亿港元 中国移动遭净卖出3.20亿港元 信达生物遭净卖出7764.05万港元 [5] - 中兴通讯在港股通(沪)渠道获净买入904.65万港元 山东墨龙获净买入4803万港元 [5][8] - 腾讯控股在港股通(沪)渠道遭净卖出730.21万港元 整体遭净卖出3187万港元 [5][8] - 阿里巴巴-W整体遭北水净卖出4.29亿港元 [8] 泡泡玛特 - 公司第三季度整体收益同比增长245%-250% 其中国内收益同比增长185%-190% 海外收益同比增长365%-370% [6] - 公司获北水净买入11.2亿港元 为当日净买入最多个股 [2][6] - 未来催化剂包括圣诞强劲销售 "Labubu&Friends"动画预期在12月发布 Labubu4.0料在明年3至4月出炉 [6] 小米集团 - 公司获北水净买入4.81亿港元 位列净买入榜第二 [2][6] - 10月17日公司回购1070万股 每股作价45.9港元至46.76港元 涉及总额约4.94亿港元 [6] - 今年以来累计进行12次回购 合计回购3412.52万股 累计回购金额15.37亿港元 [6] 半导体行业 - 内资重新加仓芯片股 华虹半导体、中芯国际分别获净买入4.41亿、1.28亿港元 [6] - 华虹半导体在港股通(沪)渠道获净买入1271.06万港元 [5] - 持续看好人工智能推动半导体超级周期 [6] - 在美国持续加强出口管制背景下 国内自主可控进程加速 2026年国内偏先进产线扩产有望提速 预计将带动国内设备/零部件板块订单积极预期和国产替代进程 [6] 中国移动 - 公司第三季服务收入为2162亿元 按年增长0.8% 符合市场预期 [7] - 第三季EBITDA按年下降1.7%至794亿元 较市场预期低3% 净利润按年微增1.4% [7] 中国人寿 - 公司预期前三季度归母净利润约1567.85亿元到1776.89亿元 同比增长约50%到70% [7] - 第三季度净利润预计同比增长75%至106% 至1159亿至1368亿元 主要因投资回报同比显著提升、权益投资配置增加、资产配置结构优化 [7] 市场观点 - 当前全球风险资产估值分位数较高、杠杆交易上升 在关税风险、海外信用及流动性风险扰动下 市场波动加大 [7] - 目前影响更多在情绪冲击而非基本面逆转 但胜率更优的加仓时机或仍需等待 [7]

泡泡玛特(09992.HK)25Q3经营情况前瞻:新品上新势能强劲 预计各渠道持续高速增长

格隆汇· 2025-10-22 12:55

核心财务预测 - 预计2025年第三季度公司收入同比增长154.2%,环比增长8.9%,达到91.7亿元 [1] - 预计2025年第三季度经调整净利润同比增长198.6%,环比增长6.0%,达到30.3亿元 [1] - 上调2025至2027年盈利预测,经调整净利润分别为109.6亿元、149.2亿元、183.1亿元 [2] 产品表现 - 2025年第三季度共上新31个系列盲盒手办及毛绒产品,其中毛绒系列共7款 [1] - 星星人点亮系列场景手办、星星人好梦气象局毛绒系列等热门产品上线首日均实现全网售罄 [1] 线下渠道运营 - 截至2025年8月底,泡泡玛特大陆门店为513家,同比增长6.4%,机器人商店共1837家 [1] - 2025年7月至8月双月门店店效同比增长57%至248万元,机器人商店店效同比增长45%至8万元 [1] 海外市场拓展 - 截至2025年9月末,海外门店为172家,北美地区保持高开店节奏,2025年1月至9月已新开30家,目前合计49家 [1] - 海外本地化运营持续推进,部分热门IP在地区社媒账号的内容运营上有所体现 [1] 线上渠道表现 - 2025年第三季度泡泡玛特抖音官方旗舰店GMV为13.1亿元,同比增长302.2%,销量为949.2万,同比增长677.9% [2] - 2025年第三季度泡泡玛特天猫旗舰店收入为2.51亿元,同比增长73.1% [2] - 2025年7月至8月双月京东平台收入为3566万元,同比增长99.6% [2] 投资评级与展望 - 维持“强烈推荐”投资评级,主要基于海外组织架构促进健康增长及核心IP产品势能良好 [2] - 对应2025至2027年经调整市盈率分别为32.3倍、23.8倍、19.4倍 [2]

泡泡玛特Q3运营情况点评

新浪财经· 2025-10-22 12:19

2025年第三季度财务表现 - 公司2025年第三季度未经审核收入同比增长245%-250%,显著高于市场预期 [1] - 中国地区收益同比增长185%-190%,其中线下渠道增长130%-135%,在线渠道增长300%-305% [1] - 海外收益同比增长365%-370%,其中亚太地区增长170%-175%,美洲地区增长1265%-1270%,欧洲及其他地区增长735%-740% [1] IP生命周期与运营能力 - Labubu的商业价值曲线与热度曲线不同,优质形象型IP生命周期比市场预期更长青 [1] - 回顾公司重要IP发展趋势,除少数特殊年份外,IP收入基本实现年同比持续增长 [1] - MOLLY作为公司最早挖掘的艺术家IP,面世近20年,2019年至2023年收入复合年增长率仍达22% [1] - 类似趋势在日本三丽鸥公司头部IP上亦有体现,背后是优秀IP企业的长线运营能力 [1] 全球化战略与IP矩阵 - 在Labubu打开全球化市场知名度后,多元IP矩阵成为公司拓展海外不同文化偏好市场的重要支撑 [2] - 任何单一IP均有其生命周期和需求热度起伏,参考三丽鸥通过培育风格各异的新角色以拓宽人群并确保IP贴近当下文化潮流 [2] - 除Labubu外,公司多个IP在海外市场热度明显提升,如Crybaby、星星人等,且分区域呈现一定差异化特征 [2] - 看好公司海外市场门店扩张触达更多受众,多元市场为多元IP矩阵商业价值的充分发挥提供土壤 [2]

泡泡玛特(09992):财务数据一览

交银国际· 2025-10-22 10:27

投资评级 - 报告对泡泡玛特(9992 HK)给予“买入”评级 [2] - 目标价为401.60港元,较当前收盘价250.40港元存在60.4%的潜在上涨空间 [1] 核心观点 - 公司增长动能持续强化,2025年第三季度整体收入同比增速达到245-250%,较上半年的204%进一步提速 [6] - 基于第三季度的强劲表现和第四季度传统零售旺季的催化,报告将2025-2027年的盈利预测上调7-12% [6][7] - 公司作为IP运营平台的变现能力得到验证,预计将在IP矩阵深化、产品创新和海外市场扩张的驱动下保持高速成长 [6][7] - 当前股价对应2026年预期市盈率约19倍,估值具有吸引力 [6] 财务表现与预测 - 2024年收入为130.38亿人民币,同比增长106.9%;净利润为31.25亿人民币,同比增长191.4% [5] - 预测2025年收入将大幅增长至358.99亿人民币,同比增长175.3%;净利润预计达到124.21亿人民币,同比增长296.7% [5][8] - 毛利率预计从2024年的66.8%提升至2025-2027年的70.8%-71.0% [8][11] - 净利润率预计从2024年的24.0%显著提升至2025-2027年的34.6%-35.1% [8][11] 分区域市场表现 - 2025年第三季度中国内地市场收入同比增长185-190%,线下渠道增长130-135%,线上渠道增长300-305% [6] - 2025年第三季度海外市场收入同比增速高达365-370%,其中美洲市场表现尤为亮眼,增速达到1265-1270% [6] - 预计到2025年,海外市场收入占比将首次超过中国内地,达到49%,并预计在2027年进一步提升至60% [10][12] 成长驱动因素 - IP矩阵持续深化,在精细化运营现有核心IP的同时,新IP(如星星人等)有望贡献更多销售 [7] - 产品与品类创新以及新业态探索(如饰品POPOP门店)将推动增长 [7] - 海外市场持续扩张,随着门店网络拓展和区域渗透加深,海外业务有望保持较快增长 [7]

泡泡玛特:如何利用IP经济撬动年轻消费?

搜狐财经· 2025-10-22 10:19

公司概况与市场地位 - 公司是中国领先的潮流文化娱乐品牌,成立于2010年,核心业务围绕全球艺术家发掘、IP孵化运营及全渠道消费者触达展开,构建了完整的IP生态闭环 [1] - 截至2023年年底,公司业务已覆盖全球80余个国家和地区,拥有超过450家线下门店及2300余台机器人商店 [1] - 2024年,公司海外乐园成功开设首家门店,并实现国内省级行政区门店全覆盖 [1] 核心IP战略与情感价值绑定 - 公司成功源于对千禧一代情绪需求的深度洞察与精准回应,不仅仅售卖盲盒玩具,更通过讲述故事、打造人设,将每个潮玩IP塑造为拥有独立性格和世界观的文化角色,与消费者建立深层次情感联结 [2][3] - 以代表性IP MOLLY为例,通过持续的故事化更新(如“奇幻乐园”、“未来纪元”系列)增强产品延展性,激发粉丝收藏欲 [3] - 热门IP LABUBU融合东方精怪与北欧神话的独特设计,以丑萌搞怪风格独树一帜,成为年轻人表达情绪的“可穿戴符号”,实现从“卖玩具”到“造情感”的跨越 [6] 高效供应链与产品快速响应 - 公司拥有高度灵活、反应迅速的供应链系统,能在极短时间内完成从产品设计到批量生产的流程,有效减少库存积压 [6] - 面对LABUBU系列的市场需求激增,公司能迅速协调资源,将生产周期压缩至最短时间,确保产品尽快重新上架 [6] - 通过数字化运营平台实时分析用户反馈和市场数据,快速进行产品创意升级和版本迭代,如推出节日限定款、夜光版等,维持产品热度并延长IP生命周期 [7] 定价策略与用户分层管理 - 定价核心为“大众化+稀缺性”,常规盲盒产品价格设定在59元左右,降低消费者首次购买门槛,提升复购率与品牌忠诚度 [8] - 针对LABUBU等热门IP,通过提升产品附加值和营造稀缺性支撑价格上调,例如在美国市场其第三代产品售价上涨近30%,部分限量款在二手市场交易价格远超原价,一款初代藏品级LABUBU在拍卖会上以108万元成交 [9] - 基于多渠道用户行为数据进行动态价格调整和精细化的用户分层管理,例如针对高活跃度用户推出专属会员福利,实现从基础消费到高端收藏的全覆盖 [10] 社交媒体运营与UGC生态构建 - 借助小红书、抖音、微博等平台与头部KOL、KOC进行内容共创,通过开箱视频、创意短片、挑战赛、明星联动等方式迅速扩大IP传播范围 [11][13] - 用户自发进行的晒图、开箱、交易等UGC行为形成了自我生长的内容生态系统,为品牌带来持续的话题热度和用户活跃度 [14] - 在电商大促期间推出组合套装、会员专属优惠等促销活动,在线下设置限时折扣区或积分兑换机制,提升客单价并增强用户黏性 [15] 全渠道沉浸式体验打造 - 在线下通过主题门店、快闪店和大型主题展览营造强烈IP沉浸感,例如在泰国曼谷开设的首个LABUBU主题店开业首日营业额超过1000万元 [17] - 在线上通过自有App、小程序构建数字体验空间,推出虚拟展览、AR互动游戏等内容,让用户足不出户也能沉浸式感受IP世界 [18][19] - 成功实现线上平台与线下门店的无缝衔接,形成“线下体验—线上扩散”的良性循环,例如用户可在App预览新品后到店体验,线下活动同步线上直播 [21]