现代牧业(01117)

搜索文档

现代牧业(01117) - (1) 有关买卖中国圣牧待售股份的有条件协议; (2) START GR...

2025-10-30 14:12

收购交易数据 - 现代牧业控股拟3752万港元收购1.072亿股中国圣牧股份,占已发行股本约1.28%[3] - 要约价每股0.35港元,受要约股份57.60916674亿股,最高代价20.163208359亿港元[7] - 收购事项代价总额及要约获全面接纳时应付现金最高约20.54亿港元[42] 股权结构 - 公告日现代牧业控股及其一致行动人拥有25.13178555亿股中国圣牧股份,占已发行股本约29.99%[7] - 购股协议完成后,现代牧业控股及其一致行动人将持有30%或以上中国圣牧已发行股本[7] - 蒙牛透过全资附属公司间接持有中国圣牧全部已发行股本约29.99%[11] 业绩情况 - 中国圣牧集团2025年上半年销售收入14.44274亿元,2024年为31.26184亿元,2023年为33.83629亿元[55] - 2025年上半年除税前亏损4538.6万元,2024年亏损6328.4万元,2023年溢利9768.6万元[55] - 2025年上半年期内亏损4560.1万元,2024年亏损6451.5万元,2023年溢利9461.2万元[55] 未来展望 - 若所有购股协议完成且要约无条件,现代牧业控股预计能合并中国圣牧为附属公司[29] - 收购及要约若成无条件,将扩大现代牧业控股集团业务规模及资产基础[65] - 中国圣牧集团可持续发展实践整合将增强现代牧业控股集团的ESG形象[67] 交易相关条件与安排 - 要约以收到有效接纳使现代牧业控股及其一致行动人持有超50%投票权为条件,不满足则失效[8][9] - 购股协议完成须待先决条件达成或豁免,完成时间不确定[14] - 要约文件将不迟于公告日期后21天或执行人员批准的较后日期寄发[10] 其他要点 - 现代牧业控股成立独立董事委员会,委任新百利融资为独立财务顾问[12] - 独立财务顾问认为要约符合股东利益[13] - 现代牧业控股预计审查中国圣牧集团各方面情况并可能作出变更[72]

中国必选消费品10月成本报告:包材价格上行,啤酒现货成本指数同比上涨

海通国际证券· 2025-10-28 15:13

报告行业投资评级 - 报告覆盖的中国海外必选消费品行业,重点公司多数获得“优于大市”评级,仅百威亚太为“中性”评级 [1] 报告核心观点 - 2025年10月,监测的六类消费品成本指数多数呈现上涨态势,包材价格上行是主要驱动因素,其中啤酒现货成本指数同比上涨3.22% [3][9] - 啤酒成本压力主要来自包材,玻璃现货价格环比上涨6.95%,铝材现货价格同比上涨16.71% [4][10] - 速冻食品成本受蔬菜价格影响显著,蔬菜价格环比大幅上涨11.42%,主因北方极端天气导致减产超三成 [6][27] - 软饮料成本受纸浆价格推动,纸浆现货价格环比上涨5.07%,瓦楞纸价格创2024年以来新高 [6][31] 细分行业成本指数变动总结 啤酒行业 - 成本现货指数为116.32,较上月提升2.96%;期货指数为115.68,较上月下降3.31% [11][12] - 年初至今现货指数累计下降0.86%,但较去年同期仍提升3.22% [11][14] - 主要原材料玻璃现货价格环比上涨6.95%,铝材现货价格同比上涨16.71% [4][13] 调味品行业 - 成本现货指数为100.51,较上月微降0.25%;期货指数为101.30,较上月下降1.48% [11][12] - 年初至今现货和期货指数分别累计下降2.66%和7.47% [11][17] - 大豆现货价格受新豆集中上市影响环比下降4.33%,白糖价格同比下跌13.35% [4][17] 乳制品行业 - 成本现货指数为101.25,较上月提升0.48%;期货指数为91.04,较上月微升0.06% [11][12] - 生鲜乳价格维持在3.04元/公斤,玉米现货价格同比上涨2.93% [5][20] - 年初至今现货指数累计下降2.89%,成本压力有所缓解 [11][20] 方便面行业 - 成本现货指数为103.62,较上月提升0.76%;期货指数为102.53,较上月微升0.05% [11][12] - 主要原料棕榈油现货价格环比下降3.51%,但小麦现货价格环比上涨1.68% [5][23] - 较去年同期,期货成本指数下降8.56%,显示中长期成本下行趋势 [12][24] 速冻食品行业 - 成本现货指数为120.39,较上月提升1.52%,涨幅居前;期货指数为119.44,较上月提升1.30% [11][12] - 蔬菜价格环比大涨11.42%,猪肉10月均价同比下跌超29.5% [6][27] - 年初至今现货指数基本持平,仅微降0.17% [11][27] 软饮料行业 - 成本现货指数为109.39,较上月提升1.20%;期货指数为109.26,较上月提升0.72% [11][12] - 纸浆现货价格同比上涨11.96%,但塑料现货价格同比下降9.43% [6][31] - 年初至今期货成本指数累计下降9.54%,成本控制效果显著 [12][31]

港股异动 | 乳业股午前普涨 原奶价格近期迎阶段性稳定 行业下半年去化有望提速

新浪财经· 2025-10-28 04:04

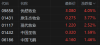

乳业股市场表现 - 优然牧业股价上涨5.74%至3.13港元 [1] - 现代牧业股价上涨3.36%至1.23港元 [1] - 中国飞鹤股价上涨1.95%至4.18港元 [1] - 中国圣牧股价上涨1.59%至0.32港元 [1] 原奶价格动态 - 全国主产区原奶均价从8月3.02元/kg提升至9月末3.04元/kg [1] - 宁夏散奶价格从2.1-2.2元/kg提升至3.5-3.7元/kg [1] - 价格稳定受中秋国庆礼赠需求及奶牛热应激阶段供给量下降带动 [1] - 双节前备货及学生奶生产需求带动部分区域散奶价格反弹 [2] 行业供需与产能去化 - 奶牛存栏量9月环比下降0.18%,8月环比下降0.2% [2] - 行业累计去化幅度已达约8% [2] - 奶企去产能趋势仍在延续,产能去化或已接近尾声 [2] - 规模牧场占比提升背景下,奶价涨跌波动将显著平抑 [1] 行业周期与盈利展望 - 原奶价格经过4年下行周期,近期迎来阶段性稳定 [1] - 本轮奶价进入下行周期末端,有望迎来拐点 [1] - 奶价周期拐点值得期待 [2] - 奶价降幅收窄及淘牛减亏将带来牧业公司报表端利润修复 [1] - 目前奶价仍处于成本线以下,行业亏损与资金压力持续存在 [2]

乳业股午前普涨 原奶价格近期迎阶段性稳定 行业下半年去化有望提速

智通财经· 2025-10-28 04:02

股价表现 - 优然牧业股价上涨5.74%至3.13港元 [1] - 现代牧业股价上涨3.36%至1.23港元 [1] - 中国飞鹤股价上涨1.95%至4.18港元 [1] - 中国圣牧股价上涨1.59%至0.32港元 [1] 原奶价格动态 - 全国主产区原奶均价从8月3.02元/kg提升至9月末3.04元/kg [1] - 宁夏散奶价格从2.1-2.2元/kg提升至3.5-3.7元/kg [1] - 奶价阶段性稳定主要受中秋国庆礼赠需求及奶牛热应激导致供给下降影响 [1] - 9月以来双节前备货及学生奶生产需求带动部分区域散奶价格反弹 [2] 行业供需与产能 - 奶牛存栏量持续去化,9月环比下降0.18%,8月环比下降0.2% [2] - 奶牛存栏累计去化幅度已达约8% [2] - 行业亏损与资金压力持续存在,奶价仍处于成本线以下 [2] - 产能去化趋势延续,或已接近尾声 [2] 周期展望与公司影响 - 原奶价格经过4年下行周期,目前处于周期末端,有望迎来拐点 [1][2] - 在规模牧场占比提升背景下,未来奶价涨跌波动将显著平抑 [1] - 对于牧业公司,奶价降幅收窄及淘汰奶牛减亏将带来报表端利润修复 [1]

港股异动丨乳制品股反弹 优然牧业涨4% 中国飞鹤涨1.5% 机构指奶价拐点仍可期

格隆汇· 2025-10-28 03:45

港股乳制品股表现 - 连续下跌后迎来反弹 优然牧业涨4% 原生态牧业涨3.77% 现代牧业涨2.5% 中国圣牧和中国飞鹤均涨约1.5% [1][2] 原奶市场供需状况 - 9月双节前备货及学生奶生产需求带动部分区域散奶价格反弹 但主产区奶价整体保持稳定 [1] - 当前奶价仍处于成本线以下 行业亏损与青贮带来的资金压力持续存在 [1] - 产能去化继续演绎 9月奶牛存栏量环比下降0.18% 8月为下降0.2% 累计去化幅度已达约8% [1] 行业周期展望 - 双节因素对奶价形成短期支撑 但奶企去产能趋势仍在延续 [1] - 待节日消费支撑减弱 去化趋势或更无需过度担忧 [1] - 目前产能去化或已接近尾声 奶价周期拐点值得期待 [1]

牧业股集体走高 短期因素不影响肉奶大周期共振 奶肉联动模式企业盈利能力突出

智通财经· 2025-10-16 04:57

牧业股市场表现 - 优然牧业股价上涨6.71%至3.34港元 [1] - 现代牧业股价上涨4.2%至1.24港元 [1] - 原生态牧业股价上涨1.82%至0.28港元 [1] - 中国圣牧股价上涨1.45%至0.35港元 [1] 行业周期分析 - 近两月奶牛存栏去化速度放缓导致牧业股股价回调 [1] - 需求季节性走弱及牧场经营压力加大将维持奶牛存栏去化趋势 [1] - 原奶周期触底拐点临近 [1] - 奶牛产能去化或近尾声,第三季度青贮收购资金压力可能加速出清 [1] 价格走势预测 - 原奶价格有望触底回升 [1] - 牛肉价格或迎来拐点,后续涨幅与持续性可能超预期 [1] - 牛肉价格上涨受资金、信心、环保等因素影响补栏积极性 [1] 企业盈利能力与投资建议 - 具备母牛资源或采用“奶肉联动”模式的企业盈利能力更突出 [1] - 建议关注优然牧业、中国圣牧、光明肉业、现代牧业、澳亚集团等标的 [1]

港股异动 | 牧业股集体走高 短期因素不影响肉奶大周期共振 奶肉联动模式企业盈利能力突出

智通财经网· 2025-10-16 03:39

股价表现 - 牧业股集体走高,优然牧业涨6.71%报3.34港元,现代牧业涨4.2%报1.24港元,原生态牧业涨1.82%报0.28港元,中国圣牧涨1.45%报0.35港元 [1] 短期市场动态 - 受近两月奶牛存栏去化程度有所放缓影响,牧业相关标的股价整体有所回调 [1] - 短期因素不会对周期逻辑本身产生冲击,牛周期之下肉奶共振的逻辑依旧没有改变 [1] 行业周期展望 - 伴随需求季节性走弱及牧场主体经营压力加大,奶牛存栏仍将维持去化趋势,原奶周期触底拐点临近 [1] - 当前奶牛产能去化或近尾声,第三季度青贮收购带来的资金压力可能推动出清边际加速,原奶价格有望触底回升 [1] - 牛肉价格或迎拐点,但因资金、信心、环保等因素影响补栏积极性,其后续涨幅与持续性可能超预期 [1] 公司投资机会 - 具备母牛资源或采用“奶肉联动”模式的企业,盈利能力更加突出 [1] - 建议关注优然牧业、中国圣牧、光明肉业、现代牧业、澳亚集团等 [1]

现代牧业(01117) - 截至二零二五年九月三十日止月份之股份发行人的证券变动月报表

2025-10-03 08:30

股本情况 - 截至2025年9月底法定/注册股本总额10亿港元,股份100亿股,每股面值0.1港元[1] - 截至2025年9月底,已发行股份79.16亿股,库存股0股[2] 股份配发 - 按购股协议假设购股权全行使,公司向中垦基金配发3.195亿股,认购6亿人民币,行使价2.06港元[4]

国内人均乳制品消费量仅世界平均1/3!乳业振兴受益个股有哪些?

格隆汇· 2025-10-02 12:20

行业整体进展与政府支持 - 中央财政已安排资金用于扩大粮改饲实施范围,苜蓿基地建设规模由50万亩增加到100万亩,1500个奶牛家庭牧场得到改造提升,并增加5000名牧场主和技术骨干培训 [1] - 地方政府今年年内已安排20多亿元用于奶牛扩群增量、加工乳制品及培育乳制品消费 [1] - 受资金支持影响,今年前三季全国生鲜乳产量同比增长5.2%,乳制品产量增长8.8%,奶牛平均单产7.8吨,同比提高400公斤,规模牧场收益回复至每头牛年均约3000元 [1] 行业发展面临的问题与挑战 - 上游养殖竞争力与发达国家存在差距,奶牛舍饲养殖成本高于发达国家40%至60%,常用饲料玉米价格较国际平均水平高约60% [2] - 消费结构不合理,国内液态奶与干乳制品消费比重约为7:3,与发达国家约3:7的情况相反 [2][4] - 国内人均乳制品消费量仅为世界平均水平的1/3、发展中国家的1/2及奶业发达国家的1/7 [2] 行业增长驱动因素 - 人均消费量存在巨大差距,日本在牛奶、鲜奶、豆奶、冰激凌及奶酪方面的人均消费量均是中国的两倍以上 [3] - 农村人均奶类消费量从2014年至2017年增加至6.9千克,预期维持上升趋势,逐步收窄与城镇居民的差距 [3] - 低温奶、奶粉、乳酪及植物基饮料等品类呈现量价齐升趋势,去年常温奶销售额增速已降至0.7% [4] 上游养殖业发展趋势 - 国内牧场呈现"小、散、低"特点,平均饲养规模约五头,最大原奶生产商现代牧业存栏量仅占总存栏量的1.7% [5] - 2019年中央一号文件要求升级改造中小奶牛养殖场,扩大生产经营规模,并发展优质饲草料生产 [5] - 上游养殖业"规模化"及"饲料成本降本"是未来发展主线,行业集中度及企业利润空间有望提升 [6] 潜在受益标的:上游企业 - 现代牧业为中国最大上游原奶生产商,今年上半年录得纯利1.25亿元人民币,同比扭亏为盈,原奶销售量及平均售价上涨 [7] - 中国圣牧为国内最大有机奶源基地,上半年销售收入14.21亿元,同比增加1.5%,亏损同比减少93.66% [8][9] 潜在受益标的:下游企业 - 伊利新增健康饮品及奶酪事业部,布局巴氏奶生产线,海外收购Joyday冰淇淋和泰国Chomthana公司 [9] - 蒙牛设立奶酪事业部发展零售、乳品深加工及餐饮奶酪业务,海外事业部全面布局东南亚 [9] - 光明乳业产品包括低温奶、乳酸菌饮品等,其他乳制品贡献约30%收入,子公司新莱特去年实现收入约41.6亿元 [10][11]