算力租赁

搜索文档

A股开盘速递 | 三大股指集体高开 CPO、光刻机、算力租赁等板块涨幅居前

智通财经网· 2025-11-24 01:44

市场开盘表现 - A股三大股指集体高开,沪指上涨0.36%,创业板指上涨0.9% [1] - CPO、光刻机、算力租赁等板块涨幅居前 [1] 机构后市观点:行业配置 - 适度增加化工、有色、电新等沉寂较久、利润率和行业景气度处于历史相对低点的行业仓位是更优选择 [2] - 有色、钢铁、建材是当前可以考虑布局的顺周期选择,逻辑基于对2026年中美共振之年的抢跑交易 [3] - 重视钢铁、化工、建材等顺周期板块的修复机会,并挖掘低位科技成长方向 [4] 机构后市观点:核心驱动因素 - 当前真正重要的变量是企业出海环境的稳定性以及AI,涉及中美关系和AI基础设施投建进程 [2] - AI叙事影响了TMT、有色、化工、电新等板块的行情斜率,这些板块合计占机构持仓比例已超过60% [2] - 市场交易的涨价行情背后逻辑是对明年顺周期大年的预期,2026年将形成20年一遇的中美共振之年 [3] - A股在平稳的经济和政策预期支撑下具备韧性,海外流动性收紧演变为系统性风险的概率不大 [4]

研判2025!中国算力租赁行业发展背景、市场规模、商业模式及未来趋势分析:AI算力需求呈爆炸式增长,算力租赁规模不断壮大,价格大幅下滑[图]

产业信息网· 2025-11-07 01:13

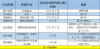

算力租赁行业定义与优势 - 算力租赁指通过租赁方式获得CPU、GPU、FPGA等硬件计算资源,由专业数据中心或云服务商提供,用户可按需选择配置和服务级别 [1][2] - 优势包括灵活性高,可根据业务变化选择算力规模和时间跨度 [4] - 优势包括降低初始成本,无需承担硬件购买、机房建设、专业运维及设备折旧等沉重经济负担 [4] - 优势包括支持快速部署,能在最短时间获取强大算力,实现业务快速上线和高效运营 [5] - 优势包括专业运维保障,提供商有专业团队确保算力设施稳定运行和性能优化 [5] 行业发展驱动因素 - 中美科技竞争背景下,美国对超算、AI及芯片的技术封锁导致中国高端芯片短缺,算力成本上升,企业面临"缺芯"困境 [1][7] - AI大模型如GPT系列、文心一言等涌现,对算力需求呈指数级增长,以GPT-3为例,训练消耗总算力约3640PF-days [8] - 2024年中国智能算力规模达725.3 EFlops,同比增长74.1%,市场规模190亿美元,同比增长86.9% [8] - 自建算力成本高昂,中小企业难以承受硬件购买和后续运维成本,催生算力租赁市场 [1][8] - 国家"十四五"期间发布如《算力基础设施高质量发展行动计划》等系列政策,地方政府如海南也出台政策支持算力租赁服务 [9][10] 市场规模与增长 - 2024年中国智能算力租赁市场规模达377 EFlops(FP16精度),较2023年同比增长88.5% [1][10] - 预计未来三年市场规模复合增长率保持53%,至2027年市场规模将超1300 EFlops [1][10] - 下游需求高度集中,互联网行业以62%占比为核心需求方,其次为政府(14%),金融、医疗、教育、制造分别占6%、5%、4%、4% [1][12] 市场竞争格局 - 行业参与者众多且分散,包括云服务商、数据中心运营商、设备商、跨界企业及初创公司 [14] - 第一梯队为阿里云、华为云、天翼云等云服务商及三大电信运营商,依托自有资源主导市场,占据70%份额 [14] - 第二梯队为万国数据、世纪互联等第三方IDC服务商及浪潮信息、中科曙光等设备商 [14] 商业模式与价格走势 - 常见租金计量方式包括按整台服务器租赁(含8张GPU/台/月)、按算力规模租赁(每P/年)、按GPU付费租赁(每GPU/小时) [1][15] - 算力租赁价格大幅下跌,以H100为例,全球租赁价格从2024年初近5美元/GPU·小时降至2025年中约2.4美元/GPU·小时 [1][17] - 中国市场H100租赁价格从13美元/GPU·小时下降至约5美元/GPU·小时 [1][17] - 价格下跌主因国内产能供给增长,智算中心建设推进及产业巨头"自建+租赁"策略推动第三方算力扩张 [17] 行业未来趋势 - 算力租赁服务向云端化发展,云平台整合资源实现灵活调配,算力逐渐成为标准化商品,算力交易平台兴起 [17] - 企业采用多云战略,服务商需提供多云协同管理解决方案 [17] - 智算中心布局注重区域化协同,如"东数西算"工程,服务商需建立高效算力调度平台实现跨区域资源调配 [17] - 国产化替代角色日益重要,以华为昇腾为代表的国产厂商有望在市场中取得更大发展 [17]

协创数据20251102

2025-11-03 02:35

行业与公司 * 纪要涉及的公司为协创数据[1] * 公司业务聚焦于智能算力产品及服务、服务器及再制造业务、数据存储设备[2] 核心财务业绩 * 2025年前三季度营收77.49亿元,同比增长25.03%[2] * 2025年第三季度单季营收33.87亿元,同比增长86.43%[2] * 2025年前三季度归母净利润2.66亿元,同比增长33.44%[2] * 公司总资产在三季度达181.94亿元,较年初增长接近150%[3] * 2025年第三季度算力租赁收入约三个多亿[21] * 预计四季度将交付两个集群,收入约6亿元[22] 研发投入与战略 * 2025年前三季度研发费用达2.29亿元,投入集中在AI算力平台[2] * 旨在提升AI算力领域竞争力,特别是在算力租赁平台上的表现[2] * 市场对公司持续强劲AI投入持乐观态度[9] 业务发展情况 存储业务 * 存储业务从第一季度到第三季度实现50%的收入提升,一季度收入14亿元,二季度16亿多元,三季度近20亿元[17] * 预计2026年第一季度恢复到剥离前的规模,未来几个季度将保持高速增长[2] * 与闪迪达成战略合作,确保明年占据某互联网大客户20%的存储分量[2] * 存储芯片主要来源于海力士和凯霞[23] * 存储业务毛利率会根据市场波动调整,可能有所增加[25] 算力租赁与云服务 * 公司提供基于算力的云服务,包括大模型调度、云手机及游戏渲染等,按月结算[4] * 具备GPU级别维修能力和GPU模组制造能力,不良率显著低于市场普遍的3%至4%水平[12] * 自今年3月开始持续投入AI算力,预计第四季度会有所回冲,明年第一季度将是完整收入周期[7] 服务器再制造与回收业务 * 服务器再制造业务一季度营收3亿元,二季度5亿元,三季度6亿元[26] * 回收业务以客户导向为主,市场需求强劲,例如服务器采购库存销售后价格从20元涨至130元一条[18] * 美国市场需求增长迅速,公司将在达拉斯新设大型存储拆解和维修空间[19] 未来展望与规划 * 公司预计存储及再制造业务未来继续保持高速增长[7] * 预计在2026年实现至少5到10倍的增长规模[4] * 阿里巴巴预计2026年投入将超过3,800亿元,可能达4,000亿至5,000亿元,比前一年增长约5倍或更多[10] * 计划在未来6个月内保持算力投入和客户服务领先地位[10] 资本运作与融资 * 公司披露不超过122亿元的服务器采购合同[4] * 启动H股项目融资,希望筹集约100亿元以完成未来的投入计划[4] * 港股IPO刚递交文件并完成中证监备案,融资规模举例为100亿元,实际金额待定[16] 供应链与产能布局 * 为应对中美博弈,已在泰国、日本及澳大利亚建立服务器组装和维修工厂[13] * 高端算力需求紧张,例如中东地区提出1万亿美元建设需求,为公司带来机遇[13] * 公司正积极布局连接板块,发布光模块制造总经理职位招聘信息[4] * 算力基础设施中,存储占比约为15%,光模块约50亿元但需每2-3年更换一次,公司计划完成自制供应链[15] 合作伙伴关系 * 公司与英伟达在机器人智能领域合作,作为英伟达NCP,布局机器人仿真和推理平台[20] * 与阿里巴巴合作方向不同,阿里巴巴更多参与前瞻性研发,公司负责具体落地实施[27]

智云国际控股附属与Pansemi订立租赁服务协议以购买算力

智通财经· 2025-10-31 12:40

公司业务动态 - 公司全资附属公司智云旷士有限公司与Pansemi(Singapore)Pte Ltd订立租赁服务协议以购买算力 [1] - 协议服务期间为2025年11月1日至2026年10月31日 [1] - 买方就算力应付的费用总额为390万美元 [1] 交易条款与支付 - 买方应于签署租赁服务协议后3个自然日内以美元一次性全额支付至供应商指定账户 [1] - 供应商仅于收取全额款项后方会进行算力分配及交付 [1] 算力规格 - 供应商应为买方分配并启用每秒897,726万亿哈希的有效算力 [1]

A股算力租赁跨界:有梦想照进现实也有一戳就破的泡沫|焦点

钛媒体APP· 2025-10-31 04:44

跨界算力浪潮兴起背景 - 生成式人工智能在2024年迎来爆发性发展,算力需求呈现指数级增长,催生巨大且快速增长的市场 [2] - 许多A股公司面临主业增长瓶颈,将算力业务视为实现第二增长曲线或彻底转型的黄金机遇 [2] - 不完全统计显示有数十家A股公司宣布跨界算力租赁业务,跨界者背景五花八门,主业发展困境是核心推动力 [2] 典型跨界公司案例 - 玩具制造商群兴玩具2024年营收同比增长近500%但未能盈利,扣非净利润下滑超过600%,2025年2月公告拟现金收购智算科技51%股权切入算力业务 [2] - 连续多年扣非净利润亏损的华升股份2025年6月拟收购易信科技,希望扭转传统麻纺业务颓势 [3] - 景观照明工程企业罗曼股份拟通过现金方式部分收购武桐高新进入算力业务领域 [3] - 建筑设备租赁企业海南华铁在获得地方国资入主前高调宣布投资10亿跨界算力,并披露签订价值近37亿元的算力服务大单 [3] - 智慧存储设备制造商协创数据业绩表现不错但仍看好算力业务,从2025年3月至今总计投入122亿采购算力服务器开展租赁业务 [3] 资本市场反应与概念炒作 - 任何与算力业务沾边的利好消息都能显著刺激股价,知名游资推波助澜将狂欢推至高潮 [4] - 罗曼股份在宣布跨界后创造了其上市以来的股价新高 [4] - 前期被热炒的算力概念股在时间检验下出现剧烈分化,缺乏实质支撑的公司股价大跌 [6] 跨界结果出现分化 - 群兴玩具历时8个月的算力跨界闹剧落下帷幕,宣布终止收购,股价接近腰斩,这是公司自2014年以来第五次重大重组折戟 [6] - 海南华铁2025年9月底突然宣布终止37亿元算力大单,股价应声连续跌停,因涉嫌信息披露违规被立案调查 [6] - 莲花控股算力业务2024年带来8064万营收,毛利率42.45%,但因巨额借款利息费用高达3186万(同比上升5559.39%),业务亏损1455万 [7] - 莲花控股2025年前六个月算力业务实现净利润145万元,净利率仅约2.1%,利息费用同比上升79.8% [7] - 莲花控股2024年前十大客户中有6家出现算力租赁合同提前终止的情况 [7] 成功跨界案例特征 - 智微智能2024年成立子公司腾云智算,2025年上半年智算业务实现营收超过100%的增长,与原有工业物联网业务形成良好协同 [8] - 协创数据在2025年半年报中披露智能算力及产品服务实现收入12.21亿元,同比增长100% [9] 算力租赁行业前景与壁垒 - 国信证券预计未来三年中国智能算力租赁市场规模复合增长率将保持在53%,至2027年市场规模将达1346EFlops [10] - 国家战略层面给予强力支持,"十四五"规划将算力基础设施置于关键位置,"东数西算"工程推进为行业发展提供沃土 [10] - 算力租赁行业具有高壁垒,渠道、组网、资金周转能力为核心壁垒 [11] - 稳定的拿卡能力是关键,英伟达高端芯片供应受限背景下资源垄断性成为重要因素 [12] - 协创数据资产负债率由2024年末的55.66%飙升至2025年前三季度末的78.33% [13] - 莲花控股在购买GPU及服务器过程中出现过供应商订单无法交付的问题 [12]

新窗口指导大范围取消补贴;智算中心建设先算亏多少;已过会GPU公司成立新业务组;头部大厂收缩服务器供应商丨算力情报局

雷峰网· 2025-10-30 08:06

政策导向与国产替代 - 最新“窗口指导”文件要求,有补贴的地方项目应全部使用国产芯片,新建市场化项目明确禁止使用H20等国外减配版GPU [2] - “国家枢纽算力设施集群”之外的地方项目不享受资金补助、电价补贴等优惠政策,已出台的地方政策需取消,有项目因此被叫停 [2] - 在英伟达GPU禁售与窗口指导双重作用下,国产AI芯片厂商迎来发展窗口期,市场对国产AI加速卡宽容度增加 [3] - 国内正加大对RISC-V产业支持,多家厂商在研发高性能RISC-V服务器芯片,预计明年将陆续发布新品以证明自身价值 [10][11] 算力市场动态与价格波动 - GPU租赁价格大幅波动,H100租金从早期每台每月6~8万元降至约4万元,H200租金为每台每月6万元,H200正因性价比更高而取代H100 [9] - 国内一模型公司计划租赁60台H200服务器,租期一年,32-64台设备规模被视为除头部大厂外模型中厂的主流算力需求区间 [8] - 智算中心项目市场回归理性,立项逻辑从“算能赚多少”转变为“先算亏多少”,只有确认亏损可被覆盖才会推进建设 [7] - 存储芯片价格连涨,受AI需求与全球供应紧张驱动,有二线分销商采取“放假囤货”策略以等待市场价格进一步上升 [12] 供应链与商业模式演变 - 头部大厂正加速收缩服务器设备供应商阵营,去年某大厂因供应商逾期交付、设备验收不合格等问题累计罚收款项超1亿元 [6] - 华东大厂以显著高于市场平均水平的价格租赁算力,帮助IDC厂商提升融资能力,该IDC厂商获金融机构“排队融资”,综合授信规模达数百亿元 [5] - GPU维保市场潜力巨大,按国内150万张英伟达GPU卡、10%坏卡率、每张卡维修3万元计算,市场规模可达4.5亿元,吸引多家公司入局 [9] - 一家处于IPO阶段的GPU公司成立专门业务小组瞄准金融行业,但业内人士认为其短期内难撼动现有格局,新机会或集中在2025-2026年 [13] 企业战略与市场挑战 - 某互联网大厂计划今年卖出3000台一体机,但行业对其芯片产能跟进及硬件交付完善程度存疑,内部仍因单笔货值高而重视推销 [14][15] - 智算中心项目盈利难度增加,此前依赖的绿电补贴许多落地周期长达3至8年,给建设方带来现金流压力 [7] - 英伟达GPU禁售后价格波动剧烈,低价囤货者获竞争优势,加剧了智算中心项目方的获利难度 [3]

通信板块调整,CPO光模块概念重挫,新易盛领跌云计算50ETF(516630)一众持仓股

每日经济新闻· 2025-10-30 05:48

市场表现 - 10月30日A股三大指数悉数下跌,创业板指一度跌超1% [1] - 通信、传媒、电子等行业板块领跌,炒股软件、光模块CPO、覆铜板、电路板等概念重挫 [1] - 云计算50ETF(516630)小幅下跌,其持仓股新易盛午后跌超6% [1] 公司业绩 - 新易盛2025年第三季度营业收入165.05亿元,同比增长221.70% [1] - 新易盛2025年第三季度归母净利润63.27亿元,同比增长284.38% [1] - 新易盛25Q3单季度营收60.68亿元,环比下降4.97%,归母净利润23.85亿元,环比增长0.63% [1] - 公司Q3业绩增速环比短期回落,主要系大客户提货节奏影响 [1] 行业前景与公司动能 - “十五五”建议稿提出推进传统基础设施更新和数智化改造,通信网络与算力网络基建将从大规模投资转向集约高效发展 [2] - 通信网络与算力网络相关的基站设备、IDC、液冷、光模块及算力等产业链市场仍将扩容 [2] - 产业增量市场向下游应用端延伸,技术红利持续释放 [2] - 新易盛硅光模块逐步上量叠加部分物料紧缺改善,在算力高景气度下,公司增长动能充沛 [1] 产品信息 - 云计算50ETF(516630)跟踪云计算指数(930851),该指数AI算力含量较高,覆盖光模块CPO、算力租赁、数据中心、AI服务器、液冷等热门算力概念 [2] - 云计算50ETF(516630)为跟踪云计算指数合计费率最低的ETF [2]

第五次跨界重组再失败 “炒壳王”控制下的群兴玩具将何去何从?

新浪财经· 2025-10-23 02:27

公司重组历史与现状 - 公司于2025年10月20日发布公告,终止收购杭州天宽科技不低于51%股权的重大资产重组,这是公司上市以来的第五次跨界重组失利 [1] - 公司自2011年上市以来共进行五次跨界重组尝试,标的领域包括移动网络游戏、核能设备、新能源、电子科技及人工智能,但均告失败 [7][8] - 第五次重组终止原因为各方未能就交易价格、交易方案等相关核心条款达成一致 [1] 公司业务与财务表现 - 公司原主营玩具业务,2011年营收达4.93亿元,后逐步退出玩具制造,2018年营收降至0.19亿元 [1][2] - 2020年张金成接手后跨界卖酒,2024年酒类销售业务贡献营收3.37亿元,占当年总营收的九成 [2] - 公司自2024年起布局智能算力租赁业务,2025年中报显示该业务贡献营收0.18亿元,占营收总额的10.32%,但毛利率为-88.66% [10][11] 控制权变更与资本运作 - 公司实际控制人历经变更,2018年王叁寿入主,期间发生非经营性资金占用共计3.27亿元,占2019年末公司净资产的44% [2] - 2020年张金成出任董事长并代王叁寿归还占用资金及利息2.2亿元,成功保壳,并于2024年8月后公司进入无实际控制人状态 [2][3][4] - 2024年10月,张金成拟通过其控制的西藏博鑫以定向增发(发行1.05亿股至1.78亿股)方式实现管理层收购 [5] 关键人物背景 - 现任董事长张金成是市场知名"炒壳"高手,曾于2012年投资ST宏盛,通过多次股权减持和转让,累计获益约4.5亿元 [5][6] 近期并购标的与业务布局 - 第五次重组标的杭州天宽科技100%股权预估值不超过8亿元,其2023年、2024年营收分别为4.60亿元、5.79亿元,净利润分别为0.33亿元和0.40亿元 [8][9] - 天宽科技业务构成中,人工智能计算中心建设运营占比约58%,数字化服务占比约27%,数智安全占比约15% [9] - 公司算力业务通过孙公司图灵引擎开展,2024年与浙江移动签订2.76亿元算力服务合同,2025年5月与腾讯签订1.13亿元算力服务协议 [10][11] 市场关注度 - 尽管算力业务亏损且并购终止,公司仍吸引了多位自然人股东,2025年半年报显示前十大流通股东中个人股东数量增至8位 [11]

“玩具第一股”沦为重组失败专业户,群兴玩具路在何方?

第一财经· 2025-10-21 10:44

公司并购重组历史 - 公司在过去十年多的时间里尝试了5次并购重组,并5度失败 [1][7] - 首次并购尝试始于2014年,拟收购游戏公司星创互联100%股权,但于2015年2月被证监会否决 [4] - 第二次收购于2015年启动,拟收购核电军工企业三洲核能100%股权,最终于2016年8月因交易时机不成熟被标的股东上级单位叫停 [5] - 第三次收购于2017年启动,拟以29亿元估值收购动力电池企业时空能源100%股权,估值较其1.54亿元净资产增长1783.49%,后因股价下跌导致发行价高于市价而终止 [5] - 第四次收购于2021年启动,拟现金收购消费电子企业苏州世沃电子科技,最终因无法就交易价格等核心条款达成一致于同年12月终止 [6] - 第五次收购于2025年2月启动,拟现金收购算力公司天宽科技不低于51%股权,构成重大资产重组,但于10月20日因核心条款未能达成一致而终止 [1][2] 公司业务转型与经营状况 - 公司上市后业绩下滑,归属净利润从2011年的5200万元降至2014年的1487万元 [3] - 公司自2012年即开始计划转型,上市后逐步减少并放弃了玩具生产业务,转向玩具渠道经营,期间一度出现营收为0的情况 [4][9] - 公司原实际控制人于2018年变更为王叁寿,主营业务随之转变为科创服务、数字经济等,2020年又变更为酒类销售、金融咨询及物业租赁等 [9] - 根据2024年年报,公司主营业务为酒类销售、自有物业租赁、物业管理、智能算力租赁业务,与证券简称中的“玩具”二字已无关联 [8] - 2024年9月,公司变更为无控股股东、无实际控制人状态,股权高度分散,第一大股东持股比例为8.19% [9] 并购标的与市场热点 - 历次并购标的均涉及当时市场热门行业,包括游戏、核电军工、新能源汽车动力电池、消费电子以及最近的算力租赁 [1][2][4][5][6] - 拟收购天宽科技(算力公司)的交易披露之初,公司股价一度收获3个涨停板 [1] - 公司切入算力租赁行业时,因与主营业务不搭边而被交易所问询是否存在蹭热点概念的情形 [2] 公司战略与行业对比 - 公司始终认为玩具行业“低端”,多次尝试跨界并购以增添“第二曲线” [1][3][9] - 公司表示未来将积极地通过内生式与外延式发展相结合的模式发展 [1][2] - 同为玩具行业的泡泡玛特通过将玩具卖给成年人(Z世代)获得了成功,与公司的战略选择形成对比 [9] - 公司面临的核心待解难题是建立一个强有力且富有发展前景的主业 [10]

深夜又一A股公司曝算力计划泡汤!群兴玩具五追“风口”并购皆告失败

中金在线· 2025-10-21 00:31

重大资产重组终止 - 公司决定终止以现金方式收购杭州天宽科技有限公司不低于51%股权的重大资产重组事项 [1] - 终止原因为各方未能就交易价格、交易方案等相关核心条款达成一致 [1] - 本次交易终止不会对公司现有生产经营活动、财务状况和战略发展造成重大不利影响 公司承诺自公告之日起至少一个月内不再筹划重大资产重组事项 [1] 公司重组历史与战略转型 - 此次重组是公司上市以来发起的第五次重组 前几次重组均涉及热门赛道但均无果而终 [2] - 公司原从事玩具研发生产 尝试过向手机游戏、能源、环保、军工、数据、互联网、医疗、教育、高端装备制造等多领域跨界转型 但均以失败告终 原玩具主业亦早已剥离 [2] - 目标公司天宽科技以人工智能计算中心建设和运营为一大主业 2024年度实现营业收入5.79亿元 其计算中心建设和运营领域营收占比约58% 即收入约3.36亿元 [2] 本次重组过程与市场影响 - 公司自2月26日晚间披露收购计划后 曾收获一波三连板 并逐月披露了共七份进展公告称各项工作正有序推进 [1][2] - 3月7日公司董事长带队赴天宽科技交流学习 旨在加快推进收购进展并深入了解其业务生态 5月公司透露尽职调查工作正在积极推进 [2] - 重组终止前 公司前十大流通股东中个人股东数量增至8个 吸引了多位牛散新进跻身股东榜单 [3] - 自并购公告发布至10月20日收盘 近八个月公司股价降幅达24.84% 今年以来股价降幅为14.44% 而去年公司股价全年累计涨幅为46.10% [3] 公司算力业务发展现状 - 公司于2024年涉足智能算力业务领域 该业务与天宽科技主营业务具有一定的协同性 [3] - 公司算力业务可追溯至去年1月 当时拟向浙江移动采购2.76亿元算力服务 并新设立了全资孙公司杭州图灵引擎科技有限公司提供智算业务服务 [3] - 今年5月18日 图灵引擎与腾讯科技签订协议 向腾讯提供集群算力服务 协议金额为1.13亿元 [3] - 今年上半年智算业务实现收入1811.41万元 占公司总营收比例10.32% 但该业务净亏损1860.79万元 [4] 公司整体经营与财务状况 - 今年上半年公司净利亏损同比扩大158.63% 持续亏损 [4] - 酒类销售是公司最主要营收来源 上半年营收占比超八成 但该业务毛利率仅为2.32% [5] - 公司面临增收不增利的困境 [5] 行业相关动态 - 近期A股市场算力相关计划泡汤的案例不止一例 例如海南华铁与杭州X公司签署的37亿元算力大单已被终止 海南华铁因涉嫌信披违法违规被立案调查 [5]