银行AH优选ETF

搜索文档

银行股全线上涨,银行ETF、银行ETF基金、银行ETF易方达、银行ETF南方涨超2%

格隆汇· 2025-12-18 08:42

(原标题:银行股全线上涨,银行ETF、银行ETF基金、银行ETF易方达、银行ETF南方涨超2%) A股三大指数今日涨跌不一,截至收盘,沪指涨0.16%,深证成指跌1.29%,创业板指跌2.17%。全市场 成交额16722亿元,较上日成交额缩量1621亿元,超2800股上涨。 盘面上,银行股全线上涨,上海银行、渝农银行涨超3%。 12月以来,A股上市银行正陆续带来一场"红包雨"——32家上市银行宣布拟实施中期分红(或三季度分 红),数量较2024年多8家,其中9家银行为首次计划实施;目前已有26家银行宣布具体的利润分配方 案,平均分红率为24.9%,合计分红金额2645.66亿元,较去年增长2.55%。 2022年底至2025上半年,银行板块持续跑出超额收益,红利主线推动价值重估,银行板块PB估值从 2022年低点的0.5倍提升至2025年12月18日的0.7倍。三季度市场风险偏好大幅提升,银行板块明显回 调,四季度市场风格转向+银行中期分红提前落地+机构资金增持,银行板块重新迎来上涨行情。从港 股银行来看,2025年H股银行显著跑赢A股,折溢价率收窄至30%。 配置资金持续流入夯实基本盘,交易资金加速行情演绎 ...

银行ETF基金、银行ETF、银行AH优选ETF上涨,Q3险资加力布局银行板块

格隆汇APP· 2025-11-20 04:08

银行股市场表现 - A股市场银行股普遍上涨,中国银行涨幅超过5%,建设银行涨幅超过4%,邮储银行涨幅超过3%,民生银行、光大银行、南京银行、华夏银行、交通银行、浙商银行、北京银行等涨幅超过2% [1] - 中国银行、工商银行盘中股价创出历史新高 [1] - 多只银行相关ETF基金上涨,涨幅在1.30%至1.96%之间,例如银行ETF基金上涨1.96%,银行ETF南方上涨1.94% [3] 银行ETF产品特性 - 银行ETF被动跟踪中证银行指数,成份股囊括A股42家上市银行 [3] - 近三成仓位布局于工商银行、农业银行、交通银行等国有大行,以捕捉高股息主题机会 [3] - 约七成仓位聚焦于招商银行、兴业银行、江苏银行等高成长性股份行、城商行及农商行 [3] - 银行AH优选ETF跟踪银行AH指数,由中证银行指数及其中同时有AH上市的香港市场证券组成,采用AH价格优选月度证券类别转换策略 [4] 市场风格与资金动向 - 临近年底机构考核,前期获利丰厚的科技股面临资金兑现压力,部分标的估值高企且缺乏基本面支撑 [4] - 央行表示实施适度宽松政策,保持社会融资条件宽松,为低估值金融、周期板块提供流动性支撑 [4] - 2025年三季度公募基金重仓银行比例下降至1.49%,较二季度下降2.41个百分点,低配行业标配4.38个百分点,低配比例较二季度扩大 [4] - 2025年三季度基金合计重仓持有A股银行市值308亿元,重仓持股总市值20616亿元 [4] - 银行个股持仓市值普遍下降,机构持仓较重的标的被减持幅度相对更大 [4] 保险资金布局 - 2025年第三季度,险资对银行持股仓位为27.95%,持仓市值占银行流通A股比重为3.99%,持股仓位较上季度提升0.29个百分点,持仓市值比重下降2.52个百分点 [5] - 从持股数量看,险资对银行板块增持83.6亿股 [5] - 截至9月末,基于上市银行前十大股东数据,险资共配置23家银行,较上季度增加2家,其中10家银行获得增持 [5][6] - 在新增保费入市、险资权益投资比例提升、长周期考核强化、IFRS9拓展至非上市险企等因素推动下,险资对银行板块布局仍有增量空间 [6] - 银行板块分红稳定、业绩波动小、估值较低、股息率优势凸显,H股银行吸引力更高 [6] - 险资可通过权益法改善利润表,高ROE的优质中小银行预计受青睐,例如获险资新进布局的杭州银行、常熟银行、南京银行前三季度年化ROE均高于11% [6] - “两参一控”可能成为制约因素,但短期影响有限,截至9月末上市银行前十大股东中仅3家险企达到上限 [6] 行业观点与前景 - 银河证券认为险资继续增持银行板块,未来仍有增量布局空间,银行投资价值持续凸显 [6] - 十五五规划出台推动银行业转型,银行三季度净利改善延续 [6] - 银行中期分红力度不减,红利价值持续凸显 [6] - 结合多维增量资金加速银行估值重塑,继续看好银行板块配置价值 [6]

银行AH优选ETF:11月12日融资净买入245.98万元,连续3日累计净买入444.03万元

搜狐财经· 2025-11-13 02:06

银行AH优选ETF融资活动近期表现 - 11月12日,银行AH优选ETF(517900)融资买入600.23万元,融资偿还354.25万元,实现融资净买入245.98万元 [1] - 当日融资融券余额为3155.64万元,较前一日上涨8.45% [2][3] - 近3个交易日连续出现融资净买入,累计金额达444.03万元 [1] 近期融资余额变动趋势 - 融资余额从11月6日的2436.58万元增长至11月12日的3155.64万元,5个交易日内增长719.06万元 [2][3] - 近20个交易日中,有12个交易日出现融资净买入,显示资金持续流入态势 [1] - 单日融资净买入额在11月6日达到峰值548.20万元,变动幅度为29.03% [3] 融资与融券交易情况 - 11月12日,融券方面无交易,当日两融交易完全由融资活动驱动 [2] - 融资余额占流通市值的比例数据未在表格中显示 [2]

农业银行走出14连阳,10月超90亿资金冲进银行ETF,华宝银行ETF、银行ETF易方达和银行ETF天弘“吸金”居前

搜狐财经· 2025-10-22 08:30

银行股市场表现 - A股市场银行股逆势上涨,浙商银行、无锡银行、中信银行、西安银行、江阴银行、苏农银行、农业银行、宁波银行、南京银行涨幅均超过1%,农业银行走出14连阳并创历史新高,年内累计涨幅近56% [1] - 港股内银股延续上涨行情,农业银行涨超1%创历史新高并录得10连阳,重庆银行、浙商银行、郑州银行、招商银行、工商银行、中信银行、中国银行均有涨幅 [1] - 银行主题ETF普遍上涨,银行ETF基金、银行ETF指数基金、银行ETF龙头、银行ETF、银行ETF易方达、银行ETF南方分别上涨1.21%、1.00%、0.97%、0.97%、0.96%、0.96% [1] 银行板块投资逻辑 - 市场避险情绪升温导致资金寻求避风港,银行股凭借估值低、股息率高、经营稳健的特质成为优先选择,投资者愿以牺牲增长弹性换取资产安全性与稳定股息回报 [5] - 截至10月20日,A股银行指数PB(LF)为0.71倍,位于近3个月和近1年的42.4%与77.7%分位数,H股恒生港股通内地银行PB(LF)为0.5倍,位于近3个月和近1年的46%与73.6%分位数 [5] - A股银行平均股息率为4.2%,A/H同步上市银行的H股平均股息率达到5% [5] 市场风格与资金流向 - 25年第三季度科技成长板块与红利股形成跷跷板效应,创业板指数、科创50指数、中证1000指数涨幅分别达39%、36.3%和13.9%,其PE(TTM)分别位于近1年92.1%、86.4%、88.8%分位数 [6] - 部分资金可能从交易拥挤度较高的主题板块向红利板块转换,估值高切低有助于支撑银行等低估值高股息板块 [6] - 10只银行主题ETF在10月合计净流入93.14亿元,其中华宝银行ETF、银行ETF易方达和银行ETF天弘分别净流入59.05亿元、10.24亿元和10.16亿元 [6][8] 机构观点与投资机会 - 摩根士丹利认为国内银行股在三季度季节性调整后,四季度和明年一季度将迎来良好投资机会 [10] - 第四季度的股息派发、利率企稳、5000亿元结构性金融政策工具支撑以及更可持续的政策路径将支持中国银行业股票重估 [10] - 投资者关注点应转向在自然出清环境中盈利能更早、更强劲反弹的优质银行 [10]

ETF周涨幅榜:金ETF、黄金ETF涨超11%,银行ETF、银行AH优选ETF、煤炭ETF涨超4%

格隆汇· 2025-10-17 08:05

大盘指数表现 - 上证指数跌1.95%报3839.76点,周跌1.47% [1] - 深证成指周跌4.99%,创业板指跌3.36%报收,周跌5.71% [1] 行业ETF表现 - 金ETF、黄金ETF本周涨幅超11%领涨市场 [2] - 银行ETF、银行AH优选ETF、煤炭ETF涨超4% [2] - 金融ETF、红利国企ETF、金融地产ETF、沪深300红利ETF、红利低波ETF涨超3% [2] - 食品饮料ETF近五日上涨2.07%,最新份额101.4亿份,增加2.4亿份,主力资金净流入1841.2万元 [12] - 游戏ETF市盈率42.60倍,最新份额73.7亿份,增加8900.0万份,但主力资金净流出1.5亿元 [12] - 科创半导体ETF近五日下跌8.58%,最新份额23.5亿份,增加8200.0万份,主力资金净流出344.3万元 [12] - 云计算50ETF近五日下跌8.06%,市盈率117.08倍,最新份额3.8亿份,减少300.0万份,主力资金净流入95.0万元 [13] 黄金市场动态 - 黄金价格强势升破4300美元大关,总市值突破30万亿美元,在全球资产市值排行榜上断层领先 [2] - 黄金市值已超过英伟达、微软、苹果等前十大股票市值总和(25.3万亿美元) [3] 银行板块动向 - 银行板块今年整体走强,7月高点后出现调整,10月以来触底回升 [4] - 近期多家银行股东、董监高宣布增持自家银行股票 [5] - 增持基于对银行长期投资价值的认可,以支持银行长期发展 [6] - 银河证券指出,今年以来险资11次举牌上市银行,其中10次为H股,银行板块因估值低、分红稳、业绩波动小,股息率仍有优势 [6] 市场策略观点 - 平安证券认为短期市场屡创新高后波动抬升,上涨斜率或放缓,但实质性利空有限,中期政策、流动性等因素或共同支撑市场 [6] - 配置建议延续"杠铃策略":进攻端关注科技成长(如AI+应用),防御端关注高股息/优质龙头 [7] - 东方红资管表示本轮牛市基础稳固,上行驱动力未发生变化 [8] - 市场行情由业绩、流动性、政策支持等多重驱动,后续有望持续 [9] 市场驱动因素分析 - 低利率环境持续,美联储9月降息25个基点,国内降息空间打开,市场流动性持续宽松 [10] - 新兴产业趋势渗透率提升趋势未变,如AI、人形机器人、可控核聚变、半导体等 [10] - 国家政策大力支持科技创新,国务院提出到2027年人工智能与6大重点领域深度融合,应用普及率超70% [10] - 上市公司经营性现金流持续改善,部分科技板块业绩优势明显,如通信板块单季度营收增速8.2%,电子板块单季度营收增速30.0% [10]

农业银行涨超5%,再创历史新高,银行ETF、银行ETF基金涨超1%

格隆汇APP· 2025-09-04 08:18

市场表现 - A股主要指数集体下挫,沪指跌1.25%报3765点,深证成指跌2.83%,创业板指跌4.25%,科创50指数跌6.08% [1] - 银行股逆势上涨,农业银行涨超5%创历史新高,邮储银行涨2.9%创历史新高,中信银行、工商银行、兴业银行、中国银行等跟涨 [1] - 银行ETF普遍上涨,银行ETF(159887.SZ)涨1.04%,银行ETF基金(515020.SH)涨1.02%,银行AH优选ETF(517900.SH)年内涨幅达16.28% [3] 银行业基本面 - 2025年上半年上市银行合计营业收入2.92万亿元,同比增长1.0%,归母净利润1.10万亿元,同比增长0.8%,增速较一季度回升 [4] - 净息差同比下降14bps至1.41%,二季度环比下降4bps,预计全年净息差同比收窄但降幅小幅收窄 [4] - 资产质量压力边际增大,逾期率上升、不良生成率增加,压力主要来自零售领域,拨备覆盖率106%处于历史较低水平 [5] - 总资产同比增长9.6%,增速较一季度回升,六大行和城商行资产增速明显回升 [5] - 手续费净收入止跌回升,其他非息收入增速因市场利率回落而回升 [5] 行业展望与投资策略 - 2025年为行业筑底之年,2026年收入和利润增速有望拐点向上,净息差降幅收窄且零售贷款不良生成迎来拐点 [5] - 中长期资金入市和公募基金改革逻辑未变,银行板块欠配幅度较大,制度层面推动增量资金入市 [6] - 红利策略持续,大行定增方案落地,中期分红推进,多家银行发布估值提升计划,高股息率银行具配置性价比 [6] - 经济结构转型政策有利于稳定资产质量改善预期和信贷增长,客群扎实、风控优秀的银行基本面和估值弹性更大 [6] ETF产品特性 - 银行ETF跟踪中证银行指数,覆盖42家上市银行,近30%仓位布局国有大行捕捉高股息机会,约70%仓位聚焦高成长性股份行、城商行和农商行 [4] - 银行AH优选ETF跟踪银行AH指数,采用AH价格优选月度证券类别转换策略 [4]

银股逆势上涨,银行ETF天弘、银行ETF、银行AH优选ETF上涨

格隆汇APP· 2025-09-02 05:59

银行ETF表现 - 银行ETF指数基金今日涨幅1.28% 年内涨幅13.04% 由华安基金管理 [2] - 银行ETF天弘今日涨幅1.29% 年内涨幅12.98% 由天弘基金管理 [2] - 银行ETF今日涨幅1.09% 年内涨幅12.39% 由花宝真金管理 [2] - 银行ETF龙头今日涨幅1.17% 年内涨幅12.43% 由汇添富基金管理 [2] - 银行ETF南方今日涨幅1.14% 年内涨幅12.92% 由南方基金管理 [2] - 银行AH优选ETF今日涨幅1.13% 年内涨幅16.28% 由招商基金管理 [2] - 银行ETF今日涨幅1.12% 年内涨幅12.50% 由富国基金管理 [2] - 银行ETF指数今日涨幅1.12% 年内涨幅12.57% 由鹏花真金管理 [2] - 银行ETF易方达今日涨幅1.10% 年内涨幅13.36% 由易方达基金管理 [2] - 银行ETF基金今日涨幅1.09% 年内涨幅12.82% 由华夏基金管理 [2] 银行ETF投资策略 - 银行ETF被动跟踪中证银行指数 成份股囊括A股42家上市银行 近三成仓位布局工商银行、农业银行、交通银行等国有大行 [4] - 约七成仓位聚焦招商银行、兴业银行、江苏银行等高成长性股份行、城商行、农商行 [4] - 银行AH优选ETF跟踪银行AH指数 由中证银行指数及其中同时有AH上市的香港市场证券组成 采用AH价格优选月度证券类别转换策略 目前共有42只成份券 [4] 银行业绩表现 - 42家A股上市银行上半年共实现营业收入超2.9万亿元 同比增长超过1% [4] - 实现归母净利润1.1万亿元 同比增长0.8% [4] - 工行、建行、农行、中行上半年净利润均超过千亿元 [4] - 六大商业银行的不良贷款率都保持在低位 [4] - 上半年银行财务指标边际向好 多数银行营收和利润增速回升、不良率稳中有降、拨备覆盖率边际企稳 [4] 银行子板块表现 - 国有行业绩改善超预期 手续费和其他非息收入增速较Q1显著回升 [5] - 股份行在非息业务收入向好、资产质量稳定的带动下 营收和利润增速触底反弹 [5] - 部分城商行信贷投放动能强劲 利息净收入增长拉动营收增速抬升 [5] - 农商行在当前环境下营收承压 [5] 机构观点 - 华福证券指出银行板块有望轮动补涨 当前板块调整已相对充分 [5] - 银行板块在成长股行情演绎之后往往迎来第二轮补涨行情 [5] - 银行业ROE触底回升的预期有望逐步兑现 [5] - 华福证券对银行子板块的排序是:股份行>城商行=国有行>农商行 [5] - 股份行估值有望加快修复 城商行业绩弹性有望持续释放 国有行估值中枢有望上移 [5] - 天风证券指出银行股系统性估值修复的长期逻辑不变 [6] - 受益于息差下行趋缓 银行经营压力有所改善 [6] - 低利率和"资产荒"背景下 银行股息率和估值优势依然存在 [6] - 中长期资金入市和公募基金新规等政策红利释放下 险资入市、主动基金增配和被动基金扩容或将合力为银行板块带来稳定增量资金 [6] 技术指标 - MACD金叉信号形成 这些股涨势不错 [7]

从领涨到连跌,银行真的不能买了吗?

搜狐财经· 2025-08-19 09:37

银行股近期表现 - 8月18日银行股大幅下挫 中信银行和成都银行一度跌超1% 工商银行、中国银行、农业银行等低开低走 [1] - 2025年开年至7月10日申万银行指数上涨19.47% 位列31个申万一级行业之首 银行AH指数涨近29% [1][2] - 7月10日后银行股高位调整 总体保持震荡下行 与科技板块分化 未与券商板块同步上攻 [2] 行业指数表现对比 - 银行AH指数自2017年12月6日以来累计上涨90.10% 同期中证银行全收益指数上涨66.87% 相差23个百分点 [4] - 有色金属、传媒、环保行业同期涨幅分别为18.35%、16.37%、11.27% 均低于银行板块 [2] - 上周主力资金净流入行业排名中 非银金融和银行分别位列第一和第二 [7] 保险资金投资动向 - 平安人寿8月15日公告通过平安资管投资邮储银行H股 持股比例达15% 触发举牌 [3] - 平安人寿年内共举牌8次银行H股 包括招商银行3次、邮储银行3次、农业银行2次 [3] - 新华保险、弘康人寿、民生人寿、瑞众人寿等保险公司年内均举牌银行股1-3次 [3] 银行股投资价值分析 - 上市银行股息率高且分红稳定 中证银行股息率达3.98% 银行AH股息率达4.36% 远高于10年期国债收益率 [7] - 银行H股相对A股存在折价 潜在升值空间更大 银行AH指数最新PB仅为0.73倍 处于历史低位 [3][7] - 银行AH优选ETF近期获资金加仓 上周净流入3281万元 近10日净流入1.7亿元 近两个月净流入约8.8亿元 [9] 资金布局逻辑 - 保险公司偏好银行股因长期稳定收益特性 被视为"现金奶牛" [3] - 市场整体上行期间核心资产最受益 银行板块作为核心资产代表受资金青睐 [7] - 银行AH指数持续跑赢中证银行指数 显示H股投资优势 [3][4]

唯一年内回报超20%!银行AH优选ETF(517900)年内规模激增近9倍笑傲同类

格隆汇· 2025-08-07 10:33

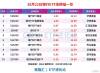

核心观点 - 银行AH优选ETF(517900)在8月6日银行调整日逆势吸金8800万元 单日资金净流入规模居同类首位 总规模突破10亿元 年内规模增长率高达889.39% 在银行类ETF中领先[1] - 该ETF是唯一可投资港股银行的产品 采用AH轮动策略 年内收益率突破20% 居同类业绩榜首 历史年化收益率较传统银行指数高约2个百分点[2] - 债券利息增值税新政促使资金转向高股息资产 银行板块市净率0.7倍 股息率4% 长期配置价值显著[3] 产品表现 - 银行AH优选ETF 8月6日净流入0.88亿元 今年回报21.99% ETF规模10.57亿元 今年增幅889.39%[2] - 同类产品中银行ETF(274)净流入0.61亿元 回报17.63% 规模59.60亿元 增幅52.00%[2] - 银行ET(51)净流入0.25亿元 回报17.87% 规模20.52亿元 增幅73.06%[2] - 银行ETF(512)净流出0.36亿元 回报17.16% 规模152.49亿元 增幅103.63%[2] - 10只银行类ETF总计净流入1.41亿元 总规模293.38亿元[2] 投资策略 - 基于中证银行指数创新升级 每月精选AH折价银行股动态调仓[2] - 通过联接基金(A类016572 C类016573)为场外投资者提供参与渠道[3] 行业环境 - 银行板块市净率0.7倍 处于破净状态[3] - 板块股息率维持在4%左右[3] - 债券利息增值税新政实施推动资金向高股息资产配置[3]

唯一可投港银的银行AH优选ETF(517900)低位堆量,盘中成交1.2亿创三年新高!

搜狐财经· 2025-08-06 07:02

银行AH优选ETF表现 - 截至8月6日14时37分 ETF下跌0.68% 换手率达11.88% 成交额约1.2亿元 环比前日放量41.99% [1] 银行板块估值与资金动向 - 2022年10月至今银行板块估值处于历史低位 股息率升至高位 [1] - 政策托底压缩风险溢价 推动银行股估值修复 [1] - 被动资金和险资增持为板块提供增量资金 [1] 银行股投资逻辑演变 - 2025年银行股上涨逻辑从股息率主导转向ROE主导 ROE边际改善的银行表现更优 [1] - 国有银行率先估值修复 高股息策略逐步向中小银行扩散 [1] - 股份制银行在2005-2007年经济高速发展期及2012-2013年经济预期改善阶段涨幅领先 [1]