海通证券(600837)

搜索文档

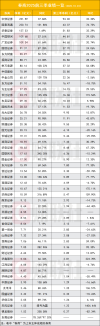

全业务线复苏 上市券商前三季度业绩劲增

证券日报· 2025-10-31 15:52

行业整体业绩 - 前三季度43家A股上市券商合计实现营业收入4214.16亿元,同比增长42.57% [1] - 合计实现归母净利润1692.91亿元,同比增长62.48% [1] - 业绩大幅增长主要因市场行情回暖带动各业务条线基本面改善,交投活跃推动自营、资管业务边际复苏 [1] - 43家券商中有42家前三季度营业收入和归母净利润同比正增长 [1] 头部券商表现 - 中信证券、国泰海通等头部券商营业收入均突破200亿元 [1] - 中信证券、国泰海通、华泰证券、中国银河、广发证券等5家券商归母净利润均超百亿元 [1] - 中信证券与国泰海通总资产规模均突破2万亿元,巩固行业“双雄”地位 [2] - 中信证券前三季度营业收入558.15亿元,同比增长32.7%,归母净利润231.59亿元,同比增长37.86% [2] - 国泰海通前三季度营业收入458.92亿元,同比增长101.6%,归母净利润220.74亿元,同比增长131.8% [2] 并购重组与高增长券商 - 并购重组成为券商突破规模瓶颈、实现业绩跃升的关键路径 [3] - 国联民生营业收入同比增长201.17%,国泰海通营业收入同比增长101.6% [3] - 长江证券、国信证券等多家券商营业收入同比增幅均超过50% [3] - 国联民生归母净利润17.63亿元,同比增长345.3%,华西证券归母净利润10.59亿元,同比增长316.89%,国海证券归母净利润7.05亿元,同比增长282.96% [3] - 国盛证券、中泰证券等多家券商归母净利润同比增幅均超过100% [3] 主营业务表现 - 经纪业务净收入1117.77亿元,同比增长74.64%,中信证券以109.36亿元收入居首 [4] - 国联民生经纪业务净收入同比增长293.05%领跑,国泰海通、国信证券增速分别为142.8%、109.3% [4] - 资管业务净收入332.51亿元,同比增长2.43%,中信证券以87.03亿元位列第一 [4] - 长城证券、国泰海通等4家券商资管业务净收入同比增幅均超30% [4] - 投行业务净收入251.51亿元,同比增长23.46%,中信证券以36.89亿元净收入位列第一 [5] - 华安证券、国联民生等券商投行业务净收入同比增长超100% [5] - 利息净收入339.06亿元,同比增长54.52%,长城证券、国泰海通等券商利息净收入同比增幅均超100% [5] - 自营业务净收入1868.57亿元,同比增长43.83%,为券商第一大收入来源 [5] - 自营业务呈现“头部主导”特征,前十均为头部券商,中信证券以316.03亿元收入位列第一 [5] - 长江证券、国联民生等4家券商自营业务净收入同比增幅均超100% [5]

43家上市券商,三季报出炉!六成净利增超50%,投行业务触底回升

搜狐财经· 2025-10-31 04:46

整体业绩表现 - 43家上市券商前三季度归母净利润均实现增长,超六成券商增幅在50%以上 [1] - 国联民生和华西证券归母净利润同比增长超过3倍,成为业绩黑马 [1][2] - 除西部证券营收同比下降2.17%外,其余42家券商均实现营收和归母净利润双增长 [1] - 中信证券以231.59亿元归母净利润稳居行业龙头,国泰海通以220.74亿元位居第二,净利润百亿规模以上券商还包括华泰证券、中国银河和广发证券 [2] - 归母净利润增幅未超过10%的仅有首创证券(7.19%)和华泰证券(1.69%),与上年同期基数较高有关 [3] 分业务板块表现:经纪业务 - 受益于市场交投持续活跃,券商经纪业务手续费净收入普遍高增,42家上市券商最低增速为47.91% [1][8] - 三季度日均A股成交额达2.1万亿元,同比增长211%,推动两融规模稳定在2.4万亿元平台 [8] - 经纪业务手续费净收入增幅超过100%的券商包括国联民生(293.05%)、国泰海通(142.80%)和国信证券(109.30%) [8][9] - 按收入体量计,中信证券(109.39亿元)和国泰海通(108.14亿元)领先,与其他券商拉开较大差距 [8] 分业务板块表现:自营业务 - 自营业务是券商第一大收入来源,37家券商自营收入实现增长,仅5家同比下滑 [1][10] - 长江证券、国联民生、浙商证券、华西证券自营收入增幅超100% [10][15] - 头部券商优势牢固,中信证券、国泰海通、中国银河、申万宏源、中金公司、华泰证券6家自营业务收入均超过百亿元 [11][15] - 中银证券、国海证券、华泰证券、中原证券、华林证券自营业务收入出现下滑 [10] 分业务板块表现:投行业务 - 投行业务显露触底回升迹象,42家券商投行业务手续费净收入合计251.51亿元,同比增长23.46% [1][14] - “三中一华”及国泰海通占据收入榜前五名,但华安证券(164.73%)、西南证券(122.84%)等中小券商增速更胜一筹 [13][14] - 仍有15家券商投行业务手续费净收入同比下滑,但相较上年同期已有明显改善,部分券商降幅收窄 [13][14] - 三季度股权融资回暖,IPO、增发、可转债融资规模增长,港股股权融资市场持续活跃,并购重组市场暖意不减 [14] 分业务板块表现:资管业务 - 资管业务表现一般,手续费净收入同比呈现“跌多涨少”格局 [1] - 42家券商中仅三成实现正增长,除大型券商外,长城证券、国金证券、东吴证券等中小券商增幅均在10%以上 [16] - 有10家券商资管业务手续费净收入同比下滑超30%,主要受到管理费率下滑影响 [16]

上市券商业绩前十,共赚超1000亿

21世纪经济报道· 2025-10-31 04:30

核心观点 - A股上市券商2025年前三季度业绩全面修复,净利润均实现同比增长,主要得益于市场行情回暖带来的各业务条线基本面改善 [1] - 行业前十券商座次生变,中小型券商业绩增速显著高于大型券商 [1][6][8] - 尽管业绩亮眼,券商板块行情与业绩增长出现背离,板块估值具备修复潜力,机构看好其基本面持续改善和中长期增长空间 [11][12][13] 业绩总体表现 - 2025年前三季度,A股42家上市券商营收和净利润均实现同比增长,部分券商扭亏为盈 [6] - 前十家券商合计实现净利润1195.48亿元,在42家上市券商净利润总和中的占比超过七成 [6] - 券商业绩大幅增长主要得益于市场行情回暖,2025年三季度日均A股成交额达2.1万亿元,同比增长211%,两融规模稳定在2.4万亿元平台,较去年同期约1.4万亿有大幅提升 [10] 头部券商排名与增速 - 净利润排名前五的券商依次为:中信证券(231.59亿元)、国泰海通(220.74亿元)、华泰证券(127.33亿元)、中国银河(109.68亿元)、广发证券(109.34亿元) [1][6] - 相较去年前三季度,华泰证券、中信建投排名各下降一个名次,招商证券下降三个名次;中国银河、广发证券、中金公司排名各进步一个名次 [1][7] - 头部券商业绩增速出现分化:国泰海通(131.80%)、中金公司(129.75%)、申万宏源(108.22%)实现净利润同比翻倍增长;国信证券(87.28%)、中信建投(64.95%)、广发证券(61.64%)、中国银河(57.51%)也实现较快增长;而中信证券(37.86%)、招商证券(24.08%)、华泰证券(1.69%)增速均在50%以下 [7] 中小券商业绩亮点 - 中小券商业绩增速更为亮眼,华西证券归母净利润10.59亿元,同比增长316.89%;东北证券归母净利润10.67亿元,同比增长125.21% [9] - 中型券商中,国联民生(归母净利润17.63亿元,增345.3%)、中泰证券(归母净利润13.00亿元,增158.63%)、长江证券(归母净利润33.73亿元,增135.2%)表现突出 [9] - 兴业证券、方正证券、国金证券前三季度归母净利润同比增幅均达到90%以上 [9] - 另有7家中小券商净利润同比增速位于60%—80%区间,如太平洋证券(增80.26%)、财达证券(增79.5%)等 [10] 板块估值与前景 - 券商板块出现行情与业绩增长背离现象,中证证券公司指数年内仅上涨7.21%,跑输沪深300指数(19.70%)和万得全A指数(27.04%) [12] - 机构认为背离现象与板块投资逻辑及行业深层结构性问题(如业绩难预测、强周期性、同质化竞争)有关 [12] - 证券行业的景气修复已从经纪、自营等局部业务扩展至投行、资管等多个领域 [1][13] - 机构看好板块估值修复潜力,认为投行业务(受益于IPO边际回暖和香港市场融资热度回升)和私募机构成长带来的业务空间尚未在估值中充分反映 [13] - A股市值突破100万亿元为券商各业务线打开长期成长空间,市场活跃度改善强化了业绩确定性 [14] - 配置建议关注零售优势突出、海外和机构业务优势突出的头部券商、以及大财富管理优势突出的大中型券商等主线 [14]

上市券商业绩前十,共赚超1000亿

21世纪经济报道· 2025-10-31 04:28

行业整体业绩表现 - A股42家上市券商2025年前三季度营收和净利润均实现同比增长,其中天风证券扭亏为盈 [4] - 前十家券商合计实现净利润1195.48亿元,在42家上市券商净利润总和中的占比超过七成 [7] - 券商业绩大幅增长主要得益于市场行情回暖下的各业务条线基本面改善,2025年三季度日均A股成交额达2.1万亿元,同比增长211%,两融规模稳定在2.4万亿元平台,较去年同期约1.4万亿有大幅提升 [10] 头部券商排名与业绩 - 2025年前三季度净利润排名前五的券商依次为:中信证券(231.59亿元)、国泰海通(220.74亿元)、华泰证券(127.33亿元)、中国银河(109.68亿元)、广发证券(109.34亿元) [2][5] - 相较去年前三季度排名,华泰证券下降一个名次,国泰海通、中国银河、广发证券则分别进步一个名次 [2][7] - 在前十名券商中,国泰海通、中金公司、申万宏源实现了净利润同比翻倍增长,增速分别为131.80%、129.75%、108.22% [7] 中小券商业绩增速 - 中小型券商的业绩增速较大型券商更为亮眼,华西证券前三季度归母净利润10.59亿元,同比增长316.89%,东北证券归母净利润10.67亿元,同比增长125.21% [9] - 中型券商中,国联民生、中泰证券、长江证券表现突出,归母净利润分别为17.63亿元、13.00亿元、33.73亿元,同比增长345.3%、158.63%、135.2% [9] - 另有7家中小券商前三季度净利润同比增速位于60%—80%区间,例如太平洋证券(80.26%)、财达证券(79.5%)等 [11] 板块估值与市场表现 - 截至2025年10月30日,中证证券公司指数年内仅上涨7.21%,跑输沪深300指数(19.70%)和万得全A指数(27.04%),而券商行业上半年净利润同比增速达64%,在行业指数中排名第4 [13] - 证券行业的景气修复已不再局限于经纪、自营等局部业务,而是在投行、资管等多个领域均实现不同程度的回暖,但IPO回暖和香港市场融资热度回升带来的业绩潜力尚未在估值中得到显著反映 [13][14] - 当前A股市值已突破100万亿元,为券商各业务线打开长期成长空间,市场交易活跃度显著改善,板块具备估值修复潜力 [14]

43家上市券商,三季报出炉!六成净利增超50%,投行业务触底回升

券商中国· 2025-10-31 04:13

行业整体业绩表现 - 43家上市券商前三季度归母净利润均实现增长,超六成券商增幅在50%以上,其中12家同比增长超100% [2][3] - 国联民生和华西证券归母净利润同比增长超过3倍,成为业绩黑马,增速分别为345.30%和316.89% [2][3][6] - 中信证券以558.15亿元营收和231.59亿元归母净利润稳居行业龙头,国泰海通营收458.92亿元(同比增长101.60%),净利润220.74亿元(同比增长131.80%)位居第二 [3][5] - 归母净利润百亿规模以上券商包括华泰证券(127.33亿元)、中国银河(109.68亿元)和广发证券(109.34亿元) [3] - 仅首创证券和华泰证券归母净利润增幅低于10%,分别为7.19%和1.69%,主要因上年同期基数较高 [4] 经纪业务 - 受益于市场交投活跃,42家上市券商经纪业务手续费净收入均实现高增长,最低增幅为47.91% [2][8] - 国联民生、国泰海通和国信证券经纪业务手续费净收入增幅超100%,分别为293.05%、142.80%和109.30% [8][9] - 中信证券和国泰海通经纪业务收入体量领先,分别为109.39亿元和108.14亿元,广发证券、招商证券等券商收入在60亿元级别 [8] - 三季度日均A股成交额达2.1万亿元,同比增长211%,推动两融规模稳定在2.4万亿元平台 [7] 自营业务 - 自营业务是券商第一大收入来源,37家券商自营收入实现增长,仅5家同比下滑 [2][11] - 长江证券、国联民生、浙商证券和华西证券自营收入增幅超100%,分别为289.68%、219.16%、140.91%和122.91% [11][15][16] - 头部券商自营业务收入优势显著,中信证券(316.03亿元)、国泰海通(203.70亿元)等6家券商收入超百亿元 [11][15] - 部分券商自营收入出现下滑,华泰证券同比下降15.08%,华林证券下滑43.38% [11][15][16] 投行业务 - 投行业务手续费净收入合计251.51亿元,同比增长23.46%,显现触底回升迹象 [2][14] - 15家券商投行业务收入同比下滑,但较上年同期明显改善,大型券商如"三中一华"及国泰海通占据收入前五名 [13][14] - 华安证券、国联民生和西南证券投行业务增速领先,增幅分别为164.73%、160.77%和122.84% [13] - 政策利好推动投行业务回暖,三季度股权融资市场活跃,IPO、增发及可转债融资规模增长 [14] 资管业务 - 资管业务手续费净收入呈现"跌多涨少"格局,仅三成券商实现正增长 [2][16] - 部分中小券商如长城证券、国金证券和东吴证券表现较好,增幅均在10%以上 [16] - 10家券商资管业务收入同比下滑超30%,主要受管理费率下滑影响 [16]

券商三季报排位大洗牌:国信证券跃升2位,招商证券掉队降4名

新浪证券· 2025-10-31 04:05

行业整体业绩表现 - 2025年三季报披露完成,申万行业分类下的50家A股上市券商全部实现盈利,但仅有32家券商实现营业收入和净利润的“双增长” [1] - 证券行业景气修复呈现全面改善态势,不再局限于经纪、自营等传统业务,投行、资管等多个领域也出现不同程度回暖 [1] - 行业集中度较高,净利润排名前十的券商合计实现净利润1195.48亿元,在50家上市券商净利润总和中的占比超过六成 [3] 头部券商营收与净利润排名 - 营收排名前五的券商依次为:中信证券(558.15亿元)、国泰海通(458.92亿元)、华泰证券(271.29亿元)、广发证券(261.64亿元)、中国银河(227.51亿元) [1] - 净利润排名前十的券商中,中信证券以231.59亿元稳居榜首,国泰海通以220.74亿元紧随其后 [3] - 与去年同期相比,行业前十座次排位出现变化,其中国信证券排名进步2个名次,华泰证券和中信建投排名各下降1个名次,招商证券排名下降4个名次 [3] 重点券商业绩增速分析 - 多家券商营收与净利润实现高速增长,国泰海通营收同比增长58.24%,净利润同比大幅增长131.80% [4] - 部分券商净利润增速亮眼,申万宏源净利润同比增长108.22%,中金公司净利润同比增长129.75% [4] - 中信证券营收同比增长20.96%,净利润同比增长37.86% [4] 中小券商业绩弹性 - 与头部券商相比,中小券商在2025年前三季度展现了更强的业绩弹性,12家券商归母净利润同比实现翻倍 [5] - 国联民生前三季度归母净利润同比大幅增长345.30%,华西证券同比增长316.89% [5][6] - 中型券商中,中泰证券归母净利润同比增长158.63%,长江证券同比增长135.20% [5] 各业务条线收入情况 - 市场行情回暖推动各业务条线基本面改善,44家数据可比上市券商证券经纪业务手续费收入合计达1127.85亿元,同比大幅增长72.24% [6] - 投行业务随IPO市场边际回暖逐步复苏,上述44家券商前三季度投行业务净收入合计为282.94亿元,同比增长37.52% [6] - 资管业务方面,44家券商前三季度资管业务净收入合计为333.05亿元,同比小幅增长2.32% [6]

券商三季报放榜:国联民生、华西证券、国海证券等净利翻倍

新浪证券· 2025-10-31 04:01

行业整体业绩表现 - 2025年三季报披露收官,申万行业分类下的50家A股上市券商全部实现盈利,但仅有32家券商实现营业收入和净利润的“双增长”[1] - 证券行业的景气修复已不再局限于经纪、自营等传统业务,投行、资管等多个领域也出现不同程度的回暖,显示出行业基本面的整体改善[1] - 前十家券商合计实现净利润1195.48亿元,在50家上市券商净利润总和中的占比超过六成,行业集中度依然较高[3] 头部券商业绩排名 - 营收排名方面,中信证券以558.15亿元的营收位居榜首,国泰海通以458.92亿元紧随其后,华泰证券、广发证券、中国银河分别排名第三至第五,营收分别为271.29亿元、261.64亿元、227.51亿元[1] - 净利润排名方面,中信证券以231.59亿元的净利润稳居榜首,国泰海通以220.74亿元位列第二[3] - 与去年相比,行业前十的座次排位略有变化,华泰证券、中信建投排名各下降一个名次,招商证券下降4个名次,而国信证券进步2个名次,中国银河、广发证券、申万宏源、中金公司各进步一个名次[3] 中小券商业绩弹性 - 与头部券商相比,中小券商在2025年前三季度展现了更强的业绩弹性,12家券商归母净利润同比实现翻倍[5] - 国联民生前三季度归母净利润同比增长345.3%,华西证券较去年同期大增316.89%[5] - 中型券商中,中泰证券、长江证券的表现突出,前三季度归母净利润较去年同期分别增长158.63%和135.2%[5] 各业务条线表现 - 经纪业务成为业绩提升的重要助推器,44家数据可比A股上市券商证券经纪业务手续费收入合计达1127.85亿元,同比大幅增长72.24%[6] - 投行业务随IPO市场边际回暖逐步复苏,上述44家券商前三季度投行业务净收入合计为282.94亿元,同比增长37.52%[6] - 资管业务方面,44家券商前三季度资管业务净收入合计为333.05亿元,同比小幅增长2.32%[6]

2万亿券商再增一家

财联社· 2025-10-31 02:35

行业整体业绩表现 - 证券行业2025年前三季度业绩亮眼,数据可比券商归母净利润合计1837.82亿元,同比增长61.25% [2] - 第三季度单季归母净利润合计703.59亿元,同比增长59.08%,环比增长26.45% [2] - 头部券商盈利规模优势显著,净利润超百亿的券商有5家:中信证券(231.59亿元)、国泰海通(220.74亿元)、华泰证券(127.33亿元)、中国银河(109.68亿元)、广发证券(109.34亿元) [5] 券商个体业绩亮点 - 12家券商前三季度净利润实现翻倍增长,其中国联民生增速最高,达345.30% [6] - 第三季度业绩环比分化明显,48家数据可比券商中31家环比正增长,17家负增长 [7] - 天风证券第三季度净利润环比增速高达1404.44%,实现扭亏为盈 [7] 头部券商对比与资产规模 - 中信证券与国泰海通总资产双双突破2万亿大关,中信证券总资产2.03万亿元,国泰海通总资产2.009万亿元 [8] - 中信证券前三季度扣非归母净利润为230亿元,国泰海通为163亿元,后者同比增长80.5% [8] - 总资产规模排名前十的券商还包括华泰证券(1.03万亿)、广发证券(9534.36亿元)等 [8] 主要业务板块分析 - 经纪业务净收入合计1117.77亿元,同比增长74.64%,中信证券(109.39亿元)和国泰海通(108.14亿元)位列前二 [9][10] - 自营业务收入合计1868.57亿元,同比增长43.83%,是券商业绩拉开差距的重要力量 [14] - 中信证券自营收入达316.03亿元,比国泰海通(203.7亿元)高出112.33亿元 [14][16] 投行与资管业务动态 - 投行业务净收入合计251.51亿元,同比增长23.46%,受益于IPO市场边际回暖 [17] - 中信证券投行收入36.89亿元领跑行业,国联民生通过整合民生证券,投行收入同比大增160.77% [18][19] - 资管业务净收入合计332.51亿元,同比温和增长2.77%,中信证券(87.03亿元)和广发证券(56.61亿元)位居前列 [20][22] 信用业务与市场热度 - 与信用业务相关的利息净收入合计339.06亿元,同比增长54.52% [23] - 市场两融需求旺盛,招商证券等5家券商已上调融资融券业务规模上限,招商证券上限由1500亿元增至2500亿元 [23]

券商集体迎来业绩高歌猛进,5家净利破百亿,12家翻倍

凤凰网· 2025-10-31 01:28

行业整体业绩表现 - 证券行业2025年前三季度业绩表现亮眼,数据可比券商归母净利润合计1837.82亿元,同比增长61.25% [1] - 第三季度单季归母净利润合计703.59亿元,同比增长59.08%,环比增长26.45% [1] - 行业景气度持续攀升,业绩与市场热度齐飞 [1] 头部券商盈利规模与资产 - 头部券商盈利规模优势显著,净利超百亿的券商有5家,包括中信证券(231.59亿元)、国泰海通(220.74亿元)、华泰证券(127.33亿元)、中国银河(109.68亿元)和广发证券(109.34亿元) [5] - 国信证券(91.37亿元)和东方财富(90.97亿元)净利润规模接近百亿 [5] - 中信证券与国泰海通总资产双双突破2万亿大关,中信证券总资产2.03万亿元,国泰海通总资产2.009万亿元 [8] 券商业绩增长分化 - 券商前三季度净利润普遍实现较高增速,34家券商同比增幅超过50%,其中12家实现翻倍 [6] - 国联民生增速居首,归母净利润同比增长345.30%,主要原因为并表及业务发展 [6] - 第三季度业绩环比分化明显,48家可比券商中31家环比正增长,17家负增长,环比增速超过50%的有13家 [7] 经纪业务收入 - 经纪业务是主要业绩推动力,42家可比券商前三季度经纪业务净收入合计1117.77亿元,同比大幅增长74.64% [10] - 经纪业务净收入前十名券商中,中信证券(109.39亿元)和国泰海通(108.14亿元)位居前列 [10] - 经纪业务净收入翻倍的券商有3家,其中国联民生同比增长293.05%,国泰海通增长142.8% [11] 自营业务收入 - 自营业务收入规模高于经纪业务,42家可比券商前三季度自营收入合计1868.57亿元,同比增长43.83% [13] - 自营业务是券商业绩拉开差距的重要条线,中信证券自营收入(316.03亿元)较国泰海通(203.7亿元)超出112.33亿元,多出55.14% [13] - 自营收入前十名券商中,中信证券、国泰海通和中国银河(120.81亿元)位列前三 [15] 投行业务收入 - 随着IPO市场边际回暖,投行业务逐步复苏,42家券商前三季度投行业务净收入合计251.51亿元,同比增长23.46% [16] - 投行业务净收入前十名券商中,中信证券(36.89亿元)、中金公司(29.4亿元)和国泰海通(26.29亿元)位居前三 [18] - 国联民生通过对民生证券业务整合,投行业务快速增长160.77%,进入行业前十 [17] 资管业务与信用业务 - 资管业务温和回暖,42家可比券商资管业务净收入合计332.51亿元,同比增长2.77% [19] - 资管业务净收入前十名券商依次为中信证券(87.03亿元)、广发证券(56.61亿元)和国泰海通(42.73亿元) [20][21] - 与信用业务相关的利息净收入合计339.06亿元,同比增长54.52%,多家券商上调两融业务规模上限 [22]

券商集体迎来业绩高歌猛进,5家净利破百亿,12家翻倍,2万亿券商再增一家

新浪财经· 2025-10-31 00:01

行业整体业绩表现 - 证券行业2025年前三季度业绩表现亮眼,数据可比券商归母净利润合计1837.82亿元,同比增长61.25% [1] - 第三季度单季归母净利润合计703.59亿元,同比增长59.08%,环比增长26.45% [1] - 行业景气度持续攀升,业绩与市场热度同步提升 [1] 头部券商盈利规模 - 净利润超百亿的头部券商有5家,分别是中信证券(231.59亿元)、国泰海通(220.74亿元)、华泰证券(127.33亿元)、中国银河(109.68亿元)和广发证券(109.34亿元) [5] - 国信证券(91.37亿元)和东方财富(90.97亿元)净利润规模接近百亿 [5] - 中信证券与国泰海通总资产双双突破2万亿元,中信证券总资产2.03万亿元,国泰海通总资产2.009万亿元 [8] 券商业绩增长动能 - 券商前三季度净利润普遍实现较高增速,34家券商同比增幅超过50%,其中12家券商实现翻倍增长 [6] - 国联民生以345.30%的同比增速位居首位,业绩大增主要系业务发展及并表因素 [6] - 第三季度业绩环比分化明显,48家数据可比券商中31家环比正增长,17家负增长,环比增速超过50%的有13家 [7] 经纪业务收入 - 受益于市场活跃度提升,42家数据可比券商前三季度经纪业务净收入合计1117.77亿元,同比增长74.64% [10] - 经纪业务净收入前十券商中,中信证券以109.39亿元居首,国泰海通以108.14亿元紧随其后 [10] - 国联民生、国泰海通和国信证券的经纪业务净收入同比增速均超过100% [11] 自营业务收入 - 自营业务收入规模高于经纪业务,42家数据可比券商前三季度自营收入合计1868.57亿元,同比增长43.83% [13] - 自营业务是拉开业绩差距的重要力量,例如中信证券自营收入较国泰海通高出112.33亿元,超出幅度达55.14% [13] - 自营收入前十券商中,中信证券以316.03亿元排名第一,国泰海通以203.70亿元位列第二 [15] 投行业务收入 - 随着IPO市场边际回暖,42家券商前三季度投行业务净收入合计251.51亿元,同比增长23.46% [16] - 投行业务净收入前十券商中,中信证券以36.89亿元居首,中金公司(29.40亿元)和国泰海通(26.29亿元)分列二三位 [18] - 国联民生通过对民生证券的业务整合,投行业务净收入同比大幅增长160.77%,进入行业前十 [17] 资管业务收入 - 资管业务温和回暖,42家数据可比券商前三季度资管业务净收入合计332.51亿元,同比增长2.77% [19] - 资管业务净收入前十券商中,中信证券以87.03亿元领先,广发证券(56.61亿元)和国泰海通(42.73亿元)排名靠前 [20] - 资管业务增速相对平缓,42家券商中仅15家实现正增长,占比35.71% [19] 信用业务相关收入 - 与信用业务密切相关的利息净收入合计339.06亿元,同比增长54.52% [22] - 市场两融业务需求火热,多家券商上调业务规模上限,例如招商证券将融资融券业务规模上限由1500亿元增至2500亿元 [22]