普洛药业(000739)

搜索文档

普洛药业子公司获得左卡尼汀注射液药品注册证书

智通财经· 2025-10-31 07:59

公司产品获批 - 公司控股子公司浙江普洛康裕制药有限公司获得国家药品监督管理局签发的左卡尼汀注射液《药品注册证书》[1] - 该药品适用于慢性肾衰长期血透病人因继发性肉碱缺乏产生的系列并发症状,包括心肌病、骨骼肌病、心律失常、高脂血症等[1] - 截至公告披露日,左卡尼汀注射液累计投入研发费用为人民币376.29万元[1] 产品市场前景 - 左卡尼汀注射液2024年度中国院内市场规模为1.03亿支[1] - 左卡尼汀注射液2024年度中国院内市场销售金额为9.65亿元[1]

普洛药业:获得左卡尼汀注射液药品注册证书

证券时报网· 2025-10-31 07:59

公司动态 - 公司控股子公司浙江普洛康裕制药有限公司收到国家药监局签发的左卡尼汀注射液《药品注册证书》[1] 产品与市场 - 左卡尼汀注射液临床用于慢性肾衰长期血透病人因继发性肉碱缺乏产生的一系列并发症状[1] - 2024年度中国院内市场左卡尼汀注射液规模为1.03亿支,销售金额为9.65亿元[1]

普洛药业(000739.SZ)子公司获得左卡尼汀注射液药品注册证书

智通财经网· 2025-10-31 07:56

公司产品获批 - 公司控股子公司浙江普洛康裕制药有限公司获得国家药品监督管理局签发的左卡尼汀注射液《药品注册证书》[1] - 该药品适用于慢性肾衰长期血透病人因继发性肉碱缺乏产生的一系列并发症状,包括心肌病、骨骼肌病、心律失常、高脂血症、低血压和透析中肌痉挛等[1] - 截至公告披露日,左卡尼汀注射液累计投入的研发费用为人民币376.29万元[1] 产品市场前景 - 根据相关数据显示,左卡尼汀注射液2024年度中国院内市场规模为1.03亿支[1] - 左卡尼汀注射液2024年度中国院内市场销售金额为9.65亿元[1]

普洛药业的前世今生:祝方猛掌舵下原料药龙头崛起,原料药中间体营收36.03亿占比66.18%,CDMO成增长新引擎

新浪证券· 2025-10-30 23:36

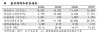

公司概况与市场地位 - 公司成立于1997年5月6日,并于1997年5月9日在深圳证券交易所上市,注册及办公地址均为浙江省东阳市 [1] - 公司是国内原料药龙头企业,核心业务涵盖原料药中间体、合同研发生产服务(CDMO)等,具备全产业链优势 [1] - 2025年三季度,公司营业收入达77.64亿元,在行业47家企业中排名第一,高于第二名能特科技的71.3亿元,行业平均数为14.66亿元 [2] - 2025年三季度,公司净利润为7亿元,行业排名第二,行业第一名浙江医药为8.67亿元,行业平均数为1.33亿元 [2] 经营业绩与业务构成 - 2025年三季度主营业务构成中,原料药中间体收入36.03亿元,占比66.18%;创新药研发生产服务(CDMO)收入12.36亿元,占比22.71%;药品收入5.83亿元,占比10.71% [2] - 中泰证券指出,公司CDMO业务前三季度收入16.9亿元,同比增长近20%,预计全年保持20%以上增长,未来2-3年需交付在手订单金额达52亿元 [6] - 太平洋证券指出,公司CDMO业务毛利率为44.4%,毛利占比近40% [7] - 中泰证券预计公司2025-2027年收入分别为10.38、11.53、12.89亿元,归母净利润9.02、10.37、12.03亿元 [6] - 太平洋证券预测公司2025/26/27年营收为103.32/111.94/125.04亿元,归母净利润为9.10/10.97/13.75亿元 [7] 财务指标分析 - 2025年三季度公司资产负债率为46.34%,高于行业平均的27.75% [3] - 2025年三季度公司毛利率为25.02%,低于行业平均的35.38% [3] 股东结构与变动 - 截至2025年9月30日,公司A股股东户数为4.13万,较上期减少19.66%;户均持有流通A股数量为2.8万,较上期增加24.47% [5] - 十大流通股东中,香港中央结算有限公司为第五大流通股东,持股3499.97万股,较上期增加515.04万股 [5] - 大成睿享混合A(008269)为第七大流通股东,持股1874.82万股,较上期增加445.86万股;大成高鑫股票A(000628)为第八大流通股东,持股1306.42万股,持股数量较上期不变;大成竞争优势混合A(090013)为第九大流通股东,持股1187.07万股,为新进股东 [5] 管理层信息 - 公司董事长为祝方猛,2024年薪酬262.04万元,较2023年的240.36万元增加21.68万元 [4] - 公司总经理为何春,2024年薪酬117.14万元,较2023年的90.36万元增加26.78万元 [4] 业务亮点与机构观点 - CDMO业务毛利总额已超越原料药,成为公司业绩增长第一引擎 [6] - API中间体收入已处于历史低位,利润有望伴随产能利用率、毛利率提升进入拐点通道 [6] - 制剂业务受国内集采续约影响阶段性承压,但产品结构改善和海外市场拓展有望带来持续增量 [6] - CDMO研发阶段项目高速增长 [7] - 公司股票回购彰显长期发展信心 [7] - 中泰证券与太平洋证券均维持对公司的“买入”评级 [6][7]

普洛药业:公司产品拟中选第十一批全国药品集中采购

证券时报网· 2025-10-28 10:57

公司事件 - 公司控股子公司浙江普洛康裕制药有限公司参与国家第十一批全国药品集中采购 [1] - 公司产品注射用丁二磺酸腺苷蛋氨酸在集采中拟中选 [1] - 拟中选品种于2024年11月取得《药品注册证书》 [1] - 该药品视同通过仿制药质量和疗效一致性评价 [1]

普洛药业(000739) - 关于公司产品拟中选第十一批全国药品集中采购的公告

2025-10-28 10:52

产品中选信息 - 控股子公司注射用丁二磺酸腺苷蛋氨酸拟中选第十一批全国药品集中采购[2] - 拟中选价6.82元/支,拟中选数量123.7594万支[2] - 拟供地区为福建、广西、湖南、云南、海南[2] 其他 - 拟中选产品采购周期至2028年12月31日[3] - 拟中选品种2024年11月取得《药品注册证书》[3] - 若签约实施将扩大销售规模等,但合同未签有不确定性[3][4]

普洛药业:公司产品注射用丁二磺酸腺苷蛋氨酸拟中选本次集中采购

每日经济新闻· 2025-10-28 10:51

公司核心事件 - 公司控股子公司浙江普洛康裕制药有限公司产品注射用丁二磺酸腺苷蛋氨酸在第十一批全国药品集中采购中拟中选 [1] - 公司2025年1至6月份营业收入中,医药行业占比99.6% [1] - 公司当前市值为179亿元 [1] 行业市场背景 - A股市场突破4000点,科技主线被提及为重塑市场的关键因素 [1]

普洛药业:公司产品注射用丁二磺酸腺苷蛋氨酸拟中选第十一批全国药品集中采购

每日经济新闻· 2025-10-28 10:48

公司核心事件 - 公司控股子公司浙江普洛康裕制药有限公司产品注射用丁二磺酸腺苷蛋氨酸在第十一批全国药品集中采购中拟中选 [1] - 该产品适用于肝硬化前和肝硬化所致肝内胆汁淤积以及妊娠期肝内胆汁淤积 [1] - 若后续签订采购合同并实施将有利于扩大相关产品的销售规模和提高市场占有率并对公司未来经营业绩产生积极影响 [1] - 中选产品相关采购合同尚未签订后续事项存在不确定性 [1]

【太平洋医药|点评】普洛药业 :Q3业绩底部已现,看好CDMO业务持续兑现

新浪财经· 2025-10-27 13:29

2025年三季度财务表现 - 2025年前三季度公司实现营业收入77.64亿元,同比下滑16.43% [1] - 2025年前三季度归母净利润为7.00亿元,同比下滑19.48% [1] - 2025年第三季度单季收入23.19亿元,同比下滑18.94%,归母净利润1.37亿元,同比大幅下滑43.95% [2] - 前三季度毛利率为25.02%,同比提升0.79个百分点,但第三季度净利率为5.91%,同比下降2.64个百分点 [2] 业务板块分析 - 原料药及中间体业务受贸易战略收缩及抗生素需求疲软影响,前三季度API业务销售收入51.9亿元,同比下滑超20% [3] - CDMO业务表现亮眼,前三季度销售收入16.9亿元,同比增长近20%,毛利率高达44.4% [3] - CDMO业务毛利占比已接近40%,成为公司最大的毛利贡献业务 [3] - 药品业务实现销售收入8.3亿元,同比下滑超10%,美国仿制药业务已于第四季度开始发货 [3] CDMO业务发展势头 - CDMO研发阶段项目高速增长,正在进行商业化项目391个,同比增长15% [3] - 临床期项目853个,同比增长41%,报价项目1343个,同比增长68% [3] - 公司未来2-3年需交付的在手订单金额达52亿元,主要为商业化订单和二供转商业化生产订单 [3] 费用与成本结构 - 公司为拓展CDMO业务加大投入,销售费用率及研发费用率分别同比提升1.14和0.74个百分点 [2] - 费用增加是导致第三季度净利润率承压的原因之一 [2] 公司治理与股东回报 - 公司于2025年2月启动股份回购计划,拟回购金额0.75-1.50亿元 [3] - 截至2025年9月30日,已累计回购股份1003.00万股,占总股本0.87%,成交总金额1.44亿元 [3] 未来业绩展望 - 预测公司2025/2026/2027年营收分别为103.32亿元、111.94亿元、125.04亿元 [4] - 预测同期归母净利润分别为9.10亿元、10.97亿元、13.75亿元,对应同比增长率分别为-11.72%、20.50%、25.37% [4] - 随着CDMO及制剂业务占比提升,预计2026-2027年公司净利率将持续提升 [4] - 预测2025/2026/2027年市盈率分别为20倍、17倍、14倍 [4]

行业周报:中国新药闪耀2025ESMO大会,推荐相关投资机会-20251026

开源证券· 2025-10-26 10:25

行业投资评级 - 投资评级:看好(维持)[1] 核心观点 - 中国创新药在2025年欧洲肿瘤内科学会(ESMO)大会上表现突出,国产创新药LBA研究超20项,3项成果入选大会主席论坛进行口头报告,标志着中国肿瘤新药已跻身国际第一梯队[12] - 多款国产创新药物在关键临床试验中取得突破性进展,展现出最佳潜力,有望改变相关癌症领域的治疗格局[2][3][4][5][19][21] 国产肿瘤新药ESMO表现 - 2025年ESMO大会中,国产创新药LBA研究超20项,刷新了中国在ESMO LBA领域的历史纪录[12] 2L EGFR突变NSCLC领域进展 - 芦康沙妥珠单抗是全球首个在二线EGFR TKI耐药非小细胞肺癌中达成总生存期和无进展生存期双获益的药物[2] - OptiTROP-Lung04研究结果显示,芦康沙妥珠单抗对比含铂双药化疗的中位无进展生存期分别为8.3个月 vs 4.3个月,风险比为0.49;总生存期分别为未达到 vs 17.4个月,风险比为0.60;客观缓解率分别为60.6% vs 43.1%[13] - 芦康沙妥珠单抗已在中国获批三项适应症,并有近20项注册性临床研究在积极推进[15] HER2阳性乳腺癌领域进展 - 瑞康曲妥珠单抗在HORIZON-Breast01研究中显示出优异疗效,对比联合化疗方案的患者中位无进展生存期分别为30.6个月 vs 8.3个月,风险比为0.22[17] - 对于既往接受过1线治疗的患者,中位无进展生存期分别为33.3个月 vs 8.3个月,风险比为0.23;对于既往接受过≥2线治疗的患者,中位无进展生存期分别为30.6个月 vs 9.7个月,风险比为0.26[17] - 非头对头对比数据显示,瑞康曲妥珠单抗治疗后的中位无进展生存期(30.6个月)长于德曲妥珠单抗(29个月)[3][17] 新型HER2 ADC药物T-Bren数据 - 百利天恒的新型HER2 ADC药物T-Bren在I期研究中针对多亚型乳腺癌展现出良好潜力[4] - 在45例HER2阳性乳腺癌患者中,确认客观缓解率为82.2%,中位无进展生存期为18.0个月,18个月总生存率为85.5%[19] - 在60例HR阳性HER2阴性乳腺癌患者中,确认客观缓解率为70.0%,中位无进展生存期为15.2个月,18个月总生存率为72.6%[19] - 在27例三阴性乳腺癌患者中,确认客观缓解率为55.6%,中位无进展生存期为7.2个月,18个月总生存率为75.5%[19] 2L HER2阳性胃癌领域进展 - 安尼妥单抗联合化疗在KC-WISE研究的期中分析中达到无进展生存期和总生存期双阳性结果[5] - 安尼妥单抗联合化疗对比化疗的中位无进展生存期分别为7.1个月 vs 2.7个月,风险比为0.25;中位总生存期分别为19.6个月(未成熟)vs 11.5个月,风险比为0.29;客观缓解率分别为55.8% vs 10.8%[21] - 与现有标准疗法雷莫西尤单抗联合化疗非头对头比较,安尼妥单抗在疗效及安全性方面都更加优秀[21][24] - 安尼妥单抗已于2025年9月向国家药品监督管理局递交上市申请,有望于2026年年中获批[24] 行业市场表现 - 2025年10月第4周医药生物板块上涨0.58%,跑输沪深300指数2.67个百分点,在31个子行业中排名第25位[25] - 2025年10月医药生物指数下跌1.73%[29] - 子板块中,医疗研发外包板块涨幅最大,上涨5.47%;其他生物制品板块跌幅最大,下跌1.91%[30] - 线下药店板块上涨2.99%,医药流通板块上涨1.97%,医疗耗材板块上涨1.74%,体外诊断板块上涨1.06%[30] - 中药板块下跌0.85%,化学制剂板块下跌0.41%,医院板块上涨0.08%,医疗设备板块上涨0.25%[30] 推荐公司组合 - 月度组合推荐公司包括:三生制药、信达生物、药明康德、药明生物、泽璟制药、方盛制药、前沿生物、普洛药业、石药集团、百普赛斯、阿拉丁[6] - 周度组合推荐公司包括:毕得医药、科伦博泰、百利天恒、皓元医药、奥浦迈、药康生物、兴齐眼药、热景生物、阳光诺和、上海谊众[6]