Dynamics

搜索文档

市场波动不改分析师信心:旗帜鲜明“买入”微软(MSFT.US)、Booking(BKNG.US)与DoorDash(DASH.US)

智通财经网· 2025-11-24 06:09

人工智能行业投资情绪 - 对人工智能股票估值过高和12月降息前景不确定的担忧影响投资者情绪 [1] - 英伟达稳健财报削弱了AI投资领域存在泡沫的观点 [1] 微软公司分析 - 微软被视为AI浪潮主要受益者之一,2026财年第一季度业绩超预期 [2] - Azure云业务营收增长40%,云业务占总营收60% [2][3] - Baird分析师William Power给予买入评级,目标价600美元,TipRanks AI分析师目标价628美元 [2] - 微软凭借基础设施、应用以及与OpenAI的合作,正引领AI革命 [2] - 微软在承诺投资130亿美元后,宣布未来几年追加2500亿美元Azure投资 [2] - 26财年第一季度实现营收增长,保持49%营业利润率和33%自由现金流利润率 [3] - 强劲利润率确保每股收益将持续保持两位数增长 [3] Booking Holdings公司分析 - 公司公布第三季度总预订量和营收均实现两位数增长 [5] - Wedbush分析师Scott Devitt将评级从中性上调至买入,目标价6000美元 [5] - 公司优势体现在规模与多元化、稳健流动性及自由现金流转化能力 [5] - 管理层在执行重大战略计划方面有令人印象深刻的历史 [5] - 第三季度总预订量增长14%,较管理层指引高出400个基点 [6] - 2025年总预订量增长预期上调100个基点至11.5% [6] - 预计调整后EBITDA为98亿美元,利润率同比扩张约180个基点 [6] DoorDash公司分析 - Wedbush分析师Scott Devitt将评级从中性上调至买入,目标价260美元 [7] - 公司公布喜忧参半的第三季度业绩,股价因新计划投资担忧遭受打击 [8] - 当前股价约为2027年调整后EBITDA估计值的17.7倍,提供风险回报比具吸引力的机会 [8] - 增量投资将导向全球技术平台、新垂直领域和产品及地域扩张三个关键领域 [8] - 公司在美国外卖行业占据主导地位,并在战略计划上表现出扎实执行力 [8]

Top Wall Street analysts favor these 3 stocks for solid upside potential

CNBC· 2025-11-23 12:16

市场背景与投资策略 - 近期市场对人工智能股票的高估值以及12月降息前景的疑虑影响了投资者情绪 [1] - 英伟达上周公布的稳健业绩削弱了AI投资均处于泡沫中的观点 [1] - 投资者可参考华尔街顶级分析师的观点,以利用近期市场抛售寻找长期具吸引力的股票 [2] 微软 (MSFT) 投资亮点 - 公司被视为AI热潮的主要受益者,第一财季业绩超预期,Azure云业务收入增长40% [3] - Baird分析师William Power给予买入评级,目标价600美元,TipRanks AI分析师给予跑赢大盘评级,目标价628美元 [3] - 公司与OpenAI的合作关系是关键差异化优势,有助于大规模高速运行AI,在承诺投资130亿美元后,近期宣布未来几年将追加2500亿美元的Azure投资 [4] - 九月季度云业务占总收入60%,第一财季收入增长伴随49%的营业利润率和33%的自由现金流利润率,强劲利润率确保持续两位数的每股收益增长 [5] - 分析师相信公司的近期和长期潜力,尽管存在AI资本支出担忧带来的短期压力 [6] Booking Holdings (BKNG) 投资亮点 - 在线旅游代理商第三季度业绩强劲,总预订量和收入实现两位数增长 [7] - Wedbush分析师Scott Devitt将评级上调至买入,目标价6000美元,看好其市场地位、规模多元化、流动性及自由现金流转化 [7][8] - 公司在替代住宿领域市场份额扩大,同时优化成本提升效率,成本节约支持对增长计划的再投资以实现长期目标 [9] - 第三季度总预订量增长14%,超出管理层指引400个基点,分析师将2025年总预订量增长预期上调100个基点至11.5%,预计调整后税息折旧及摊销前利润为98亿美元,利润率同比扩张约180个基点 [10] DoorDash (DASH) 投资亮点 - Wedbush分析师Scott Devitt将评级上调至买入,目标价260美元,认为股价回调后风险回报比具吸引力,当前股价约为其2027年调整后税息折旧及摊销前利润估计值的17.7倍 [12][13] - 股价下跌主要因市场担忧资本支出水平和利润率承压,但分析师认为对增长计划的投资是合理的,将扩大可寻址市场并增强产品供应 [13][14] - 公司计划将增量投资导向三个关键领域:打造统一的全球技术平台、构建新的垂直领域和产品、扩大地域扩张,公司在美国外卖行业占据主导地位,战略执行稳健 [14]

Microsoft's AI Bet Keeps Paying Off Across Cloud, Copilot and Code

PYMNTS.com· 2025-10-30 00:43

公司战略定位与竞争优势 - 公司已从软件和云公司转变为AI基础设施提供商,塑造未来十年的工作、创造力和生产力方式 [2] - 公司通过控制从定制芯片到云交付再到企业应用的整个技术栈,拥有竞争对手所不具备的优势 [1] - 公司与OpenAI重建合作关系,获得其27%的股份,公司估值超过4万亿美元 [1][3] 财务业绩表现 - 2026财年第一季度营收接近780亿美元,其中云业务增长40% [4] - 微软云部门(包括Azure、Microsoft 365、Dynamics等)创造了491亿美元营收,同比增长26%,占公司总业务近三分之二 [7] - 商业剩余履约义务(未来合同收入)增长51%,总额达3920亿美元,表明企业客户对AI的持久需求 [8] AI与云业务增长动力 - Azure及其他云服务收入增长40%,尽管存在宏观经济逆风,增长仍在加速 [4][8] - 公司通过Copilot套件(涵盖Office、Dynamics、GitHub、Windows)将基础AI模型转化为经常性企业收入 [9] - 企业AI应用正由需求拉动,企业关注点是如何快速部署这些工具,而非是否应该部署 [10] 各业务部门表现 - 更多个人计算部门(包括Windows、Surface设备、游戏)营收为138亿美元,小幅增长4% [11] - Windows OEM和设备收入增长6%,表明PC需求在两年萎缩后趋于稳定 [11] - 游戏业务(Xbox内容与服务)基本持平,仅增长1% [11] 未来投资与展望 - 公司计划在GPU、数据中心和人才方面加倍投入,将AI作为其不可阻挡的增长引擎 [1] - 总支出预计将连续增长,2026财年的支出增长率将超过2025财年 [13] - 资本支出将重点投向GPU、CPU和数据中心,以满足企业客户对更大AI计算合同的需求 [13]

Microsoft's New OpenAI Deal Could Be Its Smartest AI Move Yet

Benzinga· 2025-10-29 18:13

合作重组核心条款 - 微软获得OpenAI Group PBC 27%的稀释后股权,后者估值约为1350亿美元 [2] - 知识产权协议延长至2032年,并新增了对后通用人工智能模型的权利 [2] - OpenAI承诺向Azure计算服务投入2500亿美元,为微软云收入提供长期可见性 [3] 战略与竞争地位 - 微软将继续在Azure上独家托管OpenAI的商业工作负载,包括ChatGPT和DALL-E,获取经常性计算和存储收入 [4] - 协议强化了Azure作为首选人工智能基础设施提供商的地位,并明确了所有权结构 [6] - 对OpenAI应用编程接口工作负载的独家性巩固了公司的竞争优势和跨Azure、Copilot及Dynamics平台的交叉销售潜力 [8] 财务预测与增长动力 - 高盛分析师基于现金流折现模型重申买入评级,目标价630美元,预计2024财年至2026财年营收从2452.2亿美元增长至3242.6亿美元 [5] - 同期,税息折旧及摊销前利润预计从1317亿美元增至1977亿美元,每股收益从11.80美元增至15.84美元,驱动力为人工智能应用、云需求和生产力套件货币化 [5] - 美国银行分析师预计2500亿美元的Azure承诺将从2027财年起显著提升云收入,并在人工智能基础设施投资上产生强劲回报 [7] 分析师观点与投资主题 - 华尔街分析师将此次合作视为公司人工智能战略的里程碑,强化了其在人工智能基础设施领域的领导地位 [1] - 高盛认为公司是科技行业乃至跨行业中最具吸引力的投资机会之一 [6] - 两家机构分析师均同意,新协议增强了收入可见性,并巩固了公司在企业级人工智能领域的主导地位,凭借深度产品集成、盈利能力和云规模,公司有望在未来十年成为人工智能经济的支柱 [8]

Why Microsoft Stock May Be the First $5 Trillion Giant

Yahoo Finance· 2025-10-15 19:53

公司市值与市场地位 - 公司当前市值达到3.8万亿美元 并有望成为全球首家市值达到5万亿美元的企业 [1][2] - 公司股价年初至今上涨21.9% 表现优于同期上涨17.4%的纳斯达克综合指数 [4] 云计算业务表现 - 云业务是公司财务表现的主要驱动力 微软云在2025财年年度收入超过1680亿美元 同比增长23% [5] - 其中Azure业务收入超过750亿美元 同比增长34% [5] - 公司在全球70个区域拥有超过400个数据中心 其扩展云和AI基础设施的速度快于竞争对手 [5] 人工智能战略与商业化 - 公司将AI能力通过现有产品进行商业化 例如将AI助手嵌入Office、Teams和Dynamics等产品中 [6] - AI助手应用目前拥有超过1亿月活跃用户 公司产品中的AI功能使用者超过8亿人 [7] - 微软365助手实现了公司历史上最高的产品接受率 巴克莱、瑞银、辉瑞和富国银行等大型企业正在快速扩大部署 [7] 增长动力与行业前景 - 云、人工智能、数据和量子计算的融合构成了公司统一的增长引擎 [1] - 分析师认为市场低估了超大规模计算的需求 预计第三季度对公司和整个IT行业都将表现强劲 [4] - Azure与OpenAI模型的整合及其商业化AI工作负载的能力 使其成为企业实施生成式AI的首选平台 [5]

Omdia:到2029年 亚太生成式AI软件市场将增长至276亿美元

智通财经· 2025-10-15 06:21

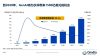

市场增长预测 - 全球生成式AI软件市场规模预计从2025年的263亿美元增长至2029年的1,013亿美元,年复合增长率达48.1% [5] - 亚太地区生成式AI软件市场增长更为迅猛,预计从2024年的64亿美元攀升至2029年的276亿美元,年复合增长率高达52.3% [1][5] - 到2028年,生成式AI预计将为合作伙伴创造高达1586亿美元的新市场机遇 [2][13] 行业现状与挑战 - 超过60%的生成式AI项目仍停留在概念验证阶段,真正进入生产环境的项目寥寥无几 [2] - 行业面临高昂算力成本、复杂系统集成以及人才短缺等主要障碍,阻碍了从试验走向规模化部署 [2] - 独立软件开发商面临算力与集成成本高企、人才瓶颈、品牌知名度不足以及商业化不确定性等多重结构性挑战 [8] 独立软件开发商的关键作用 - 独立软件开发商正成为推动生成式AI从试验走向商业化落地的关键力量 [1] - 在生成式AI为合作伙伴创造的1586亿美元机遇中,独立软件开发商被视为最具潜力的受益者之一 [2] - 亚太地区成为趋势试验场,中国独立软件开发商正以东南亚为理想首站迈出国际化第一步 [2][5] 云厂商合作策略 - 各大云厂商采取差异化策略协助独立软件开发商,AWS强调模块化组合与成熟Marketplace通路 [10] - Microsoft Azure将AI深度融入企业级套件,但合作伙伴入驻门槛较高 [10] - Google Cloud采取以工程为导向的灵活路径,阿里云则以低代码工具激活本地生态 [10] - AWS Marketplace模式通过集成采购与品牌曝光机制,对面临品牌认知与合规挑战的中国独立软件开发商尤为关键 [10] 独立软件开发商成长路径 - 独立软件开发商在生成式AI领域的成长可分为四个阶段:AI Ready探索阶段、AI Embedded深化阶段、AI Native共创阶段、AI Driven生态阶段 [11] - 目前大多数独立软件开发商仍停留于前两个阶段,专注于探索可复用场景与可持续定价模式 [12] - 成功的关键在于从验证简单场景到提升云市场可见度,并借助联合销售计划加速市场信任 [11] - 能够提供从技术对接到销售拓展的端到端支持的云厂商,将成为独立软件开发商最有价值的合作伙伴 [12]

Jim Cramer Highlights Microsoft as Data Center Beneficiary

Yahoo Finance· 2025-09-19 03:52

文章核心观点 - 市场对数据中心需求前景的乐观情绪重燃 领先的科技公司因此受益 微软的Azure业务是主要受益者之一 [1] 行业趋势与需求 - 数据中心需求前景非常强劲 此前关于订单积压是否真实的疑问似乎已得到解决 并转向积极 [1] - 数据中心需求的强劲势头将使微软Azure、Meta AI、NVIDIA芯片、特斯拉自动驾驶、Google Gemini和亚马逊AWS等主要科技公司成为巨大受益者 [1] 公司业务构成 - 公司业务包括软件开发、云服务和设备制造 [2] - 具体产品和服务包括Microsoft 365、Dynamics、LinkedIn、Azure、GitHub、Windows、Surface产品、Xbox游戏、搜索和广告解决方案以及AI驱动的工具如Copilot [2]

全球科技与通信_花旗 2025 年TMT大会预览_科技与通信领域最重要的争论

花旗· 2025-08-31 16:21

行业投资评级 - 报告未明确提供整体行业投资评级 但针对多个细分领域和个股给出了具体评级建议[18][19][22][23][24][31][32][33][41][42][43][44][45][48][50] 核心观点 - AI技术普及正在对基础设施、软件商业模式、媒体、消费模式等各个行业产生全面影响 成为会议主导焦点[2] - 超大规模云服务商的AI投资基本面保持完整 AI需求正从超大规模云服务商扩展到主权AI和二级云提供商[3] - 软件行业面临AI是增长驱动还是传统商业模式颠覆者的关键辩论 投资者关注管理团队的AI战略表述[4] - 边缘计算领域的关键辩论是PC增长是否受益于AI实施 预计AI影响将在明年及以后变得更加显著[5] - AI正在改变在线广告、搜索驱动的营销模式 搜索货币化生态系统发生根本性变化[6][32][35] - 除了AI主题外 会议还将关注半导体复苏周期、关税/AI世界中的电子商务、网络安全、电信竞争与融合、开放与封闭媒体、并购环境等议题[7] 生成式AI基础设施 - 尽管投资者对超大规模云服务商AI投资的可持续性和ROIC存在担忧 但AI基本面保持完整[18] - AI需求扩展到超大规模云服务商之外的主权AI和二级云 AMD有40多个活跃的主权AI参与 MRVL宣布了新ASIC客户 ALAB的Scorpio X参与客户增至10家[18] - 800G以太网推动AI后端网络更强采用 扩展横向扩展以太网TAM CLS和ANET将讨论800G以太网市场机会[18] - 存储市场支出尚未显著拐点 但AI相关驱动因素继续支持总体EB增长 包括企业数据湖增长、合成数据创建/使用、AI应用扩展[18] - 2026年AI ASIC芯片销售增速53% YoY 将超过AI GPU销售增速34% YoY AVGO是首选 ASIC市场主要由Google、Meta和Amazon推动[19] - 先进封装和High-NA EUV对制造下一代AI芯片至关重要 TSMC通过CoWoS、SoIC和COUPE扩展制造护城河[19] - MSFT是会议最受关注的公司 Azure增长接近40% mark 预计FY26资本支出约1100亿美元 通过Azure基础设施和SaaS产品多层面受益于AI[19] - 预计Amazon、Google/Alphabet和Meta 2026E基础设施资本支出总额达到2960亿美元(+24% YoY) 到2029E达到4450亿美元[20] 软件中的AI:朋友还是敌人 - 核心辩论是AI将成为现有参与者的增长驱动因素还是传统商业模式的颠覆者[21] - 基于席位的模式面临最大结构性风险 基于使用量和消费调整的模式(SNOW、MDB、ESTC)最有利于加速增长[23] - MSFT和其他超大规模云服务商成为AI工作负载的首批受益者 凭借基础设施控制和通过合作伙伴关系或推出自己的LLM实现货币化的能力[23] - 高质量垂直应用(ADSK、VEEV、CCC、PTC)在专业领域利用AI方面处于有利地位[23] - BRZE、SHOP和KYVO等公司可以从AI驱动的个性化和活动优化中受益[23] - VC小组可能强调并购活动增加 incumbent寻求通过有针对性的收购加速AI路线图[23] - NICE和CXM风险最大 因其严重依赖客户参与市场中基于席位的定价模式[23] - 后台软件AI情绪过于负面 但看到整个覆盖范围内AI货币化的绿芽[24] - 对于AWS 关注Bedrock使用情况(包括其专有Nova FM的采用)、Kiro、AgentCore和AWS Transform等工具[24] - 对于Google Cloud 关注Gemini采用 85000+企业正在使用Gemini构建 2Q使用量同比增长约35倍[24] - WIX和GDDY被视为GenAI赢家而非输家 GenAI网页构建增加了WIX和GDDY的TAM[24] 边缘计算 - 关键辩论是PC增长是否看到AI实施的任何好处 宏观和关税压力影响近期PC增长率和AI-PC渗透率[25] - 2024年AI PC出货量达到7670万台 占约30%份额 预计以28.4% CAGR(2024-2029E)增长到2.67亿台 占约98%份额[25] - 模型Citi PC OEM 2025E单位增长+3% YoY PC需求复苏将保持颠簸[25] - 行业预期2026年需求改善 价格点改善和更具吸引力的用例出现[25] - 中长期预计AI模型尺寸显著减小 加速便携设备架构变化 智能手机引领架构采用[26] - IDC预测Gen-AI智能手机以+78.4% CAGR从2023增长到2028E 而整个智能手机市场为2.3% 到2028E超过70%的智能手机预计将具有gen-AI功能[26] - 未来个人AI服务器将变得便携 形式多样包括智能手机、笔记本电脑和智能眼镜[26] - 架构上 混合AI模型将有一些边缘设备仅包含足够的计算能力执行本地训练 而边缘设备可能将某些计算活动卸载到云端进行更复杂或资源密集的处理任务[28] - 能源效率架构应利用更多节能处理器架构 可能受益ARM[28] - 便携边缘AI服务器必须具有成本和能源效率才能完全在边缘设备中运行AI模型[28] - 预计在设备AI产品中发生三个主要架构转变:在传统Von Neumann架构中添加AI工具包、使用近内存或具有增加I/O和带宽的LPDDDR6靠近NPU和TPU、在NPU/TPU附近实施LPW/LLW DRAM[29] 半导体复苏周期 - 模拟半导体最大辩论是周期性复苏的持久性以及关税相关拉动在多大程度上推动了强劲的2Q25业绩和3Q25指引[31] - 相信汽车和工业终端市场(合计占半导体销售的23%)存在一些关税相关拉动 但模拟上升周期保持完整[31] - 会议焦点:TXN、ADI、ON、MCHP、Infineon和STM将提供关于2H25前景的增量积极数据点[31] - 首选美国模拟选择:MCHP 预计将宣布积极预公告[31] - 首选欧洲模拟选择:Infineon 预计比同行更乐观[31] - 对ON semiconductor不太积极 预计毛利率仍面临压力[31] - 半导体设备空间最大辩论是2026年WFE增长、中国支出和领先投资季节性[33] - 半设备首选是KLAC和LRCX(大型股)和NVMI(SMID股)[33] - 对ENTG开启积极催化剂观察[33] 在线广告:AI受益参与度和定向能力 - 更广泛的在线广告环境相对健康 特别是对于利用AI驱动参与度和改进定向和活动自动化的规模化平台(如META和GOOGL)[32] - 连接电视(CTV)和零售媒体的长期增长驱动因素在各个平台和市场place(如UBER、DASH和CART)提供更大的广告增长[32] - 随着搜索功能随着GenAI搜索工具(如ChatGPT和Perplexity)以及Google的AI-Overview和AI-Mode的兴起而发展[32] - META仍然是首选 因AI催化剂用于参与度和货币化 RDDT有多个产品(Answers)和货币化(Performance)顺风[32] - 尽管投资者对开放互联网广告健康状况的辩论增加 但零售媒体和CTV继续是强劲的长期顺风[34] - TTD是广告技术领域的关键领导者 CRTO一直是零售媒体的主要受益者[34] - 苹果调整应用商店政策允许应用开发者建立外部支付系统 可能导致客户终身价值(LTV)扩大[34] - 估计国内应用商店费用降低可能驱动约90亿美元增量移动游戏广告支出[34] - 关注Roku最近与Amazon合作伙伴关系的评论 集成解决方案允许广告商以相同预算覆盖约40%更多独特观众 减少重复广告约30%[34] AI对搜索驱动营销的影响 - 随着AI代理和GenAI搜索的出现 搜索货币化生态系统正在发生根本性变化[35] - ChatGPT采用约7亿WAUs Google用例正在演变 AI Overviews、AI Mode和Gemini应用获得更大搜索份额[35] - 零点击搜索影响发布商推荐流量 一些研究显示来自Google搜索的推荐流量同比下降高达25% AI Overviews出现时点击率(CTR)下降35%[35] - 这种转变应有利于顶级域名/发布商和品牌(如房地产中的Zillow、家居用品电子商务中的W、移动性中的Uber和一级发布商)[35] - GOOGL处于搜索演变前沿 新产品包括AI Overviews(20亿+ MAUs)、AI Mode(1亿+ MAUs)和Gemini应用(4.5亿+ MAUs)[35] - AI Overviews全球驱动10%+更多查询[35] - 关注新兴替代搜索工具 如Perplexity、Reddit Answers、Pinterest的Visual Search和ChatGPT等[35] - IAC、ZD和TEAD都被投资者视为面临来自GenAI搜索演变和流量影响的长期逆风[35] - 在IAC 数字广告收入已从搜索多样化 仅28%核心会话来自此渠道 仅三分之二的数字收入与流量相关[35] - AI Overviews影响流量 从1Q25的35%增加到2Q25的约50%查询[35] 电子商务:关税和新代理购物工具的影响 - 主要近期辩论围绕美国消费者健康状况(迄今显示韧性)与关税政策带来的定价压力[37] - 消费者继续倾向于更便捷的服务(如更快交付) 电子商务公司越来越多地使用AI使商品推销和发现过程更加个性化[37] - 2Q美国电子商务增长5% YoY(除汽油和汽车外) 2Q25美国电子商务渗透率现在约20.9%的零售销售(除汽车和汽油外)[37] - 预计渗透率到2027E达到约25% 随后几年每年约100 bps增长[37] - Amazon向必需品的混合转变导致更大的钱包份额 同时提高整体转化率[37] - 最近宣布到年底 perishable交付扩展到2300多个城市 同日服务应产生持续顺风[37] - AI正在改进Amazon的发现和商品推销(注意到其Rufus AI购物助手) 并有助于更快的运输速度和改进其履行中心效率[37] - Wayfair迄今为止在不确定的宏观/关税环境中导航良好[37] - eBay报告强劲业绩 2Q25 GMV增长加速到6% YoY 由焦点类别GMU增长>10% YoY驱动[38] 网络安全与IT运营:更友好的AI叙事但细微差别很重要 - 在AI使用安全和AI提升恶意行为者能力(攻击量和质量)的总体背景下 继续倾向于数据安全供应商和网络平台参与者[39] - 紧缩的支出环境和混合的关于网络预算增长的解读使对能够提供引人注目的多SKU平台、硬美元ROI、可见运营杠杆和可信AI货币化路线图的资产保持高度选择性[39] - IT运营领域的观点类似 不断增长的供应商/工具整合活动有利于已建立的、规模化的平台领导者和新兴的AI投资叙事是主题关键[39] - 对PANW、ZS、DDOG和DT持建设性态度(CRWD两者都适用) 对OKTA、VRNS和AVPT持平衡态度 对FTNT、CHKP持谨慎态度[41] - PANW有机会展示其安全为AI剧本和相关货币化的演变[43] - ZS可以提供关于其新兴AI故事的增量细节[43] - CRWD熊市越来越发声核心端点市场饱和/定价权力上限和现金生成打嗝[43] - 可观察性供应商DDOG和DT都受到特殊悬垂的阻碍[43] 评估通信服务内的竞争与融合 - 最重大辩论是通信服务公司年度服务收入增长的持久性以驱动年度利润增长[46] - 移动领域竞争激烈 宽带竞争加剧 市场对长期定价能力驱动服务收入增长持怀疑态度[46] - 市场对战略数量增长趋势的敏感性仍然升高 共识观点是需要战略数量增长(后付费手机、有线/光纤宽带用户)才能使股票发挥作用[46] - 未来行业结构存在不确定性 越来越关注融合服务捆绑(移动+宽带)[46] - 无线促销竞争加剧 宽带结构性竞争来自FWA和扩展光纤覆盖范围[46] - 随着时间的推移 AI可能驱动对战略光纤连接的更高需求 并引入大量运营效率以支持更好的利润率表现[47] - 估值在这些不确定性下并不昂贵 而2025年财务表现通常跟踪那些已建立高水平指导的大型公司[47] - FCF应从最近的税收立法中得到提升[47] - 预计Buy-rated AT&T仍然是共识最爱[50] - 仍然是非共识LUMN股票买方[50] - 预计Comcast情绪改善[50] - 仍然担心Neutral-rated CCOI在其传统网络企业和网络中心产品中经历更艰难的表现[50] - 投资可能保持对光纤基础设施的积极偏见[50] - 预计更正常的无线网络投资率应对塔租赁活动有利 对塔股票(CCI、AMT和SBAC)进入2026年有利[50] - Uniti保留改善其光纤资产性能的可选性[50] 媒体:开放与封闭 - 消费者享受内容有两种方式:在由专业人士策划的封闭系统中 或利用创作者经济的开放系统中[51] - 跨四个媒体子行业——数字广告、视频、出版和视频游戏——"开放"模型增长速度快于"封闭"模型[51] - 数字广告中 社交媒体击败其他形式的数字广告 视频中 YouTube击败Netflix 视频游戏中 Roblox击败EA和Take-Two 出版中 Substack击败New York Times和News Corp[51] - 消费者对"开放"内容日益增长的偏好对大多数"封闭"模型具有战略影响[51] - 管理公司内的辩论是是否在当前环境中倾向于开放系统[52] - 如果NYT或NWSA购买Substack 将有助于加速其数字转型 Netflix向内容创作者开放平台将有助于重获失去的收视率[52] - 对于AAA视频游戏发行商 拥抱Roblox商业模式不太可能 但收购modding公司(如Take-Two收购Five M)可能是正确方向的一步[52] 监管环境的影响 - 监管环境的持续变化及其对基本面的影响可能是会议的关键焦点 影响多个行业[53] - 美国半导体行业被视为对国家安全至关重要 在过去几年中受到出口管制、关税和支持措施(如CHIPS法案)的约束[53] - 最近提议的100%半导体关税预计对美国半导体公司影响最小[53] - 当前现状的任何变化可能实质性影响供应链、定价动态和美国半导体公司的竞争定位[53] - 监管风险仍然是Apple的关键下行风险[53] - 欧盟应用商店费用变化:2025年4月22日 Apple被欧盟委员会罚款5.7亿美元 因未能遵守DMA关于允许通过Apple应用商店以外方式在iOS操作系统上分发应用程序的规定[54] - 电信监管环境主要关注领域包括:无线行业结构、宽带监管环境[54] - 媒体领域 两个最近的发展导致Nexstar最近宣布收购TEGNA:美国法院最近推翻了限制每个市场前四大网络之一的"前四"规则 7月8日 FCC就是否提高39%的电视家庭覆盖上限开启了评论窗口[55] 跨TMT的潜在并购影响 - 看到并购成为TMT会议的潜在主题 无论是来自最近宣布的并购还是战略上有意义的潜在组合[56] - 领先计算公司将追求补强收购以加强其技术栈并捕获不断增长的AI需求[56] - 通信服务类别可能围绕融合移动+宽带捆绑主题进一步整合[56] - 预计Equinix(EQIX)和Digital Realty(DLR)将继续成为资产的净买方[56] - 媒体领域 过去一年 Comcast宣布计划分拆其有线网络 Warner Bros宣布新的公司结构[56] - Comcast和Warner Bros可能寻求合并其战略流媒体和工作室业务[57] - 最近ESG监管格局的变化 特别是欧盟CSRD降范围和SEC气候披露 导致交易延迟和ESG报告暴露覆盖范围的逆风[58] - 子规模流媒体可能使用并购更有效地与市场领导者(Netflix)竞争[59] - 并购可能帮助改善消费者价值主张 通过扩大内容产品、改善IP组合和实现潜在成本协同效应[59] - 在Dayforce由Thoma Bravo宣布并购后 可能看到另一波软件并购[59]

This Is My Favorite Dividend Stock (by Far)

The Motley Fool· 2025-08-21 10:08

公司财务表现 - 2025财年总收入增长15%至2817亿美元 运营收入增长17%至1285亿美元[4] - 第四季度智能云业务收入达299亿美元 同比增长26% 其中Azure及其他云服务收入同比增长39%[4] - 季度股息为每股083美元(年化332美元) 基于每股盈利1364美元计算 派息比率约为24%[5] 股息政策与股东回报 - 董事会于去年9月将季度股息提高10% 使股息收益率达到约07% 与10年平均股息增长率保持一致[6] - 2025财年通过股息和回购向股东返还超过370亿美元 其中240亿美元用于股息支付[7] - 第四季度单季度返还94亿美元 其中61亿美元为股息支出[8] 业务模式优势 - 订阅制收入占主导且以企业客户为基础 包括Office、Azure、Windows商业版和Dynamics等产品 形成抗周期性收入引擎[11] - 第四季度云业务总收入达到467亿美元 同比增长27% 显示业务韧性[11] - 公司拥有标普全球和穆迪授予的AAA/Aaa信用评级 融资成本较低[9] 资本配置策略 - 2026财年第一季度计划资本支出超过300亿美元 主要用于扩展人工智能和云基础设施容量[10] - 管理层在保持大规模资本投入的同时 持续向股东返还数十亿美元现金[10] - 公司可通过调整股票回购规模来保障股息支付的持续性 在经济放缓时优先保护股息[14] 增长驱动因素 - 自由现金流充足 为股息支付和再投资提供支撑[2] - 收益扩张为股息增长创造空间 管理层对未来现金流充满信心[13] - 人工智能和云计算领域的重大投资为长期增长提供动力[2][10]

美股科技巨头2Q25业绩解读:AI浪潮下的分化、拐点与国内映射

2025-08-05 15:42

**行业与公司概述** - 行业涉及美股科技巨头(微软、谷歌、Meta、亚马逊)及云计算、AI算力、广告营销等领域[1][3][7] - 公司包括微软、谷歌、Meta、亚马逊,重点关注其2Q25业绩、AI商业化进展及资本开支[1][3][9] --- **核心观点与论据** **1 业绩表现与驱动因素** - 2Q25头部科技股业绩普遍超预期:微软营收超预期3.6%、谷歌2.6%、Meta 6.05%、亚马逊3.5[9] - 广告与电商业务强劲:Meta广告收入加速(Instagram转化率+5%)、谷歌搜索查询量+10%、亚马逊电商业务超预期[7][17] - AI算力需求旺盛:微软Azure收入+39%、谷歌云+31.7%、AWS+17.5%,云厂商强调AI负载供不应求[1][7][12] **2 AI商业化进展** - 最快落地领域:AI营销(Meta广告转化率提升、谷歌搜索效率优化)[17][18] - 云厂商API调用量激增:微软Foundry tokens量+7倍、GitHub Copilot企业用户+75%[7][18] - 长期潜力:AI agents(微软、谷歌战略优先级)、终端硬件(Meta AI眼镜)[18] **3 资本开支与竞争格局** - 资本开支上调:谷歌从750亿→850亿美元、Meta 660-720亿美元、微软882亿美元(+58.4%)[19][20] - 亚马逊AWS劣势:营收增速17.5%(低于Azure 39%)、利润率降至32.9%(上季度39%)[13][14] - 新兴竞争者崛起:甲骨文、Coreweave等提供GPU密集型算力租赁,多云部署成趋势[3][16] **4 估值与市场情绪** - 纳斯达克远期PE 27.6倍(五年均值28.2倍),微软PE 33.4倍(溢价)、谷歌17.1倍(性价比高)[5] - AI算力板块带动网络安全、IT运维等估值提升,AI应用公司PS 11.3倍(软件大盘9.9倍)[6][22] --- **其他重要内容** **1 亚马逊的潜在机会** - 推理端成本优化潜力:AWS运行负载成本比同业低40%,规模化阶段或重新领先[14][15] - 供应限制:芯片产能与电力短缺制约短期扩张,但问题解决后有余力投入[14] **2 关税与宏观经济影响** - 关税滞后效应:预计2025年美国GDP下滑0.5个百分点,家庭购买力损失2400美元[11] - 当前经济稳健:广告/电商增长反映消费活跃,美元贬值贡献营收约1个百分点[9][10] **3 中国市场启示** - 关注云厂商AI算力供不应求信号,轻量级模型(如GPT-4 Mini)需求增长[21][23] - 受益领域:网络安全、IT运维、数据库(对标美股Rubrik、Snowflake)[22] --- **数据与单位换算** - 资本开支:谷歌850亿美元(+13.3%)、微软882亿美元(+58.4%)、亚马逊1030亿美元(+85.8%)[19][20] - 云业务增速:Azure 39%(+12.3% YoY)、谷歌云31.7%(+8.2% YoY)[7][13] - 估值:微软远期PE 33.4倍(五年均值30倍)、Meta 21.8倍(均值19倍)[5]