生物柴油

搜索文档

丰倍生物即将登陆A股,增收不增利难题待解

新浪财经· 2025-10-27 02:31

公司业绩与财务状况 - 2024年公司营收增至19.48亿元,同比增长12.7%,但归母净利润连续第二年下滑,下降4.5%至1.24亿元,呈现增收不增利局面 [1][7] - 盈利能力持续承压,综合毛利率由2023年的13.95%降至2024年的11.67%,2025年上半年进一步降至9.50%,净利率同步由7.50%降至6.37% [7] - 经营活动现金流净额急剧恶化,从2023年的1.62亿元骤降至2024年的0.22亿元,2025年上半年转为-0.075亿元,盈利含金量大幅下降 [1][7] - 公司利润对税收优惠有较高依赖度,2023年增值税即征即退返还款1905.94万元占利润总额比例高达13.20%,2024年该项降至691.10万元,占比为5.14% [8] IPO募投项目与产能扩张 - 公司计划通过IPO募资投向年产42.82万吨油脂基生物材料与燃料的扩建项目,总投资约10.40亿元,建设期约2年,预计最早2027年完全达产 [1][2] - 募投项目达产后,核心产能将扩张数倍,公司目前生物柴油年产能约10.5万吨、工业级混合油18万吨,项目预计可新增年营收约39.44亿元,接近2024年营收的两倍 [1][2] - 项目建成后每年将新增约0.58亿元折旧和摊销,短期内将摊薄每股收益和净资产收益率 [1][2] - 募投项目还包括年产6万吨农用微生物菌剂及复合肥料的产能,旨在利用生物柴油副产甘油开拓新市场,但面临传统农化企业竞争和市场接受度考验 [4][5] 行业需求与竞争格局 - 全球生物柴油需求前景看好,国际能源署预计2028年全球消费将增至5993万吨,年均增长7.16%,新加坡2024年船用生物燃料销量同比大增68.40%至88.28万吨 [4] - 瑞士、欧盟及国际海事组织的低碳政策是需求主要驱动因素,但行业供给端竞争激烈,多家主流企业正布局大规模扩产,未来可能阶段性供过于求 [4] - 公司在行业中规模和盈利水平居中游,2025年上半年净利润为0.85亿元,同期卓越新能为3.16亿元,隆海生物仅约0.06亿元,益海嘉里等大型集团也已进入该领域 [12] 市场与运营风险 - 业务高度依赖海外市场,2024年境外销售中瑞士和新加坡占比合计约70%,不同地区的单一政策变化将直接冲击公司订单 [10] - 公司出口业务以美元计价,汇率波动影响业绩,2022年汇兑收益986.78万元,2023年为271.12万元,2024年为535万元,波动较大 [10] - 原料供应存在不稳定性,从个人供应商采购的废油占比在2025年上半年回升至18.98%,个人回收渠道在票据和品质管控上存在隐患 [11] - 产品出口需符合ISCC等国际认证标准,随着标准升级,公司需要持续投入以维护认证,固定成本在扩产后将进一步上升 [11]

本周,3只新股申购!

证券时报· 2025-10-27 00:12

上周新股上市表现 - 上周A股市场有两只新股上市,其中超颖电子首日大涨近400%,单签最高收益超过4万元 [1] 本周新股申购安排 - 本周(10月27日—10月31日)A股市场将有3只新股申购,分别为沪市主板的丰倍生物、德力佳和北交所的中诚咨询 [1] - 丰倍生物和德力佳将于周一和周二申购 [1] 丰倍生物公司概况 - 丰倍生物是国内第一梯队的废弃油脂资源综合利用企业,是行业发展的重要创新者和推动者 [1] - 公司是一家高新技术企业,形成了"废弃油脂—生物燃料(生物柴油)—生物基材料"的废弃资源再生产业链 [1] - 公司主营业务以废弃油脂资源综合利用为主,油脂化学品业务为辅 [2] 丰倍生物财务与募资 - 公司2022至2024年度营业收入分别为17.09亿元、17.28亿元、19.48亿元,归属于母公司所有者的净利润分别为1.33亿元、1.3亿元、1.24亿元 [2] - 公司发行价为24.49元/股,单一账户申购上限为11000股,顶格申购需持沪市市值11万元 [1] - 本次募集资金将投资于新建年产30万吨油酸甲酯等项目,副产品包括生物柴油5万吨、甘油0.82万吨 [2] 德力佳公司概况 - 德力佳主要从事高速重载精密齿轮传动产品的研发、生产与销售,核心产品为风电主齿轮箱 [3] - 公司深耕风力发电传动设备领域,具备从1.5MW到22MW全系列产品的研发和生产能力 [3] - 公司已与金风科技、远景能源、明阳智能、三一重能等风电整机头部企业建立良好合作关系 [3] 德力佳市场地位与财务 - 2024年公司全球风电齿轮箱市场占有率为10.36%,位列全球第三,中国市场占有率为16.22%,位列中国第二 [3] - 公司2022至2024年度营业收入分别为31.08亿元、44.42亿元、37.15亿元,归属于母公司所有者的净利润分别为5.4亿元、6.34亿元、5.34亿元 [4] - 公司单一账户申购上限为9500股,顶格申购需持沪市市值9.5万元 [3] 德力佳募资用途 - 公司本次募集资金将用于年产1000台8MW以上大型陆上风电齿轮箱项目和年产800台大型海上风电齿轮箱汕头项目 [4] 中诚咨询公司概况 - 中诚咨询致力于提供工程造价、招标代理、工程监理及管理、BIM服务、工程设计等专业技术服务及全过程咨询服务 [5] - 公司坚持"立足苏州、辐射长三角、面向全国"的发展战略 [5] - 根据江苏省建设工程造价管理总站数据,2021至2024年公司工程造价咨询营业收入在江苏省分别位列第5、第3、第5和第4名 [5] 中诚咨询财务与募资 - 公司2022至2024年度营业收入分别为3.03亿元、3.68亿元、3.96亿元,归属于母公司所有者的净利润分别为0.64亿元、0.81亿元、1.05亿元 [5] - 公司发行价为14.27元/股,单一账户申购上限为63万股 [5] - 本次募集资金将投资于工程咨询服务网络建设项目、研发及信息化建设项目 [6]

A股申购 | 丰倍生物(603334.SH)开启申购 现有生物柴油产能10.5万吨

智通财经· 2025-10-26 22:45

公司概况与业务模式 - 公司为废弃资源综合利用领域的高新技术企业,主营业务以废弃油脂资源综合利用业务为主,油脂化学品业务为辅 [1] - 公司形成了“废弃油脂—生物燃料(生物柴油)—生物基材料”的废弃资源再生产业链 [1] - 主要产品包括生物基材料(如农药助剂、化肥助剂等)和生物燃料(生物柴油),以及油脂化学品(如DD油、脂肪酸) [1] 市场地位与产能 - 截至2024年末,公司现有生物柴油产能10.5万吨,产能规模位居我国生物柴油行业第六 [2] - 公司与农化领域龙头企业如丰乐种业、久易股份、泸天化等达成长期合作 [1] - 2024年公司扣除非经常性损益后归母净利润小于卓越新能,但大于嘉澳环保和隆海生物 [2] 财务表现 - 2022年、2023年及2024年,公司营业收入分别约为17.09亿元、17.28亿元、19.48亿元人民币 [2] - 同期净利润分别约为1.33亿元、1.30亿元、1.24亿元人民币 [2] - 2024年经营活动现金流量净额有所下降,主要因经营性应收项目余额增长所致 [2] 发行信息与市场拓展 - 公司发行价格为24.49元/股,申购上限为1.1万股,市盈率30.47倍,由国泰海通证券保荐 [1] - 2022年至2023年公司生物燃料主要应用于欧洲市场,2024年外销逐步转向新加坡、瑞士等区域 [1]

丰倍生物开启申购 现有生物柴油产能10.5万吨

智通财经· 2025-10-26 22:39

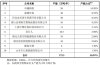

公司基本情况与发行信息 - 公司于10月27日开启申购,发行价格为24.49元/股,申购上限为1.1万股,市盈率为30.47倍,保荐机构为国泰海通证券 [1] - 公司是一家废弃资源综合利用领域的高新技术企业,主营业务以废弃油脂资源综合利用为主,油脂化学品业务为辅 [1] - 公司形成了“废弃油脂—生物燃料(生物柴油)—生物基材料”的废弃资源再生产业链,主要产品包括生物基材料(如农药助剂、化肥助剂)和生物燃料(生物柴油) [1] 市场地位与产能情况 - 截至2024年末,公司生物柴油产能为10.5万吨,产能规模位居我国生物柴油行业第六位 [2][3] - 在同行业可比公司中,公司2024年扣非后归母净利润低于卓越新能,但高于嘉澳环保和隆海生物 [2] - 行业产能数据显示,卓越新能以50万吨/年产能位居第一,市占率为14.20%,公司产能为10.5万吨/年,市占率为2.98% [3] 财务表现与运营数据 - 公司营业收入从2022年的17.09亿元增长至2024年的19.48亿元,但净利润从2022年的1.33亿元小幅下降至2024年的1.24亿元 [3] - 公司资产总额持续增长,从2022年的93,782.26万元增至2024年的123,675.55万元,同时资产负债率(母公司)从2022年的49.12%降至2024年的43.13% [4] - 加权平均净资产收益率从2022年的30.57%下降至2024年的17.91%,经营活动产生的现金流量净额在2024年显著下降至2,243.03万元 [5] - 研发费用占营业收入的比例在2024年为2.75%,低于2023年的3.39% [5] 客户与市场分布 - 公司与农化领域多家龙头企业建立了长期合作关系,包括丰乐种业、久易股份、泸天化、四川美丰、芭田股份等 [1] - 公司生物燃料市场在2022年至2023年主要面向欧洲,至2024年外销区域逐步转向新加坡、瑞士等地 [1]

生物柴油:政策启动SAF进入放量元年,量价齐升塑产业链业绩弹性

2025-10-21 15:00

行业与公司 * 纪要涉及的行业为可持续航空燃料(SAF)及上游餐厨废油(UCO)行业[1] 相关公司包括山高环能和嘉澳环保[8] 核心观点与论据:行业宏观与市场 * 全球SAF需求受政策强力推动快速增长 欧盟要求2025年掺混比例达2% 使当年需求量达190万吨 较2024年的61万吨翻两番[4] 预计2050年全球平均掺混水平将达11.4% 需求量约4,800万吨 若达IATA规划水平则高达3.58亿吨[1][4] * 中国SAF政策以引导为主 目标相对宽松 2025年力争使用2万吨 "十四五"期间使用5万吨 预计2030年若掺混比例达4.7% 需求量将达249万吨[1][4] * SAF价格因需求高增而产能有限导致供不应求 截至2025年10月18日 中国高端离岸价格达2,500美元/吨 较年初上涨近40% 处于历史高位[1][5] * 上游原材料UCO因供给存在理论上限而具稀缺性 中国实际UCO收取量约200万吨[1][7] * 短期全球SAF供应紧张 因部分产线暂缓及新机组交付延迟 中长期看 预计2030年全球产能为1,400-2,000万吨/年 而需求有望达2,000万吨/年 供需仍偏紧 价格预计保持增长[1][9] 核心观点与论据:重点公司分析 山高环能 * 公司是中国UCO行业龙头 总运营垃圾处理产能5,660吨/日 计划未来三年内提升至8,000-10,000吨/日[1][10] * 项目多分布于人口密集区 以特许经营权运营 形成区域壁垒和原料来源稳定性[3][10] * 通过优化生产效率形成穿越周期盈利能力 2024年设计产能利用率达79.1% 餐厨废油提取量达4.5% 均处业内领先[3][11] * 公司UCO市占率不高 通过收购扩大产能仍有空间[12] 股价走势与UCO价格显著相关[3][13] * 盈利快速释放 2024年归母净利润增长47%至1,300多万元 UCO业务毛利率增长近8个百分点至20%[13] 2025年上半年归母净利润同比上升200%多至40,054,057万元 UCO业务毛利率同比增长6个多百分点至25%[13] 2025年上半年经营性现金流净额转正至6,000多万元[14] 嘉澳环保 * 子公司连云港嘉澳率先获得SAF出口许可 并引入BP与中国航油作为战略股东 实现与国内外头部客户深度绑定[1][3][16] * 连云港嘉澳2025年上半年实现SAF量产出口 子公司净利润扭亏为盈达0.26亿元[3][16] 随着SAF规模化交付及价格提升 公司第三季度实现5,287万元归母净利润扭亏为盈[3][16] * 公司拥有一条50万吨/年的SAF产线 并有一条同等规模待建 产品转化率约74% 处于行业领先水平[15] 其他重要内容 * 截至2024年底 中国SAF产线产能约105万吨/年 总规划产能约500万吨/年[15] * 在SAF行业政策推动下 应关注拥有稀缺UCO资源的山高环能 以及首获SAF出口许可的嘉澳环保[17]

【财经分析】多空因素交织 油脂上下两难

新华财经· 2025-10-17 06:03

生物柴油政策带来的需求提振 - 多国政策推动生物柴油掺混,成为豆油和棕榈油增量需求的主要来源 [2] - 美国EPA将2026年生物质柴油掺混目标提高至56.1亿加仑,所需原料总量2080万吨,按豆油投料占比40%计算,豆油用量达832万吨,较2024年增加232万吨,增幅38.5% [2] - 巴西批准将柴油中的生物柴油掺混率从14%提高至15%(B15)[3] - 印尼计划2026年启动B50计划,预计将额外产生530万吨毛棕榈油需求 [3] - 政策落地为豆油和棕榈油中期增量需求提供稳定支持,全球油脂供求中期面临收紧压力 [3] 价格表现与市场反应 - 美国EPA新提案提振CBOT美豆油期价当日强势涨停,第二日继续跳空高开、大涨近9% [2] - 美豆油期价在其后三个月基本维持在50美分/磅的年内高位区间,并一度触及57美分/磅上方的两年新高 [2] 原油价格低迷带来的挑战 - 国际原油价格重心从去年每桶70至80美元下滑至今年迄今的60美元上下,与2022年95美元左右的均价相比下跌三成 [4] - 低迷油价压低了生物柴油掺混的性价比,给未来生物柴油需求前景蒙上阴影 [4] - 生物柴油政策推广面临现实挑战,政策能否转变为实际油脂消费增量存在不确定性 [4] 短期市场不确定性 - 美国联邦政府新一轮停摆导致多份油脂市场相关报告延迟发布,增加市场短时不确定性 [4] - 基金选择离场观望,给油脂市场带来抛压 [4] 油籽原料供应宽松 - 美国农业部在9月供需报告中将2025/26年度美国大豆收获面积预估上调20万英亩,年度产量预估较8月调增0.09亿蒲式耳 [5] - 2025/26年度美豆出口预估被下修0.2亿蒲式耳,年末库存预计将达到3亿蒲式耳 [5] - 受贸易局势影响,中国本年度以来未下单一单美豆采购,导致CBOT仓库可交割大豆库存激增 [5] - 巴西2025/26年度大豆总产量预计达1.7767亿吨纪录高位,同比增3.6% [6] - 全球大豆丰产压力不减,美豆出口承压,美豆期价退守1000美分/蒲式耳关口 [6] 行业综合影响 - 植物油脂连接农产品和工业品两大板块,面临宏观经济变化带来的冲击 [6] - 尽管生物柴油政策长期内将支撑相关植物油需求并支撑价格趋涨,但原油等相关因素的表现会带来短期冲击 [6]

生物柴油板块10月14日跌0.49%,卓越新能领跌,主力资金净流出1429.91万元

搜狐财经· 2025-10-14 09:12

板块整体表现 - 10月14日生物柴油板块整体下跌0.49%,表现弱于上证指数(下跌0.62%)但强于深证成指(下跌2.54%)[1] - 板块内主力资金净流出1429.91万元,游资资金净流出532.76万元,散户资金净流入1962.68万元[1] 领涨个股表现 - 海新能科(300072)当日领涨,收盘价为3.76元,涨幅为2.73%,成交量为79.91万手,成交额为3.07亿元[1] - 海新能科获得主力资金净流入2256.89万元,主力净占比为7.36%[2] - 国际实业(000159)上涨0.68%,收盘价为5.89元,成交量为20.12万手[1] - 国际实业获得散户资金净流入1270.64万元,散户净占比为10.68%[2] 领跌个股表现 - 卓越新能(688196)领跌板块,跌幅为3.96%,收盘价为45.37元,成交量为2.26万手,成交额为1.05亿元[1] - 卓越新能主力资金净流出353.54万元,主力净占比为-3.37%[2] - 嘉澳环保(603822)下跌3.18%,收盘价为82.25元,成交量为1.94万手,成交额为1.61亿元[1] - 嘉澳环保主力资金净流出1380.23万元,为板块中主力净流出额最高个股,主力净占比为-8.55%[2] 其他个股资金流向 - 中粮科技(000930)主力资金净流出1017.92万元,主力净占比为-9.27%,为板块中主力净流出占比最高个股[2] - 鹏鹞环保(300664)主力资金净流出348.58万元,主力净占比为-6.71%[2] - 山高环能(000803)下跌1.91%,主力资金净流出300.33万元[1][2]

环保行业跟踪周报:【高能环境】受益金属价格上涨 【龙净环保】矿山绿电贡献业绩 重视水固红利价值

新浪财经· 2025-10-13 12:23

投资推荐 - 重点推荐公司包括瀚蓝环境、绿色动力、绿色动力环保、海螺创业、永兴股份、光大环境、军信股份、粤海投资、美埃科技等 [1] - 建议关注公司包括大禹节水、联泰环保、旺能环境、北控水务集团、武汉控股、碧水源等 [1] 政策跟踪 - 生态环境部将发布钢铁、水泥、铝冶炼行业碳排放权交易市场配额方案 [1] - 方案覆盖2024-2025年配额管理,新增约1500家重点排放单位,实施周期缩减两年 [1] - 2024-2025年实行全周期免费分配,为2027年实现“免费与有偿分配相结合”预留空间 [1] 固废行业 - 2025年7-8月国补回收显著加速,光大绿色环保生物质等收到国补20.64亿元,超2024年同期回款额15.34亿元 [2] - 2025年上半年固废板块收入同比+1%,归母净利+8%,毛利率+2.9个百分点,净利率+1.4个百分点 [2] - 2025年上半年板块经营现金流净额69亿元(同比+9%),资本开支38亿元(同比-19%),简易自由现金流32亿元(2024年上半年为17亿元) [2] - 2025年上半年7家垃圾焚烧公司平均吨发(还原供热后)同比+1.8%,吨上网同比+1.2% [2] - 2025年上半年海创供热量同比+170%、绿动同比+115%、伟明同比+67%、天楹同比+60%、瀚蓝同比+42% [2] 水务行业 - 2025年上半年水务板块自由现金流-41亿元(2024年上半年为-66亿元) [3] - 预计兴蓉、首创资本开支2026年开始大幅下降,自由现金流大增可期 [3] - 2024年水务板块分红比例为34%,核心公司兴蓉2024年分红28%提升空间较大 [3] - 2025年以来广州、深圳自来水提价落实,东莞、中山跟进,佛山拟调整污水收费标准 [3] 环卫行业 - 2025年1-8月环卫车销量49577辆(同比+3.20%),其中新能源8284辆(同比+69.34%) [6] - 2025年1-8月新能源环卫车渗透率同比增6.53个百分点至16.71% [6] - 盈峰环境/宇通重工/福龙马新能源环卫车市占率分别为29%/15%/8% [6] - 2025年上半年国内自动驾驶领域新项目超290个,无人清洁环卫项目数量超90个(占比约31%),总金额超55亿元(占比约81%) [5] 其他细分行业 - 生物柴油方面,2025年9月26-30日生柴均价8400元/吨,地沟油均价6713元/吨,单吨盈利-136元/吨(周环比+266.9%) [6] - 锂电回收方面,截至2025年9月26日,碳酸锂价格7.35万元/吨,金属钴31.80万元/吨(周环比+14.8%),金属镍12.27万元/吨 [6] - 根据模型测算锂电回收单吨废料毛利-0.35万元(周环比-0.025万元) [6] 公司动态 - 高能环境受益于金铜铋铂共振,金属价格上涨贡献弹性,技改升级资源化板块稳健运营 [1] - 龙净环保矿山绿电开始贡献业绩,增量项目加速投资,储能/装备板块蓄势待发 [1] - 多家公司拓展IDC业务,包括旺能、军信、瀚蓝、伟明等 [2]

环保行业跟踪周报:高能环境受益金属价格上涨,龙净环保矿山绿电贡献业绩,重视水固红利价值-20251013

东吴证券· 2025-10-13 11:26

行业投资评级 - 增持(维持)[1] 核心观点 - 高能环境受益于金属价格上涨,龙净环保的矿山绿电业务开始贡献业绩,水务和固废领域的红利价值值得重视 [1] - 固废板块资本开支下降推动自由现金流改善和分红提升,运营提质增效促进ROE提升 [5][18] - 水务运营板块处于现金流拐点,市场化水价改革有望重塑其成长性与估值,成为下一个垃圾焚烧板块 [5][23] - 碳排放权交易市场扩围至钢铁、水泥、铝冶炼三大行业,新增约1500家重点排放单位,覆盖排放量达30亿吨二氧化碳当量 [10][11] 固废板块分析 - 2025年上半年固废板块收入同比+1%,归母净利润+8%,毛利率+2.9个百分点,净利率+1.4个百分点 [5] - 2025年上半年板块经营现金流净额69亿元(同比+9%),资本开支38亿元(同比-19%),简易自由现金流32亿元(2024年上半年为17亿元) [5] - 2025年7-8月光大绿色环保生物质等收到国补20.64亿元,超过2024年同期生物质集中回款额15.34亿元 [5] - 垃圾焚烧公司通过拓展供热和IDC业务提质增效,2025年上半年供热增速前五的公司供热量同比增幅介于42%至170% [5] - 典型公司分红比例:军信股份2024年分红比例94.59%,绿色动力71.45%,永兴股份65.81%,光大环境41.84% [18] 水务板块分析 - 2024年水务板块分红比例为34%,核心公司兴蓉环境分红比例为28%,具备提升空间 [5][23] - 兴蓉环境2024年经营性现金流净额37亿元,资本开支46亿元,预计2026年开始资本开支显著下降 [23][24] - 水价改革持续推进,广州、深圳自来水提价落实,东莞、中山跟进,佛山拟调整污水收费标准 [5][23] - 美国水业业绩10年复合增长率约10%,其PE(ttm)为25倍,PB(LF)为2.18倍,为国内水务公司估值提供参考 [23] 环卫装备板块分析 - 2025年1-8月环卫车总销量49577辆(同比+3.20%),其中新能源环卫车销量8284辆(同比+69.34%),新能源渗透率达16.71%(同比+6.53个百分点) [5][24] - 2025年8月单月新能源环卫车销量1189辆(同比+32.7%),单月渗透率为21.19% [26] - 重点公司市占率:盈峰环境新能源环卫车市占率29.16%,宇通重工15.07%,福龙马7.50% [24][31] 碳排放权交易市场政策 - 钢铁、水泥、铝冶炼三大行业纳入全国碳市场,2024-2025年实行全周期免费分配,为2027年实现"免费与有偿分配相结合"预留空间 [10][16] - 配额计算方法年度差异化:2024年实行"等量分配",企业无配额缺口;2025年配额与实际产出挂钩,行业整体盈缺率控制在3%以内 [12][16] - 配额实行"预分配+核定"两阶段发放,2024年度配额需于2025年9月30日前完成核定,10月20日前发放到位 [13][17] 其他细分领域跟踪 - 生物柴油:截至2025年9月30日,生物柴油均价8400元/吨,地沟油均价6713元/吨,考虑一个月库存周期测算单吨盈利为-136元/吨(周环比+266.9%) [35] - 锂电回收:截至2025年9月26日,碳酸锂价格7.35万元/吨(周环比持平),根据模型测算单吨废料毛利为-0.35万元(周环比-0.025万元) [37][40] - 2025年9月29日至10月10日,环保及公用事业指数上涨2.08%,表现优于沪深300指数(下跌0.51%) [45]

卓越新能股价涨5.18%,中信建投基金旗下1只基金重仓,持有3261股浮盈赚取8445.99元

新浪财经· 2025-09-29 03:42

公司股价表现 - 9月29日股价上涨5.18%至52.58元/股 成交额5085.65万元 换手率0.83% 总市值63.10亿元 [1] 公司业务构成 - 主营业务为利用废油脂生产生物柴油及其深加工产品 生物柴油收入占比81.33% 脂肪酸混合油脂占比8.86% 天然脂肪醇占比6.27% [1] - 其他产品包括环保型醇酸树脂(1.53%) 工业甘油(1.37%) 生物酯增塑剂(0.32%) [1] 基金持仓情况 - 中信建投稳利A基金二季度持有3261股 占基金净值比例0.25% 为第二大重仓股 [2] - 该基金最新规模5360.98万元 今年以来收益13.03% 近一年收益21.63% 成立以来收益79.4% [2] - 9月29日该持仓浮盈约8445.99元 [2] 基金经理信息 - 基金经理杨志武累计任职时间2年301天 现任基金资产总规模3.14亿元 [3] - 任职期间最佳基金回报40.28% 最差基金回报0.61% [3]