Agentic AI

搜索文档

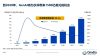

Omdia:到2029年 亚太生成式AI软件市场将增长至276亿美元

智通财经· 2025-10-15 06:21

市场增长预测 - 全球生成式AI软件市场规模预计从2025年的263亿美元增长至2029年的1,013亿美元,年复合增长率达48.1% [5] - 亚太地区生成式AI软件市场增长更为迅猛,预计从2024年的64亿美元攀升至2029年的276亿美元,年复合增长率高达52.3% [1][5] - 到2028年,生成式AI预计将为合作伙伴创造高达1586亿美元的新市场机遇 [2][13] 行业现状与挑战 - 超过60%的生成式AI项目仍停留在概念验证阶段,真正进入生产环境的项目寥寥无几 [2] - 行业面临高昂算力成本、复杂系统集成以及人才短缺等主要障碍,阻碍了从试验走向规模化部署 [2] - 独立软件开发商面临算力与集成成本高企、人才瓶颈、品牌知名度不足以及商业化不确定性等多重结构性挑战 [8] 独立软件开发商的关键作用 - 独立软件开发商正成为推动生成式AI从试验走向商业化落地的关键力量 [1] - 在生成式AI为合作伙伴创造的1586亿美元机遇中,独立软件开发商被视为最具潜力的受益者之一 [2] - 亚太地区成为趋势试验场,中国独立软件开发商正以东南亚为理想首站迈出国际化第一步 [2][5] 云厂商合作策略 - 各大云厂商采取差异化策略协助独立软件开发商,AWS强调模块化组合与成熟Marketplace通路 [10] - Microsoft Azure将AI深度融入企业级套件,但合作伙伴入驻门槛较高 [10] - Google Cloud采取以工程为导向的灵活路径,阿里云则以低代码工具激活本地生态 [10] - AWS Marketplace模式通过集成采购与品牌曝光机制,对面临品牌认知与合规挑战的中国独立软件开发商尤为关键 [10] 独立软件开发商成长路径 - 独立软件开发商在生成式AI领域的成长可分为四个阶段:AI Ready探索阶段、AI Embedded深化阶段、AI Native共创阶段、AI Driven生态阶段 [11] - 目前大多数独立软件开发商仍停留于前两个阶段,专注于探索可复用场景与可持续定价模式 [12] - 成功的关键在于从验证简单场景到提升云市场可见度,并借助联合销售计划加速市场信任 [11] - 能够提供从技术对接到销售拓展的端到端支持的云厂商,将成为独立软件开发商最有价值的合作伙伴 [12]

角逐机器人“最后一厘米”丨创业邦发布《2025灵巧手行业研究报告》

创业邦· 2025-10-15 00:09

行业战略地位与市场前景 - 灵巧手被视为人形机器人最核心的部件之一,是具身智能机器人的末端执行器,战略地位凸显[5] - 2024年全球机器人灵巧手市场规模约17亿美元,预计到2030年将达到30亿美元[7] - 2024年中国灵巧手行业产量为4180只,行业潜力巨大[7] 全球与区域竞争格局 - 2024年全球灵巧手市场中,亚太地区市场份额占比最高,达到37.9%,其次是北美地区(32.6%)和欧洲地区(25.3%)[8] - 美国、欧洲和中国已形成三足鼎立的竞争格局,2025年三地合计市场份额超过85%[8] 国内产业发展现状 - 国内灵巧手产业正处于技术突破与产业化加速的关键阶段,呈现出显著的产业集聚特征[12] - 产业主要集中在长三角地区、珠三角地区及北京地区,重点城市包括深圳、上海、北京、杭州、苏州、东莞等[12] 产业链生态 - 产业链上游为核心零部件,包括空心杯电机、传感器、减速器、控制器、丝杠等[14] - 产业链中游为机器人灵巧手生产制造,产品主要为电机驱动式、气动驱动式、形状记忆合金驱动式机器人多指灵巧手[14] - 产业链下游应用领域包括工业制造、高校教培及科研、医疗器材、航空航天等[14] 一级市场投融资概况 - 2022年至2025年8月,中国灵巧手产业生态一级市场累计发生164起融资事件,已披露融资总规模270.2亿元人民币[16] - 涉及56家获投企业,其中40家企业获得多轮投资,占比高达71.42%[16] - 2024年共发生53起融资事件,同比增长70.9%;2025年截至8月已发生47起,已披露融资金额达71.7亿元,超过2024年全年[16] 获投企业特征与区域分布 - 获投企业中,近两年新成立的企业占比达到32.1%,企业整体成立年限偏短[18] - 位于北京(17家,30%)和广东(17家,30%)的企业数量最多,其次是上海(10家,18%)[21] - 从城市看,北京(17家)、深圳(15家)、上海(10家)的灵巧手企业获投最多[21] 融资阶段与资方属性 - 融资事件中,处于泛A轮的事件数最多,达到60起,其次是天使轮(36起)和B轮(29起)[26] - 已披露融资金额的事件中,单笔融资处于2-5亿元区间的事件数最多,达到22起[26] - 参与布局的投资机构共有278家,其中CVC参投比例达到44.5%,仅由CVC投资的事件占比11%[28] 未来行业趋势 - 技术路径从“仿生模仿”向“智能涌现”演进,驱动系统以空心杯电机为主流,新型材料与混合驱动方案将实现突破[31] - 产业生态正走向全链协同,核心零部件国产化进程加速,区域集群崛起[31] - 应用场景将实现多场景渗透,包括服务、医疗、工业制造及航空航天等特种领域[31]

Sidetrade: Revenue for the First Nine Months of 2025 up 13% at Constant Exchange Rates

Globenewswire· 2025-10-14 15:49

财务业绩 - 2025年前九个月公司总收入为4440万欧元,同比增长12% [5][7] - 2025年前九个月SaaS订阅收入为3870万欧元,同比增长17% [5][8] - 第三季度订单额反弹增长27%,达到193万欧元的年度合同价值 [1][3] - 2025年前九个月新签年度合同价值为781万欧元,较2024年同期的894万欧元下降13% [3] - 第三季度新增年度经常性收入增长20%,服务订单增长30% [4] 业务运营与战略 - 公司战略聚焦于企业级客户,年收入超过25亿欧元的客户订阅增长30%,占客户基础的54% [9] - 国际业务是主要增长动力,2025年前九个月69%的收入来自法国以外市场 [10] - 公司计划收购亚太地区领先的Order-to-Cash公司ezyCollect,以扩展至三大洲并覆盖数百万家全球中型市场企业 [2] - 公司正在部署两大增长引擎:代理人工智能和全球合作伙伴网络的发展,预计将对2026年订单产生显著影响 [2][4] 市场地位与ESG表现 - 公司被EcoVadis评为前15%的高绩效企业,并获得70/100分的银牌认证 [11] - 公司获得EthiFinance颁发的金牌认证,ESG得分为77/100,在欧洲科技公司的治理、社会影响和环境绩效方面处于领先地位 [12] - 公司在人权、多样性、负责任采购和碳管理以及非财务报告透明度方面表现出色 [12] - 公司是全球人工智能Order-to-Cash应用领域的领导者,其AI平台每日分析价值72万亿美元的B2B支付交易 [14]

AvePoint Expands Data Protection Solutions and Agentic AI Support within the AvePoint Confidence Platform

Globenewswire· 2025-10-14 13:00

产品与平台更新 - AvePoint宣布在其Confidence平台内推出新的多SaaS数据保护解决方案和Copilot Studio Agent可见性功能,并启动新的Operational Efficiency Command Center,旨在帮助企业集中化、简化并追踪数据治理实践的影响[1] - 平台的数据保护能力已扩展至覆盖Mondaycom、Docusign、Smartsheet、Okta和Confluence等关键业务应用,并新增支持Google GCP虚拟机的数据保护,为更多基础设施源提供备份技术[2] - 平台新增的Operational Efficiency Command Center是其第五个指挥中心,通过展示策略违规趋势、修复速度、工作空间生命周期状态和服务请求量等流程和生命周期驱动指标,将分散的合规数据转化为可操作的洞察[5] 市场背景与行业需求 - 当前企业平均使用多达275个SaaS应用,且92%的企业在多云环境中运营,这种碎片化水平要求更全面、集中的治理和保护[3] - 随着智能体AI的扩展,企业需要监控智能体的来源及其合规性,智能体通常能访问跨多个SaaS平台的敏感业务数据,这使得生命周期和安全管理成为关键优先事项[4][5] 公司管理与战略 - AvePoint Confidence平台旨在超越传统孤立的备份解决方案,在单一控制框架下无缝扩展至复杂的多云环境,为下一代信息生命周期管理、安全性和可见性提供支持[4] - 通过提供对Copilot Studio Agent生命周期和合规性的深度可见性,平台简化了其管理并生成新的数据洞察,使企业能够围绕其使用及可访问的数据实施适当的安全和治理[4] - 公司是全球数据安全、治理和韧性领域的领导者,其Confidence平台为全球超过25,000家客户提供服务,帮助他们在Microsoft、Google、Salesforce及其他协作环境中准备、保护和优化关键数据[7] - 公司的全球渠道合作伙伴计划包含约5,000家托管服务提供商、增值经销商和系统集成商,其解决方案在超过100个云市场中可用[8]

INOD Stock Trades at Premium Value: Should You Buy, Sell or Hold?

ZACKS· 2025-10-13 19:11

估值与市场表现 - 公司当前远期12个月市盈率为77.7倍,远高于行业平均的16.48倍和更广泛的技术板块平均的28.43倍 [1] - 公司股价在过去一年中飙升了387.3%,而同期行业指数下跌了8.4%,标普500指数上涨13.8% [3] - 公司的股价表现超越了同业公司,如CSG Systems International、CACI International和CGI [3] 业绩增长驱动因素 - 增长主要由市场对其生成式AI和数据服务需求的激增所推动 [6] - 公司已从其最大客户处获得多个项目,并与另一主要技术客户显著扩大了合作范围 [6] - 公司战略布局于新兴技术领域,如Agentic AI和机器人技术,下一阶段AI应用将依赖于提升事实性、连贯性和安全性的“智能数据” [7] - 公司拥有稳健的资产负债表,并将资源投入销售、交付和产品创新以捕捉需求,这些投资被视为增长的推动因素 [8] 财务预期与同业对比 - 市场对公司2025年和2026年的营收共识预期分别为2.434亿美元和3.008亿美元,暗示同比增速分别为42.8%和23.6% [9] - 市场预期公司2025年盈利可能下降6.7%,而2026年盈利预计将增长38% [9] - 相比之下,同业公司CSG Systems International、CACI International和CGI当前财年的营收预计同比增幅分别为4.5%、8.1%和7.2% [10] - 值得注意的是,过去60天内对公司2025年和2026年的盈利共识预期保持平稳,未出现上修 [12] 潜在风险与挑战 - 公司面临客户集中度风险,其最大客户贡献了相当大比例的营收,且季度业绩可能因项目启动的工程依赖性和时间安排而波动 [14] - 公司正有意增加在销售、交付和产品开发等领域的运营开支以把握机会,这些成本虽被视为长期增长动力,但会拖累当前盈利能力 [15] - 公司所处市场竞争激烈,存在价格压力和合作伙伴关系变动带来的阻力,近期一家大型科技公司对竞争对手的收购改变了竞争格局 [16]

Docusign Recognized in Salesforce 2025 Partner Innovation Awards

Prnewswire· 2025-10-13 15:00

奖项与行业认可 - Docusign荣获Salesforce在High Technology类别颁发的2025年度合作伙伴创新奖[1][2] - 获奖产品为Docusign Intelligent Agreement Management for Sales解决方案,该方案与Salesforce集成[1] - Salesforce表彰Docusign等合作伙伴通过提供行业特定的Agentforce实施和创新解决方案,推动客户实现自主企业转型[4] 产品与技术整合 - Docusign Intelligent Agreement Management for Sales解决方案旨在通过简化协议创建、签署和管理来加速销售周期[1] - 该方案在Salesforce的Agentforce中提供自主行动和AI驱动的协议洞察[1] - 该方案基于Docusign的智能协议管理平台,结合Salesforce和自主AI,帮助客户自动化整个协议生命周期[3] 客户案例与成效 - 客户Kindsight在使用Docusign IAM for Sales后,销售周期缩短了一周[2] - Kindsight的IT团队在每次销售互动中通过自动化协议创建节省了2至3天时间[2] - 该解决方案使Kindsight能够在Salesforce内直接通过几次点击生成精良的协议,并自动提取关键数据、协调审阅和批准工作流[2] 市场机遇与合作伙伴关系 - 自主AI代表着一个6万亿美元的市场机遇,Docusign等Salesforce合作伙伴正通过支持自主优先业务来推动这一机遇[4] - Docusign与Salesforce的合作伙伴关系使其能够提供强大的集成协议解决方案,以解决客户的复杂业务挑战[3] - Docusign是充分利用Salesforce生态系统力量来解决复杂业务挑战、创新新技术和推动客户转型的典范[4] 公司业务概览 - Docusign业务覆盖全球180多个国家,拥有超过170万客户和超过10亿用户[6] - 公司通过智能协议管理平台,帮助企业释放困在文档中的关键业务数据[6] - Docusign是电子签名和CLM领域的领先企业[7]

Infosys debuts AI-powered Customer Experience Suite for Salesforce

Yahoo Finance· 2025-10-13 09:45

产品发布与战略合作 - 公司推出Infosys Customer Experience Suite for Salesforce 旨在通过一套企业解决方案实现客户互动流程的自动化和优化 [1] - 此次发布深化了公司与Salesforce的合作 目标客户为寻求扩展数字运营并将AI驱动自动化整合到销售、服务和营销渠道的组织 [1] - 该解决方案套件利用了公司的AI服务组合Infosys Topaz 并结合了Salesforce的智能体AI能力 [2] 技术能力与集成特点 - 该套件能够自动化服务请求、销售工作流和员工支持功能 并促进情境感知和个性化的客户互动 [2] - 解决方案设计注重与现有企业系统的互操作性 支持实时数据处理和决策 并确保符合监管和道德要求 [3] - 该套件旨在为企业提供可扩展的自动化工具 以支持数字化转型和可衡量的运营改进 [6] 实际部署与成效 - 公司声称该套件已在生产环境中部署 其中一个案例是为某研究机构实施Agentforce SDR 从而减少了流程低效并改善了响应时间 [4] - 另一次在媒体公司的部署使用了Salesforce的智能体AI 减少了事务性查询、最小化了垃圾信息并缩短了案例解决时间 [5] - 公司的子公司Fluido为这些项目做出了贡献 支持欧洲研究技术组织VTT重新设计其客户体验框架 其方法侧重于流程简化和数据统一 [5] 高管观点与行业定位 - Salesforce全球联盟和渠道及外包服务提供商高级副总裁Phil Samenuk表示 与公司的合作使Salesforce能够帮助客户更快、更大规模地构思和适应Agentforce [4] - 公司首席交付官兼执行副总裁Dinesh Rao认为 智能体AI正在重新定义企业的运营方式 通过与Salesforce强化的合作 公司在赋能企业方面处于独特地位 [6]

UiPath: Hard Not To Be Bullish On Their Agentic AI Future

Seeking Alpha· 2025-10-13 09:28

公司近期市场表现 - UiPath (NYSE: PATH) 近期股价出现大幅波动并引起市场广泛关注 散户投资群体对该股票表现出浓厚兴趣 [1] 分析师背景与研究视角 - 分析师Oliver为注册会计师(CPA) 在金融服务领域拥有从业经验 主要涉及私募股权、对冲基金和资产管理 [1] - 分析师自2023年开始通过网络平台分享投资策略与股票观点 研究重点是基于3至5年的投资周期形成观点 [1] - 分析师的研究方法包括收集投资者电话会议、公司演示、财务报表及新闻等信息进行综合分析 [1] - 分析师披露其通过股票、期权或其他衍生品持有UiPath (PATH) 的多头头寸 [1]

Sidetrade signs binding agreements to acquire 100% of ezyCollect, leading Order-to-Cash player in Asia-Pacific

Globenewswire· 2025-10-13 06:01

收购交易概述 - Sidetrade签署具有约束力的协议,收购澳大利亚和新西兰订单到收款管理领域专业公司EzyCollect的100%股权[1] - 此次收购是公司第十次收购,也是规模和价值最大的一次,标志着其国际扩张的战略转折点[19] - 交易估值约为3700万欧元,包括交割时首付款和基于截至2028年营收增长的潜在获利能力支付[19] 战略意义与市场扩张 - 收购使公司业务版图扩展至亚太地区,形成欧洲、北美和亚太三大洲的全球布局[2][10][16] - 亚太新区域预计将占集团2026年合并营收的近13%,而法国占比将降至约25%,实现收入来源多元化[8][9] - 全球订单到收款解决方案市场预计到2030年规模达88亿美元,年均增长率12.9%[10] 目标公司财务与运营表现 - EzyCollect预计2025年营收约1400万澳元(约800万欧元),较2024年增长28%,并接近盈亏平衡[5] - 2026年预计营收1800万澳元(约1000万欧元),预期增长29%[6] - 公司管理着190亿澳元的B2B应收账款,客户超1100家,债务人约32万,过去三年复合年增长率28%[4][8] 业务协同与增长加速 - 通过在所有运营区域推广EzyCollect解决方案以及整合AI技术,将显著加速其营收增长轨迹[6] - 整合EzyCollect的支付数字化模块将扩展平台功能,提供从订单到支付的端到端数字化解决方案[17] - 两家SaaS提供商结合,将使全球中小企业利用代理AI的力量,其企业支付行为数据湖的丰富性将独一无二[2] 技术与产品整合 - EzyCollect将成为首家将代理AI引入中型市场的公司,其客户将获得企业级能力而无需增加人力[12][13] - Sidetrade将提供两个互补的订单到收款解决方案:面向大型企业的Augmented Cash和面向中型市场的ezyCollect by Sidetrade[14] - 亚太区中型市场数据将显著丰富公司已有的全球最大B2B企业支付行为数据湖(分析7.2万亿美元交易)[15] 目标市场与客户价值 - EzyCollect客户通常在90天内实现逾期付款减少40%和坏账减少80%[5] - 公司在该细分市场表现出色,客户毛留存率达89%,反映了坚实的交付价值[8] - 中型市场总目标市场巨大,代理AI将对现金流关键但缺乏专业团队规模的公司产生巨大影响[3] 交易执行与团队安排 - EzyCollect管理团队将保持主要责任,独立于公司企业销售团队,领导针对中小型市场的新AI产品上市[7] - 收购预计在未来几周内完成,需满足常规交割条件[22] - 整合将从2025年10月1日起追溯生效[8] 融资结构 - 交易的现金部分将通过集团可用现金资源和2500万欧元长期银行贷款组合融资,固定利率约3.1%[21] - 截至2025年6月30日,公司资金总额为4870万欧元,包括2150万欧元库藏股[21] - 该融资结构使公司在保持财务纪律的同时,维持稳健现金状况和未来非有机增长能力[22]

蚂蚁集团、启明创投押注,未来智能要在「AI耳机之后」做什么?

犀牛财经· 2025-10-13 03:13

公司融资与市场表现 - 未来智能在年内完成三轮融资,最新A轮融资达亿元级,由蚂蚁集团领投,启明创投超额跟投 [2] - 公司已在2024年实现全面盈利,其产品在618、双十一大促期间为AI耳机赛道榜首 [12] - 截至今年5月,公司累计用户突破100万,覆盖50余行业、180多个国家及地区,用户累计使用时长突破700万小时,AI功能累计调用破千亿,月活人数同比增长超2倍 [10] 产品理念与核心优势 - 产品开发理念为“AI为人所用”,聚焦于解决用户实际痛点,而非追求功能的大而全 [5][9] - 核心产品AI耳机明确聚焦于“会议”办公场景,专注于信息的留存与处理,砍掉了闲聊等通用语音交互功能 [9] - 借助2023年成熟的大模型技术,产品功能得到极大丰富,包括个性化会议摘要、自动生成标题概览、脑图构建、AI嘴替、深度互动问答和语音唤醒等 [9] 技术战略与未来愿景 - 公司战略从AI耳机演进至打造以“viaim大脑”为核心的软硬件一体Agentic AI办公助理 [12][16] - Agentic AI的核心是主动性、目标导向性和执行性,能理解复杂目标并自主拆解任务 [16] - 未来将构建“一脑多终端”体系,AI耳机作为“耳朵”,未来还将拓展具备视觉、嗅觉、触觉等感知能力的硬件终端,形成感知、决策、行动一体化的智能办公生态 [16][18] 全球化市场布局 - 公司自2024年起以香港、新加坡为试点启动海外战略,并于今年1月以“viaim”品牌进军全球 [18] - 市场拓展路径包括:首阶段聚焦北美与亚太市场,7月进入中东市场,9月宣布下半年进军欧洲,以补齐全球销售网络 [18]