GDP

搜索文档

Daily Spotlight: GDP is Strong

Yahoo Finance· 2025-10-31 11:15

根据提供的文档内容,无法提取任何与公司或行业相关的实质性信息 文档内容仅为网站登录提示,不包含任何新闻、事件、财报或市场数据 [1]

10 月 FOMC 会议:降息如期落地,政策进入观察期

银河证券· 2025-10-30 06:19

美联储政策与利率预期 - 美联储利率走廊上限为隔夜逆回购利率(ONRRP)3.80%,下限为准备金余额利率(IORB)4.30%,有效联邦基金利率(EFFR)为4.80%,担保隔夜融资利率(SOFR)为5.30%[5] - CME市场预期显示,2025年12月FOMC会议维持利率在375-400基点的概率为67.79%,升至400-425基点的概率为32.21%[10] - 市场对2024年12月再次降息的预期明显收窄[10] 宏观经济指标 - 美国2024年第一季度GDP环比折年率初步数据为2.1%[7] - 美国核心PCE物价指数同比涨幅为2.8%[7] - 美国密歇根大学消费者信心指数在2024年初出现波动[7] - 美国成屋销量中位数价格在2023年至2024年期间维持在约40万美元水平[9] - 美国CPI同比涨幅从2023年中的高点回落,2024年初核心CPI同比约为3.4%[14] 劳动力市场 - 美国当周初请失业金人数在2024年期间维持在20万至25万人区间[17] - 美国劳动力市场缺口收窄,显示市场趋于平衡[16] 财政与流动性 - 美国财政部一般账户(TGA)余额在2024年变化显著,影响市场流动性[2] - 量化紧缩(QT)政策持续,对准备金水平产生影响[2]

Bank of America reconsiders gold forecast after tumble

Yahoo Finance· 2025-10-29 18:15

宏观经济环境 - 美国前总统特朗普的关税政策正通过企业供应链传导 导致公司部分成本转嫁给消费者 9月消费者价格指数同比上涨3% 高于关税实施前4月的2.3% [1] - 美国实际国内生产总值在2025年上半年增长1.6% 低于2024年2.8%的增速 华尔街经济学家指出表面之下的裂痕表明经济比整体GDP数据更为疲弱 [3] - 美国8月失业率为4.3% 为2021年以来最高水平 截至9月雇主已裁员近100万人 比2024年同期多55% [2] - 美国国债总额在10月达到约38万亿美元 限制了国会运用财政政策支持经济疲软的空间 [7] - 美联储在9月将利率下调25个基点 并可能进一步降息以支持就业和经济增长 但若通胀攀升可能迫使美联储再次按兵不动 [8] 黄金市场动态 - 金价在10月28日跌破每盎司4000美元 引发对贵金属飙升行情结束的担忧 当周金价下跌3.5% 此前在10月21日暴跌6% 尽管年内迄今涨幅曾超50% 达到近每盎司4400美元的历史高点 [5] - 美国银行更新黄金展望 其2025年第四季度看跌目标价为每盎司3800美元 认为除非宏观背景改变 否则2026年有上行潜力 [11][15] - 美国银行分析师认为当前金价回调是正常且健康的 历史上金价在上涨的根本原因改变后才会停止攀升 当前看涨黄金的结构性驱动因素仍然存在 [12][13] - 美国银行预测2026年金价将达到每盎司5000美元 部分原因是黄金在多数投资组合中配置不足 历史分析显示在传统60/40投资组合中增加5%的黄金配置会带来益处 [16][17] - 高盛同样看好黄金 认为外国央行购买应会支撑金价 明年第四季度金价可能从约4000美元涨至5055美元 [17] 行业与企业表现 - 麦当士表示今年夏季低收入顾客到店次数减少 奥莱利汽车配件指出大型汽车维修开始被推迟 橄榄园则推出分量更小、价格更低的菜品以维持客流量 [6] - 简历组织的一项研究发现 35%的公司预计在年底前裁员 [7]

10月29日上期所沪金期货仓单较上一日增加801千克

金投网· 2025-10-29 09:39

黄金期货市场数据 - 上海期货交易所黄金期货仓单总计87816千克,较上一交易日增加801千克 [1] - 沪金主力合约日内高位震荡,开盘价895.12元/克,最高触及911.98元/克,最低下探893.64元/克 [1] - 截至发稿,黄金期货价格报910.88元/克,跌幅0.55%,成交量为36239手,持仓量为168691手,日持仓减少7225手 [1] 宏观经济与政策预期 - 美国已获得超过18万亿美元的新投资承诺,预计到第二个任期结束时,投资流入规模可能达到21万亿至22万亿美元 [1] - 预计下一季度美国国内生产总值(GDP)将增长4% [1] - 提及不会让美联储加息 [1]

冲刺在即,宁波能否再进位?

36氪· 2025-10-28 02:07

经济总量与增长 - 2025年前三季度宁波地区生产总值达到13492.9亿元,按不变价格计算同比增长5.0% [1] - 前三季度经济总量分产业看,第一产业增加值301.1亿元增长3.6%,第二产业增加值5736.5亿元增长4.3%,第三产业增加值7455.3亿元增长5.5% [1] - 宁波GDP增速5.0%低于全国水平5.2%和浙江省水平5.7% [2] 产业发展表现 - 工业是宁波经济的压舱石,前三季度工业增加值5262.0亿元,增长5.6% [1] - 第二产业增加值增速4.3%分别低于全国4.9%和浙江省5.2%的水平 [2] - 规上工业增加值同比增长5.4%,分别低于全国6.2%和浙江省7.1%的平均增速 [2] 外贸与投资表现 - 前三季度宁波进出口总额10922.6亿元,同比增长3.7%,规模突破万亿但增速低于全国4.0%和全省6.2% [3] - 宁波外贸依存度达78.3%,远高于全国32.5%和全省58.4%的水平 [3] - 固定资产投资增速为-18.1%,显著低于全国-0.5%和全省-3.8%的水平 [2] 城市经济排名与目标 - 自2017年晋级GDP万亿俱乐部以来,宁波经济总量先后超越佛山、长沙、无锡、青岛及天津,城市排名从第16位跃升至第11位 [1] - 2024年宁波GDP达到18147.7亿元,与排在全国第十的南京18500.81亿元差距不大 [1] - 宁波目标在2025年实现GDP总量破2万亿并进入全国前10名 [1] 消费市场表现 - 前三季度社会消费品零售总额增速为2.9%,低于全国4.5%和浙江省5.2%的平均水平 [2]

Euro Zone to Get Hard Data on Tariff Damage as ECB Sets Rates

Yahoo Finance· 2025-10-27 09:10

宏观经济数据与事件 - 本周将发布欧元区第三季度GDP初值,恰在欧洲央行公布为期两日的货币政策会议结果前数小时 [2] - 分析师预计欧元区经济增长将维持在0.1%的最低水平,与截至6月的三个月期间的表现一致 [3] - 几乎同等重要的是10月份的通胀数据,预计将从9月的2.2%降至2.1% [4] - 欧洲央行还将发布银行信贷调查,以评估货币政策向实体经济的传导顺畅程度 [4] 经济表现与背景 - 2025年上半年经济表现波动,初期因企业试图赶在美国4月加征关税前行动而表现活跃,但随后出现逆转 [5] - 德国第二季度产出萎缩0.3% [5] - 最新数据将显示企业和家庭如何适应7月欧美达成的协议,该协议将对欧盟出口的大部分商品关税设定在15% [5] - 尽管劳动力市场稳健,但消费者信心仍然低迷,GDP数据将揭示欧洲央行预期的私人消费复苏是否仍未实现 [6] 欧洲央行政策立场 - 欧洲央行在一年内八次降息,已将通胀率降至接近其2%的目标 [1] - 政策制定者暗示已准备好应对经济背景的任何突然变化 [1] - 欧洲央行 overwhelmingly 预计将维持借贷成本在2%不变 [7] - 鉴于通胀率徘徊在2%左右且预测显示经济反弹将在年底获得动力,多数决策者满意于维持存款利率不变,分析师调查显示该利率可能在未来两年保持不变 [7]

2025年9月经济数据点评:生产提速,需求回落

上海证券· 2025-10-27 08:02

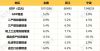

工业生产 - 9月规模以上工业增加值同比增长6.5%,较前值提升1.3个百分点[12][13] - 制造业增加值同比增长7.3%,采矿业增长6.4%,公共事业(电力、热力、燃气及水生产和供应业)增长0.6%[13] - 汽车生产明显加快,工业机器人、集成电路、计算机等产量回升[13][15] 固定资产投资 - 1-9月全国固定资产投资(不含农户)37.15万亿元,同比下降0.5%,增速由正转负[12][16] - 制造业投资增长4.0%,增速下降1.1个百分点,拉动全部投资增长1.0个百分点[3][19] - 基础设施投资同比增长1.1%,增速下降0.9个百分点,拉动全部投资增长0.2个百分点[3][19] - 房地产开发投资下降13.9%,降幅扩大1.0个百分点,是投资主要拖累[20] 消费市场 - 9月社会消费品零售总额4.20万亿元,同比增长3.0%,增速较上月回落0.4个百分点[4][12][22] - 除汽车以外的消费品零售额3.73万亿元,增长3.2%[12] - 城镇消费增长2.9%,乡村消费增长4.0%,均有所回落[22] 宏观经济 - 三季度GDP同比增长4.8%,较二季度下降0.4个百分点[4][14] - 前三季度GDP累计增长5.2%,为实现全年预期目标奠定基础[5][30] - 消费支出和资本形成总额对GDP贡献率上升,净出口贡献率下降[4][29]

时报观察丨发展“中国人经济” 拓宽全球价值链新边界

证券时报· 2025-10-27 00:27

文章核心观点 - 中国提出从重视"中国经济"转向同时重视"中国人经济"的发展新范式 标志着开放型经济发展的范式转变 [2] - 该转变旨在通过拓展双向投资合作空间 既巩固国内生产总值GDP根基 也拓展国民总收入GNI外延 实现高水平开放与高质量发展 [2][3] - 发展"中国人经济"能推动国内企业向全球价值链高端攀升 并为全球经济治理提供中国方案 [3] 开放工作部署 - "十五五"时期将拓展双向投资合作空间 既看GDP也看GNI 既重视"中国经济"也重视"中国人经济" [2] - 政策路径包括擦亮"投资中国"品牌吸引外资 以及引导产供链合理有序跨境布局 [2][3] 中国经济维度 - GDP是衡量国内生产成果的核心指标 彰显"中国经济"的本土根基 [2] - 通过落实既准入又准营 吸引外资扎根中国市场 有利于筑牢经济增长底盘 [2] 中国人经济维度 - GNI是指所有常住单位收入初次分配的最终结果 通过"中国人经济"全球延伸将海外投资利润、跨境劳务收入等纳入国民财富版图 [2] - 截至2024年底 中国对外投资存量超过3万亿美元 连续8年保持全球前三 境外企业遍布190个国家和地区 [2] - 这些海外资产收益正持续转化为GNI增长的重要动力 [2] 战略意义与影响 - 在GNI导向下 企业和资金通过多元化全球布局能有效对冲单一市场风险 前三季度中国与240余个国家和地区保持稳定贸易往来便是证明 [3] - "中国人经济"与海外当地经济互相强化促进 推动国内企业从"世界工厂"向"全球价值创造者"跨越 为高质量发展注入持久动能 [3]

时报观察丨发展“中国人经济” 拓宽全球价值链新边界

证券时报· 2025-10-27 00:07

文章核心观点 - 中国开放型经济发展正经历范式转变,从单一重视国内生产总值(GDP)和“中国经济”,转向同时重视国民总收入(GNI)和“中国人经济” [1] - 这一转变旨在拓展双向投资合作空间,通过“中国人经济”的全球延伸来拓展中国经济的外延,实现高水平开放与高质量发展 [1][2] GDP与“中国经济”的内涵 - GDP是衡量国内生产成果的核心指标,彰显“中国经济”的本土根基 [1] - 擦亮“投资中国”品牌,落实既准入又准营,以吸引外资扎根中国市场,筑牢经济增长底盘 [1] GNI与“中国人经济”的内涵 - GNI是指一个国家所有常住单位收入初次分配的最终结果,等于所有常住单位的初次分配收入之和 [1] - “中国人经济”的全球延伸将海外投资利润、跨境劳务收入等纳入国民财富版图 [1] - 截至2024年底,中国对外投资存量超过3万亿美元,连续8年保持全球前三,境外设立企业遍布190个国家和地区 [1] - 这些海外资产收益正持续转化为GNI增长的重要动力 [1] 发展“中国人经济”的战略意义 - 在GNI导向下,企业和资金通过多元化全球布局,能有效对冲单一市场风险,前三季度中国与240余个国家和地区保持稳定贸易往来便是证明 [2] - “中国人经济”与海外当地经济互相强化、互相促进 [2] - 推动国内企业从“世界工厂”向“全球价值创造者”跨越,往价值链高端攀升,为高质量发展注入持久动能 [2] “十五五”时期的实践路径 - 双向投资政策是连接GDP与GNI两大维度的实践路径 [2] - 既要擦亮“投资中国”品牌吸引外资,也要引导产供链合理有序跨境布局发展“中国人经济” [2] - 目标为开创合作共赢新局面,为全球经济治理提供中国方案 [2]

时报观察 发展“中国人经济” 拓宽全球价值链新边界

证券时报网· 2025-10-26 23:28

文章核心观点 - 中国开放型经济发展正经历范式转变,从侧重国内生产总值(GDP)的“中国经济”转向同时重视国民总收入(GNI)的“中国人经济” [1] - 这一转变旨在拓展双向投资合作空间,通过“中国人经济”的全球延伸来拓展中国经济外延,为高质量发展注入持久动能 [1][2] 开放工作部署与目标 - “十五五”时期将拓展双向投资合作空间,既重视“中国经济”也重视“中国人经济” [1] - 政策路径包括擦亮“投资中国”品牌以吸引外资,并引导产供链合理有序跨境布局 [1][2] - 目标为开创合作共赢新局面,塑造中国经济新优势,并为全球经济治理提供中国方案 [2] 经济指标内涵与现状 - GDP衡量国内生产成果,彰显“中国经济”的本土根基 [1] - GNI指所有常住单位收入初次分配的最终结果,通过纳入海外投资利润、跨境劳务收入等反映“中国人经济”的全球延伸 [1] - 截至2024年底,中国对外投资存量超过3万亿美元,连续8年保持全球前三 [1] - 中国在境外设立的企业遍布190个国家和地区 [1] 范式转变的意义与影响 - 重视GNI可使企业和资金通过多元化全球布局,有效对冲单一市场风险 [2] - 前三季度,中国与240余个国家和地区保持稳定贸易往来,证明全球布局的有效性 [2] - “中国人经济”与海外当地经济互相强化促进,推动国内企业向价值链高端攀升,实现从“世界工厂”到“全球价值创造者”的跨越 [2]