Breweries

搜索文档

茅台集团,即将换帅?知情人士回应

新浪财经· 2025-10-25 07:23

公司人事变动传闻 - 10月25日业内有消息传出茅台集团即将换帅 [1] - 一位接近茅台的知情人士称等官宣 [1] - 记者联系企业方面求证此事暂未有回应 [1] 现任董事长背景 - 目前张德芹担任茅台集团董事长同时担任上市公司贵州茅台董事长 [1] - 2024年4月29日贵州茅台公告根据贵州省人民政府相关文件推荐张德芹为贵州茅台酒股份有限公司董事、董事长人选 [1] 新闻来源与图片 - 张德芹在制酒五车间调研图片来源为贵州茅台微信公众号 [3]

Boston Beer Q3 Earnings Beat Estimates, Depletions Down 3% Y/Y

ZACKS· 2025-10-24 17:51

核心财务业绩 - 第三季度每股收益为4.25美元,超出市场共识预期3.78美元,并实现同比增长48.6% [1] - 第三季度净收入为5.715亿美元,同比下降11%,剔除消费税后的收入为5.375亿美元,同比下降11.2%,低于市场预期的5.42亿美元 [2] - 第三季度毛利润同比下降2.5%至2.731亿美元,但毛利率大幅提升450个基点至50.8%,主要得益于生产效率、采购节约、提价和有利的产品组合 [5] 运营指标与销量 - 第三季度出货量同比下降13.7%至190万桶,下降主要源于Truly Hard Seltzer、Twisted Tea和Samuel Adams品牌销量下滑,部分被Sun Cruiser和Angry Orchard品牌的增长所抵消 [3] - 第三季度消耗量(depletions)同比下降3%,截至2025年10月18日的42周内,消耗量预计同比下降约4% [3] - 截至2025年9月27日,经销商库存水平处于约4.5周的公司目标范围内(目标为4-5周),低于2024年9月底的5.5周 [4] 费用支出 - 第三季度广告、促销和销售费用同比增长11.3%至1.647亿美元,主要因品牌媒体和营销投入增加,部分被运费降低所抵消 [6] - 第三季度一般及行政费用同比微增2.5%至4490万美元,主要受薪资和相关成本影响 [6] 财务状况与资本运用 - 截至2025年9月27日,公司持有现金及现金等价物2.505亿美元,股东权益为9.11亿美元,拥有1.5亿美元信贷额度,流动性充足 [7] - 在截至2025年9月27日的39周及之后至10月17日期间,公司分别回购了价值1.492亿美元和1210万美元的A类普通股,年内累计回购达1.613亿美元,在16亿美元的总回购额度中剩余约2.66亿美元 [8] 2025年业绩指引更新 - 2025年消耗量和出货量预计将下降中个位数百分比,较此前的高个位数下降至低个位数下降的预期有所改善,提价幅度维持1-2%不变 [11] - 2025年毛利率(含关税影响)指引上调至47-48%,此前为46-47.3%,目前预计关税将产生900-1300万美元的不利影响,使毛利率减少40-60个基点 [12] - 2025年广告、促销和销售费用预计将增加5000-6000万美元,高于此前预期的3000-5000万美元,有效税率预计维持在29-30% [13] - 2025年每股收益指引(含关税)上调至7.80-9.80美元区间,此前为6.72-9.54美元,更新的关税负面影响预估为每股0.60-0.80美元 [13] - 2025年资本支出指引下调至5000-7000万美元,此前为7000-9000万美元 [14]

珠江啤酒发三季报:前九个月营收净利双增,第三季度增速放慢

南方都市报· 2025-10-24 10:56

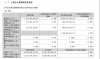

核心财务表现 - 前三季度公司实现营业收入约50.73亿元,同比增长3.81%,归母净利润为9.44亿元,同比增长17.05%,营收与净利润均创历史新高 [1] - 前三季度啤酒销量为120.35万吨,同比增长1.83% [1] - 第三季度单季业绩增速显著放缓,营收约18.75亿元,同比下降1.34%,归母净利润为3.32亿元,同比增长8.16% [2] - 第三季度公司销量为46.94万吨,较去年同期的48.34万吨同比下降2.89% [3] 盈利能力与资产状况 - 前三季度归属于上市公司股东的扣除非经常性损益的净利润为9.00亿元,同比增长17.16% [2] - 前三季度经营活动产生的现金流量净额为12.91亿元,同比增长3.97% [2] - 报告期末公司总资产为164.95亿元,较上年度末增长3.69%,归属于上市公司股东的所有者权益为110.78亿元,增长5.40% [2] 产品战略与市场竞争 - 公司执行“3+N”产品战略,重点发展雪堡、纯生、珠江三大系列及特色产品,其中8元价格带的珠江纯生产品是近期增长的主要驱动力 [3] - 8元价格带在啤酒消费调整中受益,有效替代了3-5元的传统大众价格带并承接了部分消费降级的客户 [3] - 随着华润啤酒、青岛啤酒等主要竞争对手布局8元价格带,并推出1升及以上大包装产品,该价格带竞争加剧,对公司增长构成压力 [3] 未来发展规划 - 公司计划深化产品、业务、促销、品宣、管理五个层面的改革创新,以提升高端供给能力和运营效率,巩固高质量发展根基 [4] - 公司持续进行产品结构调整和升级,紧跟行业趋势推出了如凤凰单丛茶啤、雪堡桃沁酿果味精酿等多款中高端新品 [5] 资本市场表现 - 受大市走势影响,公司股价在10月24日收盘报9.61元/股,单日下跌5.23% [6]

Boston Beer(SAM) - 2025 Q3 - Earnings Call Transcript

2025-10-23 22:00

财务数据和关键指标变化 - 第三季度出货量下降13.7%,消耗量下降3% [26] - 第三季度收入下降11.2%,主要受销量下降影响,部分被提价和有利的产品组合所抵消 [26] - 第三季度毛利率达到50.8%,同比提升450个基点,为2018年以来最高水平 [26] - 前九个月每股收益为11.82美元 [27] - 前九个月产生超过2.3亿美元的运营现金流 [11] - 截至10月17日,公司已回购价值12.1百万美元的股票,目前16亿美元股票回购授权中剩余约2.66亿美元 [34] - 公司现金余额为2.505亿美元,未使用信贷额度为1.5亿美元 [33] 各条业务线数据和关键指标变化 - Twisted Tea品牌在非即饮渠道的美元销售额同比下降5%,其在F&B品类中的份额下降,而该品类整体下降3% [12] - Sun Cruiser已成为RTD烈酒品类第四大品牌,分销点较年初增加了两倍 [18] - Truly硬苏打水在第三季度整体品类美元销售额下降4%的环境中,仍是排名前二的硬苏打水品牌 [21] - Truly Unruly已占据硬苏打水品类3%的销量份额,其12件装多口味包是过去12个月硬苏打水品类中美元份额增长第一的产品 [22] - Angry Orchard在第三季度和年初至今的消耗量恢复增长 [24] - Samuel Adams和Dogfish Head在充满挑战的精酿啤酒品类中合计保持了份额 [24] 各个市场数据和关键指标变化 - 整体啤酒行业在第三季度估计销量下降超过4% [9] - 超越啤酒品类(第四品类)占公司总销量的85%以上 [6] - 硬茶品类中,Twisted Tea在非即饮渠道的麦芽基硬茶市场占有率超过85% [14] - Sun Cruiser在即饮渠道(酒吧和餐厅)是领先的RTD烈酒、茶和柠檬水品牌 [18] - 宏观经济不确定性,特别是对中低收入消费者的影响,以及西班牙裔消费者购买力下降,持续对整体啤酒行业需求产生负面影响 [6][12] 公司战略和发展方向和行业竞争 - 公司战略重点保持不变,包括创新、通过广告投资支持全品牌组合、聚焦执行以及推动利润率改善 [4] - 任命Phil Hodges为首席运营官,以继续推动执行力和利润率提升计划 [5] - 公司将部分毛利率超额收益再投资于额外的广告支出,包括媒体支出和新的本地市场激活计划 [8] - 公司正在测试多个品牌,目标是在2026年进一步扩展Sun Cruiser并推出另一个创新品牌 [9] - 公司对超越啤酒品类的长期增长机会保持信心,认为该品类消费者更年轻、更多元化 [7] - 公司采取外科手术式的方法调整Twisted Tea在某些市场的定价,并推出16盎司四罐装(价格低于10美元)以提供更具吸引力的入门点 [14][41] 管理层对经营环境和未来前景的评论 - 宏观经济环境充满挑战,消费者更严格地管理预算,适度饮酒趋势也对需求产生影响 [6] - 在某些州,大麻衍生饮料正在争夺货架空间和消费者 [6] - 尽管存在行业逆风,公司相信随着宏观经济环境的改善,结合公司采取的行动,Twisted Tea品牌将在长期恢复增长 [17] - 公司对Sun Cruiser的前景感到非常兴奋,预计其将在2026年继续实现强劲的两位数甚至三位数增长 [20][59] - 公司预计2026年整体啤酒品类下降幅度将收窄,超越啤酒品类将恢复至非常温和的增长 [62] - 公司对达到并维持高毛利率(接近50%)的能力感到满意,但超越该水平将取决于销量、成本和通胀等因素 [48][50] 其他重要信息 - Jim Koch已重新担任CEO职务,公司优先事项保持不变 [4] - 前九个月,公司毛利率提升计划取得强劲进展,供应链举措使毛利率达到49.7% [11][27] - 公司三大多年节约项目(啤酒厂绩效、采购节约、浪费和网络优化)执行进度超出最初预期 [28] - 第三季度国内产量内部生产比例达到90%,去年同期为66%;年初至今内部生产比例达到83%,去年同期为71% [28] - 截至9月27日,经销商库存为4.5周,被认为是各品牌的适当水平 [26] - 公司降低了2025年资本支出指引2000万美元,至5000万至7000万美元之间 [33] 问答环节所有的提问和回答 问题: 关于支出时间安排和更小包装尺寸的思考 [36] - 公司将在2025年下半年及2026年继续支持其品牌,特别是对像Sun Cruiser这样表现良好的创新品牌 [38][40] - 针对Twisted Tea,公司正外科手术式地实施更多促销支出,并推出16盎司四罐装以提供更具吸引力的入门价格点 [41] - 公司认为啤酒的小包装尺寸对消费者价值吸引力不大,每盎司成本显著更高,因此更倾向于通过不同包装组合(如18件装、24件散装)来提供可比或更多价值 [42] 问题: 毛利率表现和达到目标的路径 [46] - 强劲的毛利率表现得益于持续的项目、节约议程、运营团队的执行、价格组合管理和收入管理 [47] - 公司对达到并维持高毛利率(接近50%)的能力感到满意,但超越该水平将取决于销量和关税等因素 [48][50] - 第三季度的高内部生产比例(98%对比去年同期的66%)以及啤酒厂效率等项目帮助抵消了出货量下降的影响 [51] 问题: 未来12-18个月的投资组合收入增长前景以及Sun Cruiser的贡献 [54] - Sun Cruiser仍有很大的发展空间,公司对其在2026年的表现抱有强烈希望 [55] - 公司的目标是各品牌家族在其细分市场中至少保持份额,例如Samuel Adams和Dogfish Head在精酿啤酒中保持份额,Angry Orchard在硬苹果酒中份额增长 [56] - 对于Twisted Tea和Truly,目标是通过有效的营销支持和本地执行,使其在各自品类中恢复至保持份额的水平 [56][57] - Sun Cruiser在2026年将实现全面分销,公司预计其将实现强劲的两位数甚至三位数增长 [58][59] - 公司的投资偏向于增长,相信其所在的"第四品类"长期将是增长品类,并将据此进行投资 [61] - 公司已展示出能够同时提高盈利能力和投资品牌的能力,并将根据市场条件和品牌表现灵活调整 [63] 问题: 消耗量趋势、内部生产可持续性及第三方生产配置 [66] - 42周消耗量下降4%与39周下降3%之间的差异不大,并非业务显著放缓 [66] - 第三季度的高内部生产量和产量强度预计不会持续到第四季度,第四季度是产量和毛利率最低的季度 [67] - 与第三方合作的原因不仅在于产量需求,还在于提供备用产能和地理优势,公司会定期审查合同 [68] - 关于短缺费,其摊销部分将在明年消失,但常规短缺费将继续存在,具体预测可在10-Q文件中找到 [69] 问题: 大麻饮料和西班牙裔消费者对行业和公司产品的具体影响 [72] - 缺乏精确数据,估计对行业整体5.5%下降的影响因素中,宏观经济状况和健康担忧是两大主因,可能占一半以上 [74] - 西班牙裔消费者影响方面,Twisted Tea约20%的消费者是西班牙裔,其购买力下降对品牌有影响 [73] - 大麻饮料的影响可能占行业下降的约1%,因其仅限于少数州 [74] - 目前缺乏数据来具体说明大麻饮料导致公司哪个品牌份额损失最多 [76] 问题: 第四季度每股收益为负的原因及盈利季节性变化 [78] - 第四季度预计为负每股收益,原因是该季度是产量和毛利率最低的季度,且公司增加了第四季度的营销投资 [79] - 公司产品组合转向更偏向夏季的饮料(如Truly、Twisted Tea、Sun Cruiser),远离了第四季度表现更好的产品(如Samuel Adams、Angry Orchard),这改变了盈利季节性 [81] 问题: 公司对烈酒RTD渠道准入和税收等价提案的立场 [82] - 公司支持历史上的税收结构和准入结构,认为啤酒和烈酒之间存在差异,并继续与啤酒协会保持一致立场 [83]

Boston Beer(SAM) - 2025 Q3 - Earnings Call Transcript

2025-10-23 22:00

财务数据和关键指标变化 - 第三季度出货量下降13.7%,主要受Twisted Tea、Truly Hard Seltzer和Samuel Adams品牌下滑影响,部分被Sun Cruiser和Angry Orchard的增长所抵消 [32] - 第三季度收入下降11.2%,原因在于销量下降,部分被提价和有利的产品组合所抵消 [33] - 第三季度毛利率达到50.8%,同比提升450个基点,为2018年以来最高水平,主要受益于采购节约、啤酒厂效率提升、提价和产品组合改善 [33] - 前九个月公司产生超过2.3亿美元的运营现金流,并回购了超过1.6亿美元的股票 [14] - 前九个月每股收益为11.82美元 [34] - 2025年全年毛利率指引上调至47%-48%,此前为46%-47.3% [36] - 2025年全年每股收益指引上调至7.8-9.8美元,此前为6.72-9.54美元,关税预计对每股收益产生0.6-0.8美元的负面影响 [38] - 截至9月27日,经销商库存为4.5周,被认为是各品牌的适当水平 [32] - 前42周消耗量较2024年下降4% [36] - 第三季度广告、促销和销售费用增加1680万美元,同比增长11.3%,主要由于品牌媒体和本地营销投资增加2090万美元,部分被运费降低所抵消 [33] - 第三季度一般及行政费用增加110万美元,同比增长2.5%,主要由于薪资和福利成本增加 [33] - 截至10月17日,公司拥有约2.66亿美元剩余股票回购额度 [40] 各条业务线数据和关键指标变化 - Twisted Tea品牌在测量非即饮渠道中,年初至今美元销售额下降5%,在其所属的FMB品类(下降3%)中份额流失 [15] - Sun Cruiser已成为RTD烈酒品类第四大品牌,并持续增加分销点和流速 [22] - Truly硬苏打水在第三季度整体品类美元销售额下降4%的背景下,仍是排名前二的硬苏打水品牌和前四的Beyond Beer品牌 [25] - Truly Unruly已占据硬苏打水3%的销量份额,其组合包是过去12个月硬苏打水排名第一的12件装份额增长产品 [28] - Angry Orchard苹果酒在第三季度消耗量恢复增长 [28] - Samuel Adams和Dogfish Head在充满挑战的精酿啤酒品类中合计保持了份额 [29] 各个市场数据和关键指标变化 - 整体啤酒行业在第三季度销量估计下降超过4% [12] - 宏观经济不确定性,尤其是对中低收入消费者的影响,以及西班牙裔消费者面临的压力,持续对整体啤酒行业需求产生负面影响 [8] - 在某些州,大麻衍生饮料正在争夺货架空间和消费者 [9] - Sun Cruiser在即饮渠道(酒吧和餐厅)表现强劲,是即饮渠道领先的RTD烈酒、茶和柠檬水品牌 [22] - Twisted Tea在西班牙裔消费者中略有偏高,该群体是其饮用者基础的重要组成部分,影响了品牌销量表现 [16] 公司战略和发展方向和行业竞争 - 公司优先事项保持不变,包括创新、通过广告投资支持全品牌组合、聚焦执行以及推动利润率改善 [7] - 任命Phil Hodges为首席运营官,以继续推动跨职能执行和利润率提升计划 [7] - 公司相信Beyond Beer品类(占其销量85%以上)具有长期增长机会,因为其饮用者更年轻、更多元 [9][10] - 公司正将其毛利率超额表现的一部分再投资于额外的广告支出,包括媒体支出和新的本地市场激活计划 [11] - 在创新方面,公司正在测试多个品牌,目标是在2026年进一步扩展Sun Cruiser并推出另一个创新品牌 [12] - 公司对Sun Cruiser抱有很高期望,视其为下一个标志性品牌,并计划通过增加分销、陈列和零售促销来建设该品牌 [23] - 公司对增长有偏向性,相信应增长收入,并投资于其具有优势的Beyond Beer(第四品类)领域 [79][80] 管理层对经营环境和未来前景的评论 - 宏观经济环境持续充满挑战,经济不确定性导致消费者更严格地管理预算,影响了整个啤酒行业的消费需求 [8] - 行业逆风预计将持续一段时间,特别是对Twisted Tea等较大品牌的影响 [13] - 尽管当前存在行业逆风,但公司对其创新渠道和品牌投资定位感到满意,以待行业环境改善 [10][11] - 公司对Sun Cruiser的前景感到非常兴奋,并预计2026年将继续强劲增长,可能是两位数甚至三位数 [76] - 公司预计2026年整体啤酒品类下降幅度将减小,Beyond Beer品类将恢复温和增长 [80] - 公司专注于控制可控因素,执行市场计划以改善份额趋势和扩大利润率 [31] 其他重要信息 - 公司内部生产比例显著提高,第三季度国内内部生产量占国内销量的90%,去年同期为66%;前九个月为83%,去年同期为71% [34] - 采购节约努力已完全抵消了通胀影响 [35] - 客户订购和库存管理系统的改进使年初至今过时库存减少了28% [35] - 2025年资本支出指引下调2000万美元,至5000万至7000万美元之间,部分减少是由于时间安排 [40] - 公司现金余额为2.505亿美元,拥有1.5亿美元未使用的信贷额度 [40] - 关税的不利影响预计在900万至1300万美元之间,对毛利率造成40-60个基点的阻力,此预估变化是由于从加拿大采购且符合USMCA规定的材料关税低于预期 [37] 总结问答环节所有的提问和回答 问题: 关于品牌投资的时间安排和规模,以及对小包装尺寸的看法 - 品牌投资将在今年剩余时间及明年持续,公司喜欢从Sun Cruiser等创新中看到的结果 [46][47] - 针对Twisted Tea,将推出16盎司4罐装(价格在8.99至9.99美元之间)以提供更具吸引力的入门点,并将在某些市场有针对性地调整12件装的价格 [48] - 公司认为啤酒的小包装尺寸吸引力不大,不能提供太多价值,且每盎司成本显著更高;公司正通过不同包装组合为消费者提供可比或更高价值 [49][50][51] 问题: 关于毛利率表现强劲的原因以及达到中长期目标的信心 - 强劲的毛利率表现得益于持续的项目、节约议程、运营团队的执行、价格组合和收入管理 [59] - 公司对达到并维持高40%的毛利率能力感到非常有信心;要突破50%则需要考虑销量和关税等依赖因素 [59][60] - 本季度通过提高内部生产比例(Q3为90% vs 去年同期的66%)等因素抵消了出货量下降带来的负面影响 [62][63] 问题: 关于未来12-18个月投资组合内顶线增长的展望,以及Sun Cruiser的增长持续性 - 公司希望各品牌家族在其细分市场至少保持份额 [71] - Twisted Tea的表现出乎意料,目标是在FMB品类内恢复份额保持;Truly的目标是接近品类表现 [72][73] - Sun Cruiser在2026年仍有很大增长空间,预计将实现强劲的两位数甚至三位数增长,原因是明年将在主要连锁店获得全面分销,并聚焦于渗透不足的市场 [75][76] 问题: 关于再投资与利润留存之间的平衡 - 公司对增长有偏向性,相信应投资于其具有长期增长潜力的Beyond Beer领域 [79][80] - 公司展示了根据市场条件和品牌表现做出反应的能力,在提高盈利能力的同时投资于品牌 [82][83] 问题: 关于消耗量趋势、内部生产可持续性以及第三方生产安排 - 前42周消耗量下降4%与前39周下降3%之间的差异很小,并非显著变化 [87] - 第四季度内部生产强度不可持续,因为第四季度是产量最低的季度;第三方生产商关系不断审查,其存在不仅因产量需求,也提供备份和地理优势 [89][90][91] - 关于短缺费,摊销部分将消失,但常规短缺费继续存在,具体预测可在10-Q文件中查看 [92][93] 问题: 关于大麻饮料和西班牙裔消费者对行业和公司产品的影响 - 影响啤酒品类下降(约5.5%)的主要因素是整体宏观经济状况(对中低收入消费者不利)和健康担忧,这两点可能占下降幅度的一半以上 [98][99] - 大麻饮料的影响较小(可能占1%),且限于部分州;西班牙裔消费者的影响是另一个因素 [99] - 公司没有详细到每个品牌受大麻饮料影响的具体数据,因为该品类法律框架不断变化 [100] 问题: 关于第四季度每股收益为负的原因以及公司对烈酒RTD渠道准入和税收平等的立场 - 第四季度每股收益为负的原因包括生产和发货模式改变(为确保供应而提前生产),以及第四季度大幅增加营销投资 [104][105][106] - 产品组合转向夏季导向型(Truly、Twisted Tea、Sun Cruiser),远离第四季度强势的传统品类(如Sam Adams、Angry Orchard),也影响了季节性收益 [108][109] - 公司支持历史上的税收和供应结构,认为啤酒(适度饮用的饮料)与烈酒存在区别,立场与啤酒协会一致 [111][112][113]

AB InBev relaunches Bud in Germany

Yahoo Finance· 2025-10-23 13:48

品牌重返与市场策略 - 百威英博为庆祝百威品牌150周年 计划于明年将其重新引入德国市场 [1] - 公司选择此时重返德国市场 是因为国际拉格啤酒是当地增长最快的品类之一 近年来已实现显著增长 [1] - 啤酒将首先在Rewe超市独家销售 并于明年扩展至德国其他零售渠道和酒吧 [2] 营销活动与品牌背景 - 公司与美国国家橄榄球联盟合作 庆祝百威品牌回归 该品牌将亮相11月9日在柏林奥林匹克体育场举行的柏林赛 [2] - 百威品牌历史深植于德国 其名称源于Eberhard Anheuser和Adolphus Busch [3] - 百威英博在德国无法使用"Budweiser"商标 该商标本地权利属于捷克啤酒商Budejovicky Budvar [4] 德国啤酒行业表现 - 去年德国啤酒销量出现下滑 啤酒厂和经销商共销售约83亿升啤酒 较2023年下降14% [5] - 占总量823%的国内消费啤酒销量下降2% 至68亿升 [5] 公司财务与市场表现 - 百威英博最近中期财报显示 其欧洲啤酒销量下降01% 但公司估计其在六个关键市场中有五个表现优于行业水平 [6] - 公司预计其业务范围内的行业销量在2025年第二季度将持平 较前一季度有所改善 啤酒在酒精饮品中的份额有所增长 [6]

Heineken® 0.0 signs global partnership with Premier Padel, marking its debut in the world's fastest-growing sport

Globenewswire· 2025-10-23 10:36

合作核心信息 - 喜力0.0与全球领先的职业匹克球巡回赛Premier Padel达成具有里程碑意义的全球合作伙伴关系,自2026年起成为其全球啤酒合作伙伴 [1][6] - 此次合作标志着喜力0.0首次涉足一项新的全球性体育运动,旨在立足全球增长最快的运动 [1][3] 合作战略契合点 - 合作基于喜力0.0提升优质社交体验的承诺与匹克球运动 vibrant social DNA 的高度契合 [2][6] - 超过70%的匹克球运动员表示参与运动是为了社交体验,并且经常在赛后继续社交,通常伴有啤酒,这使得该合作成为运动文化的自然延伸 [2] 公司高管观点 - 公司首席商务官表示,合作不仅关乎场上比赛,更关乎其周围的社区以及与当今不断演变的生活方式需求保持连接 [3] - Premier Padel首席执行官认为,合作是一个强有力的信号,表明匹克球的时代已经到来,凸显了该项运动及其巡回赛令人难以置信的发展势头 [3] 匹克球运动与Premier Padel发展现状 - Premier Padel是全球领先的官方职业匹克球巡回赛,由卡塔尔体育投资公司与国际匹克球联合会共同创立 [7] - 2025赛季,该巡回赛在16个国家举办了24场锦标赛,并首次进入美国这一全球最具影响力的体育市场 [3] - 2025年,来自29个不同国家的超过600名运动员参加了Premier Padel的男子和女子比赛 [3] - 2026年计划将巡回赛扩展到包括亚洲在内的新区域 [3] - 该巡回赛于2022年启动,首年即有来自全球的超过500名运动员参赛 [7] 品牌激活与市场覆盖 - 喜力0.0将从2026年开始在Premier Padel的赛事中进行品牌激活,与受顶级职业比赛激励的运动员和粉丝建立联系 [2][4] - 喜力0.0在超过190个国家有售,确保全球各地的匹克球运动员都能享用 [4]

Heineken® 0.0 signs global partnership with Premier Padel, marking its debut in the world’s fastest-growing sport

Globenewswire· 2025-10-23 10:36

合作核心信息 - 喜力0 0将于2026年起成为Premier Padel的全球官方啤酒合作伙伴 [2] - 此次合作是喜力0 0首次涉足全球性新兴体育项目 [4] - 合作旨在通过战略赞助创造新鲜方式将人们聚集起来,提升社交体验 [4] 合作战略契合点 - 超过70%的板网球运动员表示参与此项运动是为了社交体验,且赛后常继续社交并饮用啤酒,与品牌主张高度契合 [3] - 喜力0 0致力于提升优质社交体验的理念与板网球运动的社交属性完美契合 [2] - 板网球是全球增长最快的运动,合作使品牌能融入这一快速增长领域 [2] Premier Padel发展现状 - Premier Padel是领先的全球官方职业板网球巡回赛 [2] - 2025赛季巡回赛在16个国家举办了24场锦标赛,并首次进入美国市场 [6] - 2025年有来自29个不同国家的超过600名运动员参加了该巡回赛的男女比赛 [6] - 2026年计划将巡回赛扩展至亚洲等新区域 [6] 品牌与市场覆盖 - 喜力是全球最国际化的酿酒商,拥有超过300个国际、区域、本地及特色啤酒和苹果酒品牌组合 [8] - 喜力0 0在超过190个国家有售,全球板网球玩家均可享用 [7] - 公司业务遍及全球70多个国家,雇佣超过85,000名员工 [8]

燕京啤酒三季度打赢价值战,“百万级县城”战略筑牢基本盘

搜狐财经· 2025-10-23 02:55

行业宏观背景 - 2025年1-8月中国规模以上企业啤酒产量同比下降0.2%,行业进入存量竞争阶段,头部企业竞争从增量抢食转向存量绞杀 [2] 公司整体业绩表现 - 2025年第三季度公司实现营业收入48.75亿元,同比增长1.55%,归母净利润6.68亿元,同比增长26% [2] - 2025年前三季度累计营业收入134.33亿元,同比增长4.57%,累计归母净利润17.70亿元,同比增长37.45% [2] - 前三季度啤酒销量349.52万千升,同比增长1.39%,营收增速是销量增速的3.29倍,呈现量稳价升态势 [2][6] - 前三季度经营活动现金流净额40.65亿元,同比增长23.51%,主营业务现金回笼能力增强 [4] - 总资产从231.47亿元增至253.23亿元,增长9.40%,资产规模持续扩张 [3][4] 产品结构与高端化进展 - 以燕京U8为主导的中高档产品上半年实现营收55.36亿元,占主营业务比例达70.11%,较去年同期提升1.57个百分点 [5] - 中高档产品毛利率高达51.71%,公司产品结构彻底扭转了五年前中低端产品占比超60%的局面 [5][6] - 燕京U8精准卡位8元价格带,该价格带2025年上半年增速达15.2%,远超行业整体0.3%的增速 [6] - U8在8元价格带的市场占有率从2023年的18%跃升至2025年三季度的27% [6] - 传统大单品燕京纯生销量同比下降5.2%,低端产品清爽系列销量下滑13.3%,产品表现分化明显 [19] 运营效率与成本控制 - 通过终端网点数字化改造,订单响应时间从48小时压缩至12小时,渠道库存周转天数从35天降至28天 [8] - 加权平均净资产收益率达11.62%,同比提升2.64个百分点,创自2018年以来同期新高,远超行业平均水平8.3% [8] - 生产环节通过技术改造,产品不合格率从0.3%降至0.08%,工人劳动强度降低40%,制造费用率同比下降0.8个百分点 [8] - 前三季度销售费用同比仅增长1.1%,远低于营收4.57%的增速,展现出卓越的成本控制能力 [8] - 财务费用为-1.61亿元,显示公司利息收入高于支出,资金成本较低 [4] 区域市场优势 - 推行百县工程战略,在华北核心市场培育出127个百万级销量县城,这些县域市场贡献了总营收的42%,且增速达7.8% [9] - 在河北市场销量占比达68%,较华润雪花32%和青岛啤酒29%形成绝对优势 [10] - U8在华北市场的渗透率已达41%,较全国平均水平高14个百分点,形成区域爆款向全国复制的扩张路径 [11] 财务状况与潜在风险 - 前三季度8541.85万元非经常性损益中,7435.73万元来自土地收储款,占比高达87.05%,扣非后净利润增速为33.59% [12][13] - 投资收益97.41万元全部来自理财产品,较去年同期增长233.73% [14][15] - 应付票据从期初9169.20万元飙升至3.93亿元,增幅328.78% [15][17] - 合同负债从期初16.20亿元降至期末11.21亿元,同比下降30.81%,反映经销商备货意愿有所回落 [16][17] - 在建工程从3.48亿元增至7.71亿元,增幅121.39%,但其中6.41亿元投向不明,存在信息披露模糊性问题 [18]

Volumes to decline 2025, Heineken forecasts

Yahoo Finance· 2025-10-22 19:40

公司业绩表现 - 第三季度营收同比下降4%至87.1亿欧元,有机基础上下滑0.1% [1] - 第三季度销量下降3.8%,其中啤酒销量下降超过4% [1] - 每百升净营收因提价和高端产品销量增加而增长3.6% [2] - 预计2025年销量将“适度下降” [1] 区域市场动态 - 销量下降主要受美洲地区疲软拖累,尤其是巴西和美国市场 [4] - 欧洲地区在零售谈判结束后复苏速度慢于预期 [4] - 波兰市场啤酒销量下降,公司计划于明年初关闭位于Namysłów的一家啤酒厂 [6] 公司战略与展望 - 预计有机营业利润将处于其4%-8%增长目标的“低端” [2] - 公司在大部分市场份额获得增长,高端产品销量年内至今保持增长 [3] - 为应对快速变化的环境,公司正加速数字化转型并调整组织架构,包括重组阿姆斯特丹全球总部,预计影响约400个岗位 [4][5]