Agentic AI

搜索文档

AITX Unveils New Website to Maximize SARA's Industry Momentum, Match Investor and Market Expectations

Newsfile· 2025-10-16 12:40

公司动态 - 公司子公司RAD-G为其AI安防监控平台SARA推出全新专用网站www.saramonitoring.ai,旨在展示其能力、行业认可度及市场采用情况[1] - 新网站将提高潜在客户开发效率并支持SARA平台的扩展,现已上线,提供平台功能、特性及行业部署的详细概览,访客可浏览案例研究并申请演示[1][5] - 公司首席执行官表示正全力进行SARA的市场推广,认为其代表公司和行业的未来,并指出市场认知度、兴趣和采用率令人瞩目[5] 产品与技术 - SARA平台是一种自主AI安防监控平台,能够在无需操作员干预的情况下自主检测、验证并响应安全事件,避免操作员疲劳和偏见[3] - 平台近期在ISC West 2025上获得两项行业大奖,表彰其在自主AI和实时监控自动化领域的领导地位,并在TMA年度会议上通过现场演示获得广泛关注[3] - 与OneWatch和HUB Enterprises的部署案例研究表明,SARA能有效减少误报、加快响应时间,并在不同客户环境中提供一致的结果[3] 市场与行业定位 - 公司旨在通过其创新的AI驱动解决方案即服务模式,重新定义规模近500亿美元的安防和警卫服务行业[6] - 与行业现有高成本的人工安防警卫和监控模式相比,公司解决方案能为企业节省35%至80%的成本[6] - 公司通过一套固定和移动机器人解决方案实现成本节约,这些方案可补充或在更适合机器的环境中直接替代人力需求[6] 公司运营与管理 - 公司的运营和内部控制已通过SOC 2 Type 2审计的成功验证,增强了需要严格数据保护和安防合规的企业及政府客户的信心[7] - 管理团队由在安防服务行业拥有数十年经验的首席执行官领导,团队成员包括担任ASIS国际北美区域董事会主席的Mark Folmer、前FBI特工Troy McCanna以及安全机器人公司Knightscope的联合创始人Stacy Stephens[8] 增长前景 - 公司拥有包含超过35家财富500强公司在内的潜在销售管道,以及众多其他客户机会[9] - 公司预计通过将现有销售机会转化为产生经常性收入流的已部署客户,持续吸引新业务,每个财富500强客户未来均有潜力进行多次复购[9]

Basis Theory raises $33M

Yahoo Finance· 2025-10-16 09:37

This story was originally published on Payments Dive. To receive daily news and insights, subscribe to our free daily Payments Dive newsletter. Dive Brief: Basis Theory, the payments infrastructure provider, has raised $33 million in a new funding round, the company said in a press release Tuesday. The funding will support the company’s agentic e-commerce objectives and expand its enterprise-level payments for international companies. The company has 40 full-time employees, and plans to hire additional ...

豆包大模型:日均Tokens调用量已突破30万亿

新浪科技· 2025-10-16 03:46

公司产品发布 - 火山引擎全新发布和升级四款豆包大模型,包括豆包大模型1.6升级(原生支持4种思考长度)、豆包大模型1.6 lite全新发布、豆包语音合成模型2.0全新发布、豆包声音复刻模型2.0全新发布 [1] - 公司正式发布“智能模型路由”,支持豆包大模型、DeepSeek、Qwen、Kimi等多种主流模型的智能选择调用,旨在帮助企业更精细地平衡模型效果与成本 [1] - 截至2025年9月底,豆包大模型日均Tokens调用量已突破30万亿,相比2025年5月底增长超80% [1] 公司市场地位 - IDC报告显示,2025年上半年中国公有云大模型服务市场,火山引擎以49.2%的份额占比位居中国第一 [1] 行业发展趋势 - 全球AI大模型正在三个方向上快速发展:深度思考模型正与多模态理解能力融合、视频图像语音模型逐步实现生产级水平、企业级复杂Agent正在走向成熟并为企业激发新的生产力潜能 [1]

Rapid7 Celebrates 7th Year of Recognition in Gartner® Magic Quadrant™ for Security Information and Event Management (SIEM)

Globenewswire· 2025-10-15 16:30

公司荣誉与行业认可 - 公司连续第七年被列入2025年Gartner安全信息和事件管理魔力象限报告[1] - 公司在上一季度还获得了多项行业分析师认可,包括Forrester统一漏洞管理解决方案浪潮报告、Frost Radar™托管检测与响应报告以及IDC MarketScape:2025年全球暴露管理供应商评估[2] 核心产品与技术优势 - 公司的SIEM解决方案InsightIDR提供一个集成的检测与响应生态系统,其设计基于公司自身安全运营中心的持续验证[2] - 产品采用可扩展架构,支持与高级分析、自动化工具以及跨云和终端环境的数据源集成,包括终端检测与响应[3] - 产品专注于帮助安全团队更快地检测威胁、减少警报疲劳并集中调查工作流程[4] 产品创新与市场应用 - 公司于7月推出了其SIEM的最新演进版本Incident Command,这是一个AI原生的SIEM,由Agentic AI工作流驱动,旨在为安全团队提供精准性、自动化和可扩展性[3][4] - 该产品建立在公司Command平台之上,关键特性包括攻击面管理与威胁检测的强关联性、嵌入精选威胁情报的丰富调查功能、AI分诊和自主调查工作流加速响应以及跨环境的无限制自动化和编排[7] - 灵活的托管服务产品将下一代SIEM与公司的MDR服务相结合,通过技术与专家服务的无缝结合提供完整的威胁检测和事件响应成果[3] 市场地位与客户基础 - 公司的InsightIDR产品持续获得强劲的市场采用[3] - 公司的综合安全解决方案为全球超过11,000家客户提供服务[7]

Madison Reed’s Agentic AI and Sticky Subscriptions Fuel IPO Buzz.”

Forbes· 2025-10-15 16:00

公司业务模式 - 公司推出代理型AI导购Madi,用于提升预约量和产品发现,该AI能够自动化咨询、安排预约并引导客户从线上发现到线下沙龙 [5] - 会员订阅计划贡献约70%的营收,其模式在用户粘性上可与GLP-1药物媲美,具备高留存率和强大的单位经济效益 [8][9][12] - 公司已从染发品牌发展为全服务美发生态系统,产品线涵盖家庭补色、造型必需品以及像Bond Building Cleansing Treatment这样的创新护理产品 [14][15] 市场定位与行业数据 - 全球染发剂市场规模约250亿美元,预计到2032年将超过400亿美元,而整个护发市场估计超过900亿美元 [10] - 高端细分市场(包括沙龙级和注重成分的配方)增长速度是大众染发剂市场的两倍以上,由DTC个性化和成分透明度驱动 [10] - 家庭染发是一个罕见的消费类别,具备GLP-1级别的用户粘性和SaaS般的可重复性,但无需医疗开销,因此客户流失率较低,用户终身价值较高 [13] 财务与运营表现 - 公司融资总额超过2.5亿美元,其他来源数据显示融资额在2.5亿至2.75亿美元之间 [2][22] - 分析师估计公司年营收在疫情前已超过1亿美元,此后实现实质性增长 [17] - 后端AI用于预测需求、优化库存和沙龙人员配置,利用率的提升直接转化为更高的利润率 [7] 技术应用与效率提升 - 早期数据显示AI导购Madi使网站访问者在公司95家以上染发吧的预约可能性增加一倍,并能处理大部分支持查询,让造型师专注于线下服务 [6] - AI技术旨在支持而非取代人工造型师,这种以人为本的方法在提高效率的同时保持了高满意度评分 [6] - 公司与Oddity Tech类似,利用预测分析来降低试用风险并最大化转化率,证明AI可以构建利润而不仅仅是噱头 [19] 分销与实体网络 - 公司拥有95家以上自营染发吧,并通过Ulta Beauty、Target、Walmart、Sally Beauty和亚马逊等渠道销售,同时运营自有DTC和订阅网站 [22] - 2025年9月进入Ulta Beauty在墨西哥城的首店,使零售门店总数达到3800家以上 [22] - 公司是跨越DTC、零售和服务的混合动力企业 [16] 创始人背景与战略 - 创始人兼首席执行官Amy Errett曾是美国消费风投公司Maveron的普通合伙人,该机构由星巴克创始人Howard Schultz联合创立 [2][25] - 她目前是True Ventures的合伙人,其风投视角体现在资本结构(非稀释性债务)、渠道多元化和审慎的国际扩张上 [26] - 创始人认为公司是“一家由技术驱动的人文公司”,其AI战略平衡了产品中的同理心和执行中的精确性 [26] 竞争格局 - 公司在高端家庭染发市场占据主导地位,其成功建立在十余年的实验基础上 [27] - 与eSalon、L'Oréal Color&Co和Fekkai等竞争对手相比,公司通过智能8-free配方、AI色号匹配和混合服务模式形成了差异化 [27][28] - 与英国品牌Josh Wood Colour相比,后者缺乏AI引擎或零售足迹,未能将疫情带来的增长势头转化为平台增长,凸显了公司的工业化优势 [30] 增长前景与资本市场 - 公司被视作潜在的IPO候选企业,其发展轨迹与2023年以约28亿美元估值上市且首日涨幅达35%的Oddity Tech相似 [18][21] - 可行的未来路径包括在2026或2027年进行IPO、国际扩张(以进入墨西哥市场为前兆)或保持私有以深化AI护城河 [32] - 公司结合了粘性订阅基础与人文-AI混合零售模式,建立了可预测营收、多元化渠道和真正运营杠杆的罕见业务 [33][34]

ROCon Houston 2025: Qualys Expands Enterprise TruRisk Management (ETM) with Built-in Agentic AI Fabric to Include Identity Security, Industry-Specific Threat Prioritization, and Exploit Validation

Prnewswire· 2025-10-15 14:30

产品发布核心 - Qualys公司于2025年10月15日宣布为其企业级真实风险管理平台推出强大的新功能,旨在加强主动风险管理,帮助组织预测和防范新时代的威胁 [1] 产品增强功能概述 - 新功能在Qualys旗舰风险运营会议上宣布,增强了人类和非人类身份的安全性,改进了预测性威胁分析,并能安全地确认漏洞的可利用性 [1] - 平台通过整合身份风险态势管理、用于优先排序的情境化威胁情报以及漏洞可利用性验证,提供可验证的企业级风险降低 [3] - 增强功能作为风险运营中心的效能倍增器,统一团队使用单一风险语言进行优先排序和风险降低 [4] 具体产品模块功能 - **ETM Identity**:使组织能够主动降低与人类和非人类身份相关的风险,统一所有身份和访问管理系统的可见性、情境和修复,并关联身份和资产风险为单一风险评分 [2][5] - **TruLens**:提供实时、量身定制的威胁情报,通过持续应用实时威胁分析和业务影响情境,动态重新排序漏洞,并提供针对特定行业和环境的可操作见解 [6][7] - **TruConfirm**:通过安全执行真实攻击场景,主动确认漏洞的可利用性,验证可利用性并识别安全控制失效之处,提供清晰、可操作的风险证明 [8] 行业背景与市场需求 - 人工智能的采用增加了攻击的数量和复杂性,并推动了非人类和自主身份数量的激增,导致许多安全团队资源紧张 [3] - 行业分析师指出,企业需要先进的解决方案来应对人工智能驱动威胁和复杂对手带来的日益增长的风险 [4] - 身份风险已成为当今组织面临的最易被利用且最不可见的威胁之一,有效的暴露管理策略需要统一洞察身份风险与资产风险 [6] 公司管理层评论 - 公司总裁兼首席执行官表示,代理式人工智能正在改变网络安全,迫使组织重新思考风险管理方式,平台通过扩展风险验证来应对这一挑战 [9] 产品上市信息 - Qualys ETM现已全面上市,ETM Identity、TruLens和TruConfirm目前提供预览版 [9] 公司背景 - Qualys是一家领先的基于云的安全、合规和IT解决方案提供商,在全球拥有超过10,000家订阅客户,包括福布斯全球100强和财富100强中的大多数企业 [11] - Qualys企业级真实风险平台利用单一代理持续提供关键安全情报,并使企业能够自动化全方位的漏洞检测、合规和保护 [12]

Cellebrite Expands Market Reach with Innovations in Agentic AI, Cloud and Device Virtualization for the Company's Autumn 2025 Release

Globenewswire· 2025-10-15 12:30

产品发布核心概述 - 公司宣布推出2025年秋季版数字调查平台 对平台进行全面演进和升级 涵盖从数据收集、审阅到先进AI分析的新功能 [1] - 此次发布的一个关键亮点是通过经销商协议整合了Corellium技术 在推进收购过程中提供基于Arm的移动虚拟化方案 [2] - 公司技术每年用于全球超过150万次调查 为全球超过7000家客户提供服务 [3] 平台新功能与解决方案 - 新推出的Guardian Investigate解决方案旨在改变调查团队的工作方式 利用智能体AI分析多种证据类型 将所有相关信息统一在一个平台 目前处于有限生产阶段 计划于2026年初全面上市 [5] - Guardian套件功能扩展包括增强第三方移动数据文件导入 新增支持欧盟客户数据驻留要求的区域 同时为企业和服务提供商推出Guardian以支持内部调查 [5] - 通过Inseyets增强对Android和iOS设备的访问 扩大数字证据收集和审阅能力 并增加现场工作流程 旗舰数字取证解决方案现在支持与Guardian套件直接集成 [5] 技术整合与市场拓展 - Corellium解决方案提供移动漏洞研究和应用程序安全测试 自经销商协议建立以来 欧洲、中东、非洲和亚太地区的国防和情报部门多个客户已订阅其解决方案 [5] - Pathfinder多设备调查数据分析解决方案新增AWS GovCloud部署选项 为用户提供在虚拟私有云环境中量身定制的成本优化配置 [5] - Corellium技术为国防、情报和其他政府机构及企业客户带来高度差异化的iOS、Android和物联网设备分析能力 [2] 公司背景与市场地位 - 公司是公共和私营部门数字调查解决方案的全球领导者 其AI驱动的数字调查平台帮助客户合法访问、收集、分析和共享数字证据 [6] - 全球数千个公共安全组织、情报机构和企业依赖公司的数字取证和调查解决方案 通过云、本地和混合部署更快结案并保护社区 [6]

Okta CEO's 3 cybersecurity bets for 2026

Yahoo Finance· 2025-10-15 12:22

公司战略 - 公司首席执行官提出三大战略方向 即整合身份管理、强化网络安全以及培训下一代使用代理人工智能 [1] - 公司致力于通过单一平台提供身份管理、安全性和人工智能准备度 以在竞争中脱颖而出 [4] - 身份整合战略旨在解决企业依赖多个身份供应商的痛点 通过统一平台可降低成本、加速新工具部署并提升安全性 [5] 财务表现 - 公司股价年内上涨13% 与标普500指数涨幅大致持平 [3] - 第二季度营收达7.28亿美元 同比增长13% 超出华尔街7.11亿美元的预期 [3] - 第二季度调整后每股收益为0.91美元 同比增长26% 超出0.84美元的预期 [3] - 公司上调全年营收指引至28.75亿至28.85亿美元 代表10%至11%的增长 [4] - 第三季度营收指引较为谨慎 预计在7.28亿至7.3亿美元之间 同比增长9%至10% [4] 市场机遇与竞争 - 身份管理市场存在整合机遇 企业因供应商过多而面临劣势 整合可带来成本和运营效益 [2][5] - 基于身份的攻击仍是企业主要风险 碎片化系统会留下可供黑客利用的安全缺口 [5] - 来自微软和Palo Alto Networks的竞争加剧 公司以平台综合性作为差异化优势 [4][6] - 政府机构和全球企业的需求是第二季度业绩超预期的部分驱动力 [3]

Oracle Helps Organizations Optimize the Candidate and Hiring Experience with Agentic AI

Prnewswire· 2025-10-15 12:02

产品发布核心观点 - 公司于2025年10月15日在Oracle AI World上宣布,为其Oracle Fusion Cloud Recruiting产品推出新的人工智能功能,该产品属于Oracle Fusion Cloud Human Capital Management (HCM) 套件的一部分 [1] - 新产品名为Oracle Career Coach,旨在通过AI技术为组织提供更个性化的候选人体验,提升申请人质量并实现更智能的职位匹配 [1] - 该产品利用Oracle AI Agent Studio for Fusion Applications构建,通过代理AI分析内外部候选人的背景、技能和兴趣 [1] 产品功能与优势 - 新功能帮助求职者在竞争激烈且令人沮丧的招聘环境中更快找到合适机会,并帮助招聘人员从大量不匹配的候选人中高效识别顶尖人才 [2] - Oracle Career Coach提供从职位发现到录用的完整AI驱动体验,使候选人能提交更具针对性的申请,并为雇主筛选出更高质量的申请人 [2] - 产品旨在帮助组织吸引更高质量的申请人,同时帮助候选人基于其技能和职业抱负找到合适工作,从而提升招聘效率 [2] 具体能力详述 - **高度个性化候选人体验**:通过深度候选人分析,帮助内外部候选人展示自我以获得理想职位,并为组织提供对其技能、能力和兴趣的更深入洞察 [3][6] - **快速招聘优质人才**:提供精确的职位推荐,基于人才档案、经验、偏好和抱负提供个性化建议;提供24/7实时对话AI协助,包括答疑、资格筛选和模拟面试;通过自动填充个人资料数据、生成职业总结和指导申请流程,帮助合格候选人更快申请合适职位;通过协调一键面试和自动发布基于面试官空闲时间的日程,为招聘人员和候选人节省时间 [4][6] - **跨渠道品牌一致性**:通过统一品牌传递一致且个性化的候选人之旅,使客户能根据其特定招聘流程和品牌指南定制体验;通过多渠道访问,使招聘人员能在候选人所在平台(如移动端、浏览器、SMS和WhatsApp)进行无缝对话;提供灵活的LLM偏好选择,客户可选择使用Oracle优化的LLM或其他提供商来定制AI体验 [5][6] 产品定位与整合 - Oracle Cloud HCM是Oracle Fusion Cloud Applications的一部分,是一个连接组织内从招聘到退休所有人力资源流程的完整解决方案,内置员工体验平台和嵌入式AI功能 [6] - Oracle Fusion Cloud Recruiting与Oracle Fusion Cloud Recruiting Booster共同帮助组织通过嵌入式AI和自动化提升候选人体验、扩大人才库、推动内部流动性并简化招聘流程,同时将招聘与业务其他部分统一起来 [7] 技术平台与活动 - 除了嵌入在Oracle Fusion Applications中的新AI代理,客户和合作伙伴还可以使用AI Agent Studio for Fusion Applications来创建和管理自己独特的AI代理,该平台是一个用于在企业内构建、测试和部署AI代理及代理团队的综合性平台 [8] - 此次发布在Oracle AI World活动上进行,该活动旨在让客户和合作伙伴了解最新的产品和技术创新,探索AI在各行业的应用,并与专家和同行建立联系 [9]

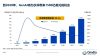

Omdia:到2029年 亚太生成式AI软件市场将增长至276亿美元

智通财经· 2025-10-15 06:21

市场增长预测 - 全球生成式AI软件市场规模预计从2025年的263亿美元增长至2029年的1,013亿美元,年复合增长率达48.1% [5] - 亚太地区生成式AI软件市场增长更为迅猛,预计从2024年的64亿美元攀升至2029年的276亿美元,年复合增长率高达52.3% [1][5] - 到2028年,生成式AI预计将为合作伙伴创造高达1586亿美元的新市场机遇 [2][13] 行业现状与挑战 - 超过60%的生成式AI项目仍停留在概念验证阶段,真正进入生产环境的项目寥寥无几 [2] - 行业面临高昂算力成本、复杂系统集成以及人才短缺等主要障碍,阻碍了从试验走向规模化部署 [2] - 独立软件开发商面临算力与集成成本高企、人才瓶颈、品牌知名度不足以及商业化不确定性等多重结构性挑战 [8] 独立软件开发商的关键作用 - 独立软件开发商正成为推动生成式AI从试验走向商业化落地的关键力量 [1] - 在生成式AI为合作伙伴创造的1586亿美元机遇中,独立软件开发商被视为最具潜力的受益者之一 [2] - 亚太地区成为趋势试验场,中国独立软件开发商正以东南亚为理想首站迈出国际化第一步 [2][5] 云厂商合作策略 - 各大云厂商采取差异化策略协助独立软件开发商,AWS强调模块化组合与成熟Marketplace通路 [10] - Microsoft Azure将AI深度融入企业级套件,但合作伙伴入驻门槛较高 [10] - Google Cloud采取以工程为导向的灵活路径,阿里云则以低代码工具激活本地生态 [10] - AWS Marketplace模式通过集成采购与品牌曝光机制,对面临品牌认知与合规挑战的中国独立软件开发商尤为关键 [10] 独立软件开发商成长路径 - 独立软件开发商在生成式AI领域的成长可分为四个阶段:AI Ready探索阶段、AI Embedded深化阶段、AI Native共创阶段、AI Driven生态阶段 [11] - 目前大多数独立软件开发商仍停留于前两个阶段,专注于探索可复用场景与可持续定价模式 [12] - 成功的关键在于从验证简单场景到提升云市场可见度,并借助联合销售计划加速市场信任 [11] - 能够提供从技术对接到销售拓展的端到端支持的云厂商,将成为独立软件开发商最有价值的合作伙伴 [12]